Las bolsas sorprenden una vez más. Se suponía (yo también) que las bolsas iban a sufrir una semana horrorosa, con mucha incertidumbre que es lo que detesta el mercado debido a las dudas sobre los resultados de las elecciones en EEUU.

Un viernes con dudas cierra una magnífica semana para los índices mundiales. El S&P 500 subió un 7,32% cerrando en 3.509, el Russell 2000 subió un 6,89% y el DOW JONES Ind un 6,87% con cierre en 28.323. Las principales bolsas de Asia también subieron más del 5,5%.

De nuevo las tecnológicas cuyo sector SPDR, XLK subió un 9,67% tomaron la delantera y arrastraron al resto de índices y sectores. Salud (XLV) subió un 8,13% y Comunicación (XLC) un 7,32%.

Las Big Tech que también mostraron dudas el viernes, volvieron subir como en las mejores semanas: Apple y Amazon subieron un 9,03% y Microsoft, Facebook más del 10,5%.

El NASDAQ 100 ha subido porque los inversores piensan que es probable que un gobierno demócrata no pueda regular las grandes empresas de tecnología.

SITUACIÓN

ELECCIONES

Mientras todos reconocen y felicitan a Biden, incluso el expresidente George Bush, Trump sigue sin reconocer que ha perdido las elecciones. Con afirmaciones graves que veremos el recorrido que tienen, según se puede ver en su tweet del domingo 8 a las 16:00 de Madrid.

“Creemos que estas personas son ladrones. Las máquinas de la gran ciudad están corruptas. Esta fue una elección robada. La mejor encuestadora de Gran Bretaña escribió esta mañana que esta fue claramente una elección robada, que es imposible imaginar que Biden superó a Obama en algunos de estos estados.”

Foxnews.com titulaba en su web la tarde del domingo “El equipo de Trump promete más demandas en estados clave esta semana, mientras los principales republicanos hablan sobre la victoria proyectada de Biden“

QUÉ HA SUCEDIDO EN LAS BOLSAS ESTA SEMANA

Como decía al principio, las bolsas sorprenden una vez más, se suponía que la volatilidad que ya era alta se iba a disparar y de hecho, los brókeres aumentaron las garantías para poder operar con productos apalancados. El viernes las bolsas cerraron sin saber ni quién iba a ser el presidente ni qué partido controlará el Senado y sin embargo, el resultado ha sido subidas del orden del 7% como hemos visto antes, donde el S&P 500 ha dejado la mejor semana electoral desde 1932.

El VIX cerraba el viernes 30 de octubre previo a las votaciones en niveles muy altos, 40,71 puntos y se iba a “ir a las nubes” pero sin embargo bajó a niveles cercanos a la normalidad, ligeramente altos pero nada que ver con lo esperado, cerrando el viernes en 24,85.

¿Por qué ha sido así y qué sentido tiene?

Analistas de reconocido prestigio como Marko Kolanovic o Will Denyer afirman que un presidente demócrata y un senado dividido sin el control absoluto de los demócratas es el mejor escenario para los mercados.

Al respecto, Marko Kolanovic de JP Morgan según la CNBC dijo que cree que los resultados de las elecciones se perfilan como “lo mejor de ambos mundos para las acciones” y en este sentido añadió: “una posible presidencia de Joe Biden con un Congreso dividido podría resultar en un entorno favorable al mercado con impuestos más bajos, regulaciones del status quo y una mejor relación comercial entre Estados Unidos y China”.

Will Denyer de Gavekal escribía en la web “Las acciones estadounidenses y especialmente las acciones de crecimiento, se han visto impulsadas por la posibilidad de una presidencia de Joe Biden y una división del Congreso”.

Al respecto, se afirmaba esta semana en Reuters que: “Varios analistas del mercado han dicho que Wall Street espera que un Congreso dividido permita que la mayoría republicana del Senado bloquee las medidas para aumentar los impuestos o ampliar la cobertura de la atención médica si el demócrata Joe Biden llega a la presidencia. El control del Senado podría depender de dos elecciones indecisas en Georgia.”

Es decir, se desprende que el control del Senado será el que podría dar volatilidad entre finales de diciembre y enero cuando se tenga que dilucidar quién es elegido por Georgia.

Cada semana comentamos las expectativas de una FED que llama a la prudencia, que la expectativa es de un freno de la economía por el avance de la pandemia y de más estímulo para superar las adversidades, pero los datos macro de EEUU van saliendo mejor de lo esperado y eso es lo que ven los inversores, por ejemplo, la tasa de desempleo se ha situado en el 6,9% lo que representa una sensible recuperación del empleo en EEUU.

A la vista está que la economía estadounidense avanza a pesar de la pandemia, en este sentido, David Kostin estratega de Goldman Sachs decía: “Mientras que el gasto de capital cayó un 7% durante los primeros seis meses del año y las recompras de acciones cayeron un 20%, las adquisiciones en efectivo aumentaron un 45%, los gastos de investigación y desarrollo aumentaron un 10% y los pagos de dividendos aumentaron un 7%”.

Sí, pero la subida de esta semana ¿de dónde procede?

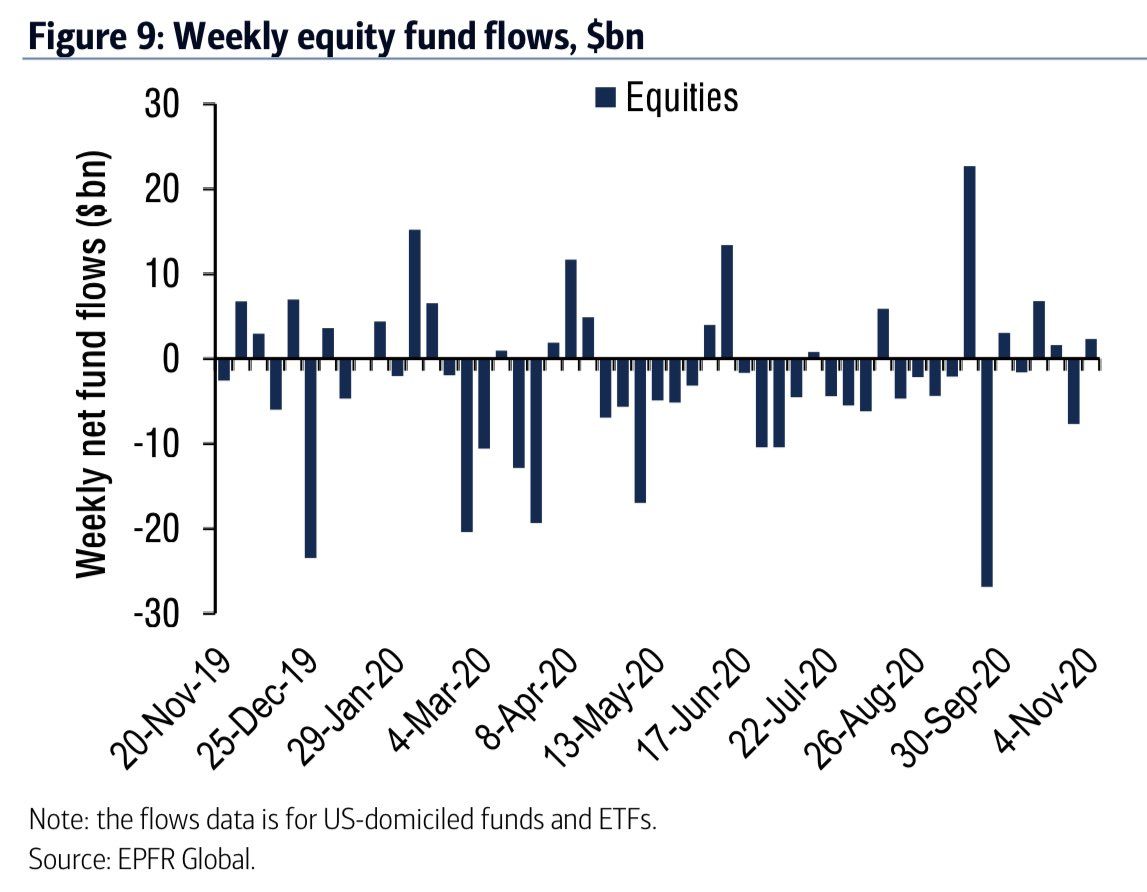

Según EPFR Global los flujos de fondos a renta variable domiciliada en EEUU han sido bajos, 1.800 millones de dólares.

Esto significa que ha tenido que suceder algo más.

El temor de los operadores hizo que protegieran las carteras con derivados ante la incertidumbre que iba a haber en el mercado y las expectativas de alta volatilidad. El hecho de que no sucediera lo previsto se procedió al cierre de cortos que impulsaron las subidas.

Las dudas del viernes se deben a la toma de beneficios tras las fuertes subidas de la semana y un fin de semana por delante sin saber aún quién iba a ser el ganador.

FED

La FED tuvo la reunión del FOMC (Comité Federal de Mercado Abierto) esta semana y la síntesis es que no hace cambios en su política, ve que la actividad económica "se recupera" pero mantiene estables las tasas de interés cerca de cero, porque que la economía aún está muy por debajo de los niveles previos a la pandemia y el ritmo de mejora se ha moderado. Enfatizó en que la economía seguirá dependiendo significativamente del desarrollo de virus.

También hizo referencia a que una débil demanda de petróleo mantiene baja la inflación a pesar de que la actividad económica y el empleo se hayan seguido recuperando.

CAMPAÑA DE RESULTADOS

Según FACSET a 6 de noviembre, el 89% de las empresas del S&P 500 han informado resultados reales para el tercer trimestre de 2020 hasta la fecha. De estas empresas, el 86% ha informado BPA reales por encima de las estimaciones, que está muy por encima del promedio de cinco años del 73%.

SITUACIÓN TÉCNICA

Índices S&P 500 y NASDAQ 100 en gráfico diario

En el gráfico se observa en ambos índices la fuerza de las subidas que dejan importantes gaps alcistas en las aperturas de contado. Esto refleja el nulo temor a lo que pudiera suceder en las elecciones.

Índices S&P 500 y NASDAQ 100 en gráfico diario

Decía la semana pasada que ninguno de los dos índices perdió su nivel de control a cierre de vela durante la corrección, a pesar de las duras caídas que acumulaban desde el último máximo, -8,90% el S&P 500 y -10,22% el NASDAQ 100.

Solo había una nota discordante, el Dow Jones Ind que era el único que había roto su nivel de control en soporte, aunque apoyando en la SMA200 por lo que nos dejaba una divergencia alcista que permitía pensar que la corrección podría haber terminado. Era una situación complicada que empezó a despejarse con la subida del lunes.

Índices NASDAQ 100 y Semiconductores de Filadelfia en gráfico semanal

Para la semana que entra dejaron una divergencia bajista que podría llevar a las tecnológicas a una corrección de ajuste entre los índices como está señalado en los gráficos a continuación:

Índices NASDAQ 100 y Semiconductores de Filadelfia G1S

Índices DOW JONES Ind y Russell 2000 en gráfico semanal

Los movimientos que se han producido durante la semana han acabado por generar divergencia bajista de DOW JONES Ind, S&P 500 y NASDAQ 100 con el Russell 2000.

Índices DOW JONES Ind y Russell 2000 G1S

Cabría esperar un proceso de ajuste. El ajuste no necesariamente se cumple siempre con bajadas, hay veces que el/los índices rezagados son los que atacan resistencias, aunque lo más probables es que se produzcan cesiones (caídas).

En mi opinión, primero se producirán los ajustes antes de continuar al alza, pero nunca se debe afirmar con rotundidad por el mercado es imprevisible.

Además, para continuar con las alzas deben romper resistencias que pueden costarles.

Lo más importante a tener en cuenta es que hay divergencias de grado mayor del S&P 500 y NASDAQ 100 (están por encima de máximos históricos previos a la pandemia) y el DOW JONES Ind y Russell 2000 no los han alcanzado aún. O rompen al alza o volveremos a ver de nuevo correcciones que es lo más probable antes de atacar los máximos.

Si todos rompieran al alza, tendremos muy probablemente un festival alcista.

En síntesis, el mercado es soberano e imprevisible. Gracias al análisis técnico podemos establecer escenarios y ver hacia dónde puede encaminarse en función de cómo se comporte pero las especulaciones sobre qué sucederá conducen a muchos errores y esta semana lo ha confirmado una vez más en contra de toda previsión. Ésta es una de las razones que le hacen tan apasionante.

Siga la actualidad de los mercados en La Bolsa Hoy