El solo hecho de que la propuesta no aparezca en la convocatoria de la Junta General de Accionistas convocada para el próximo 29 de abril ya hizo pensar en que no se entregará esta vez, como ha sido confirmado por la propia compañía. Lo hace por primera vez en los últimos cuatro años dado que Bolsas y Mercados ha repartido desde 2010 un dividendo extraordinario que ha ido menguado con el paso del tiempo.

Este año no pagará los 0,372 euros por acción que se abonaban en los meses de mayo o junio. Con la interrupción del ejercicio 2009 (cuando sí se entregó un ‘complementario’), desde el año 2008, año en el que el extraordinario ascendió a un importe neto de 0,46658, ha mantenido una tendencia a la baja siendo en 2010 y 2011 de 0,30132; en 2012 bajó hasta 0,29388 y en 2013 fue de 0,11218 euros por acción.

Los expertos de Inversis Banco consideran que no afectará a la cotización de la compañía puesto que ya se preveía que se fuera a reducir y resaltan el hecho de que “tiene un payout muy alto”; en concreto, destina el 96% de sus ganancias a la retribución al accionista. El hecho de que se anule el ‘extraordinario’ no afectará a esta cifra.

El propio director general de BME, Javier Hernani, reconocía en una entrevista concedida a Estrategias de inversión tras la presentación de resultados correspondiente a 2013 que “la intención de la compañía era pagar un dividendo complementario final de 65 céntimos que mejora en cinco céntimos el del año pasado, que eran 60”. De cumplir esta promesa, el gestor nacional subiría por primera vez el complementario desde el pasado año 2009 cuando entregó 0,986235 euros brutos por acción. La diferencia de esos cinco céntimos hará incrementar el dividendo total de la compañía “un 3%”, tal y como reconocía Hernani.

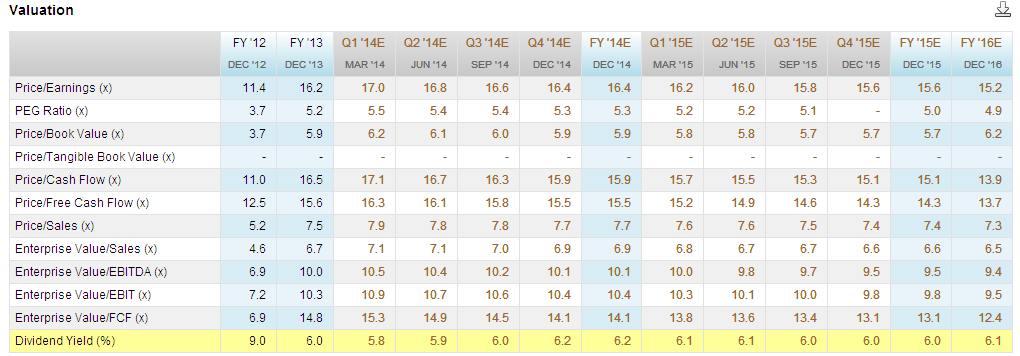

Estimación Rentabilidad/ dividendo BME (FUENTE: FACSET)

Según el consenso recogido por Facset, la estimación de rentabilidad por dividendo para Bolsas y Mercados de cara a este 2014 se situaría en el 6,2%, dos décimas por encima de la obtenida en el año 2013. BME mantiene el tercer puesto como valor que mayor aportación genera para el accionista, sólo por detrás del Banco Santander (con un yield del 8,26% estimado para este año) y de Telefónica (que otorgará un 6,83% después de recuperar la retribución al accionista el ejercicio pasado). Enagás, Repsol e Iberdrola pagan también jugosos dividendos que superan el 5,5%, según estimaciones de Facset.

¿Qué hay detrás de esta reducción?El motivo que arguye BME es la ‘prudencia’ ante la posibilidad de que el Parlamento Europeo apruebe una nueva normativa respecto a los denominados CSD (Central Securities Depository) y CTP. Según explican fuentes cercanas a BME, de aprobarse estos nuevos requerimientos afectarían de manera directa a la filial de Bolsas y Mercados responsable de la liquidación así como a los procesos de compensación. En el caso de los CSD el ‘colchón’ que podría empezar a exigirse desde Bruselas sería una novedad puesto que no existe nada similar en la actualidad.

No obstante, no es algo nuevo considerando que en el ámbito de los derivados los propios gestores son los que aportan las garantías suficientes, considerando que se trata de inversiones con apalancamiento.

"Aunque consideramos que tendría capacidad financiera para hacerlo, los motivos de prudencia de cara a cumplir con el capital regulatorio adecuado para su nivel de operaciones estarían detrás de esta decisión", afirman los expertos de Renta 4. La caja de BME rondaría, en estos momentos, los 300 millones de euros en dinero fresco y, sobre todo, líquido.

Por otro lado, una casa de análisis consultada apuntaba a que BME podría estar adecuándose a la recomendación de Bruselas acerca del limitar el efectivo en el pago de dividendos al 25% -sugerencia que, en principio, estaba destinada tan sólo al sector financiero- y es un aspecto que niegan fuentes de la compañía.

¿Repercutirá en su cotización?

'BME duplica la revalorización del Ibex 35 en el último año'. Ese sería el titular de un ejercicio radiante para el gestor de la bolsa española que ha visto cómo el repunte de la actividad en el mercado nacional y una mayor entrada de flujo de capitales han repercutido tan positivamente en su cotización que ha subido un 52% desde el mes de marzo del año pasado -mientras el selectivo se anotaba un 25%-.

Este año, más si cabe, se ha notado la diferencia entre el valor, que se anota un 6,75% en 2014, y su índice de referencia, que sube un 2,36% a cierre del martes. "La cotización podría reaccionar ligeramente a la baja, si bien la política de retribución al accionista sigue siendo muy favorable", asegura un bróker nacional.

Gabriela Vara, de Inversis Banco, considera que, en cualquier caso, "no le vendría mal una corrección" después de tanta subida. Eso sí, apuntan a que "no debería perder la figura de recuperación, ni las zonas de 23,28 y 25,26 euros en el largo plazo" para seguir considerando a BME como un valor alcista.

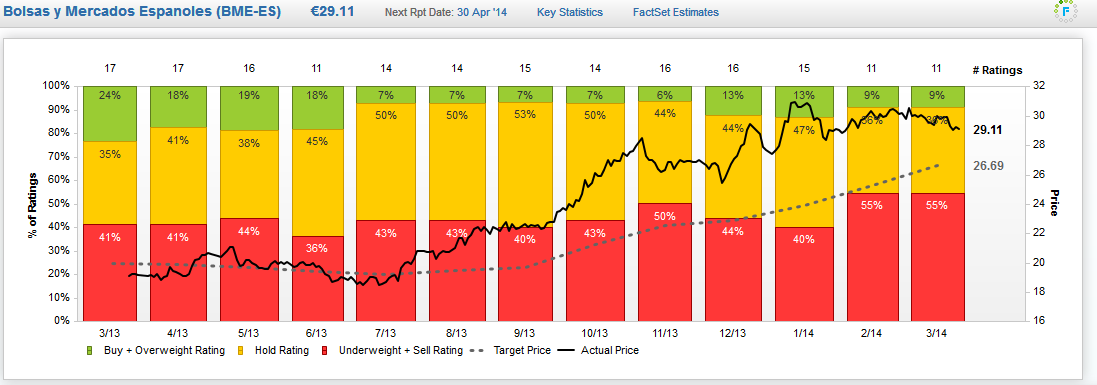

Una prueba de ello es quizás que no cuenta con el favor de los analistas. Para más de la mitad de los expertos BME es ya un título al que es mejor poner fuera de nuestra cartera considerando que se encuentra más de un 10% por encima de su precio objetivo, en 26,69 euros por acción.

Consenso brókeres BME (FUENTE: FACSET)