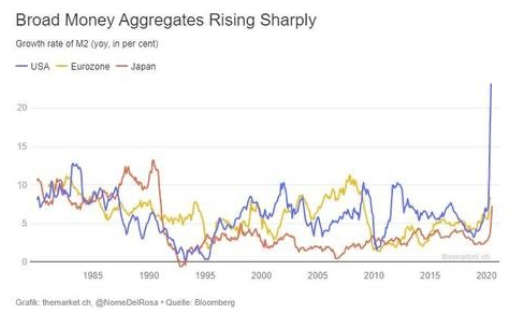

La M2 está creciendo en los EEUU a un ritmo del 23%. Y en la UE a una tasa ligeramente superior al 8%.

A pesar de la puesta en marcha de los planes de relajación cuantitativa, los bancos centrales nunca consiguieron que los agregados monetarios crecieran con la fuerza con la que lo están haciendo en la actualidad.

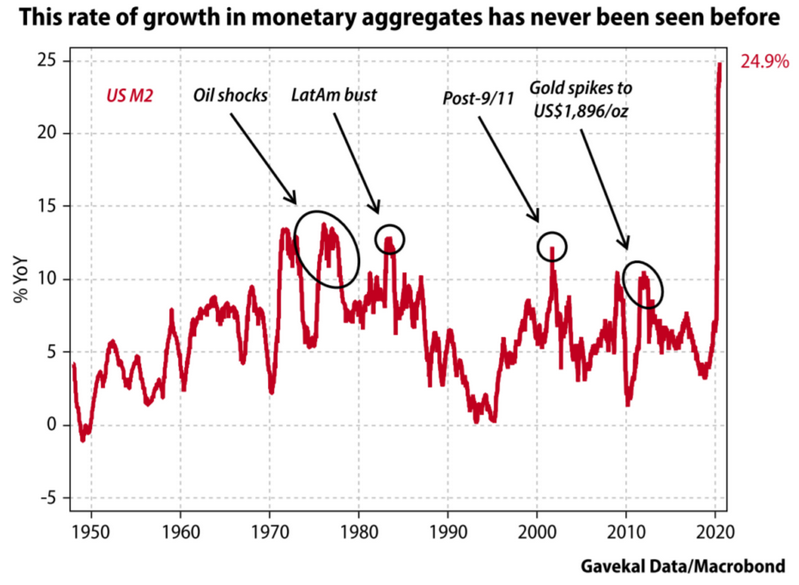

Además, lo está haciendo a un ritmo nunca visto antes, tal y como pueden comprobar en el gráfico que recogemos a continuación.

Los bancos centrales fracasaron con los QE’s a la hora de crear inflación pero, ahora, a la vista del crecimiento de los agregados monetarios, debemos concluir que es probable que los gobiernos sean capaces de general inflación. Primer cambio significativo.

Los gobiernos son los primeros interesados en provocar un fuerte aumento de la inflación para de ese modo degradar el valor de la deuda pública emitida y así devolverla con menor esfuerzo.

Ahora bien, entonces debemos preguntarnos: ¿cómo van a ser capaces los gobiernos de generar inflación?

En esencia, favoreciendo la concesión de créditos por parte de los bancos comerciales avalando el propio gobierno los préstamos que los bancos concedan a los clientes que se los soliciten. Esta práctica favorecerá un incremento de los ingresos de los bancos y una subida de sus cotizaciones.

Por lo tanto, debemos concluir que ha aumentado significativamente el riesgo de que se incremente el nivel de los precios de los bienes y servicios.

Justo cuando este riesgo empieza tomar cuerpo, nos encontramos con que la rentabilidad de los bonos estadounidenses se mueve de forma lateral en la zona de mínimos históricos. A pesar de la caída en la rentabilidad de la pasada semana, la rentabilidad del bono a 10 años de los EEUU se encuentra ligeramente por encima de los minimos del 9 de marzo. Segundo hecho significativo.

Y el dólar se ha depreciado con fuerza, abandonando su tendencia alcista. Tercer cambio significativo.

La caída del dólar da alas a las criptomonedas y al oro.

El Bitcoin superó la semana pasada una resistencia significativa y toma el camino de los 13.000-14.000 dólares, tal y como podemos ver en el gráfico semanal que se recoge a continuación.

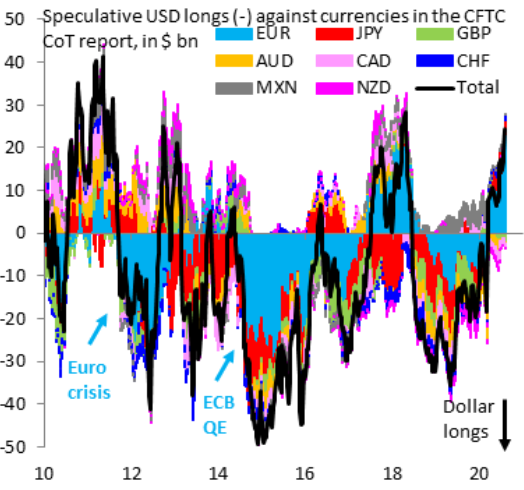

Es cierto que el dólar se encuentra en tendencia bajista frente al euro, pero, tal y como podemos ver en el gráfico que recogemos a continuación, se ha disparado el volumen de posiciones largas en futuros sobre el euro. Este hecho fue lo que provocó la vuelta a la baja del viernes pasado y anticipa el desarrollo de una fase correctiva de la fuerte subida del mes de julio.

Fuente: Robin Brooks

Por lo que hace referencia a las bolsas, son las grandes tecnológicos (estadounidenses y chinos) y las empresas mineras las que realmente se encuentran en una tendencia alcista, frente al resto del mercado que se encuentra estancado.

Amazon, Apple, Facebook y Google aumentaron ventas y beneficios durante la pandemia, y su tendencia alcista permanece intacta. Ahora bien, aunque en el momento presente su tendencia alcista permanezca intacta, si se produjera un incremento de la inflación de bienes y servicios esta tendencia concluiría, y los bancos podrian desplegar un tramo al alza, aunque por el momento siguen en fase correctiva en EEUU y bajistas en Europa.

En conclusión, los políticos han tomado el control de la oferta monetaria gracias a la MMT. Y ahora intentarán por todos los medios a su alcance de que los precios suban por encima del nivel de los tipos de interés para reducir el valor de la deuda emitida. Por eso, ahora debemos estar muy atentos a la marcha de la inflación.

Si los gobiernos consiguieran que la inflacion repuntase, los principales favorecidos serían los bancos.

Por el momento la tendencia de sus cotizaciones en Europa sigue siendo bajista, pero no debemos olvidar que ante cualquier aumento de la inflación su tendencia a la baja concluiría y sus cotizaciones rebotarían con fuerza.

El comportamiento del IBEX 35 está dominado por los bancos. Y, tras los datos del segundo trimestre del sector bancario, se vio presionado con fuerza a la baja.

Como pueden ver en el gráfico diario del IBEX que recogemos a continuación, perforó un soporte significativo, el de la zona 7.050, y ahora se dirigirá muy probabemente al siguiente, 6.620.

La zona de los 6.620 es una zona de soporte significativa.