El impacto sobre el mercado interior sería siete veces inferior, de cuatro décimas. A corto plazo, el daño colateral inmediato, sobre el PIB del Reino Unido, sería un receso del 1,5%, auguran los expertos de Bloomberg Economics. Mientras la Oficina de Responsabilidad Presupuestaria británica, organismo de control fiscal independiente, cifra el retroceso en un 2%. La española será la economía europea más perjudicada, alerta el Banco de España.

Este domingo se cumplía el plazo para llegar a un acuerdo amistoso, pero la presidenta de la Comisión Europea (CE), Ursula von der Leyen, y el primer ministro británico, Boris Johnson han emplazado a sus equipos negociadores a seguir negociando en los próximos días para alcanzar un acuerdo comercial, sin plazo definido, aunque con el objetivo de que sea posible un acuerdo, aunque sea de mínimos, antes de que el 1 de enero de 2021 se produzca dicha salida de forma brusca.

El primer ministro británico, Boris Johnson, no tiene fácil seguir con su órdago a la UE. A pesar de haber suprimido las cláusulas que permitirían anular algunos de sus compromisos, como el de la frontera con Irlanda del Norte y por la que Bruselas amenazó a Londres con emprender acciones judiciales. Las negociaciones continúan con las espadas en alto, lo que ha convertido al Brexit en un asunto geopolítico de primer orden y de resolución incierta. Con la fecha límite del 31 de diciembre -la sexta prórroga- a la vuelta de la esquina. Y con la incertidumbre y perjuicios sobre las empresas y los consumidores en ambas partes a flor de piel. Tras décadas de flujos de mercancías y capitales, de servicios y de personas en total libertad de movimientos. La tensión sobre la abrupta imposición de barreras que supondría un Brexit duro, sin consenso, ha vuelto a irrumpir en el clima de los negocios. Las compañías no saben a ciencia cierta si tendrán que hacer frente a escaladas tarifarias, ni si podrán acceder o conservar sus cuotas de mercado o si podrán realizar operaciones transfronterizas. Las firmas financieras de la City podrían perder el pasaporte para realizar contratos de servicios en el mercado interior. Y los consumidores verían alterados sus derechos dependiendo si actúan a uno u otro lado del Canal de la Mancha.

La Oficina de Responsabilidad Presupuestaria (OBR) británica cifra en dos puntos la rémora a la actividad en Reino Unido de no visibilizar la fumata blanca en las negociaciones. Con un shock a corto plazo, del 1,5%, dice el consenso de analistas de Bloomberg Economics. La elevada fricción comercial obligaría a las dos partes a regirse por las leyes de la OMC de 1995, lo que significa la instauración de tarifas a la importación y exportación; esencialmente, aranceles y tasas sobre los productos. El armazón tarifario de la UE establece un gravamen promedio del 3%, si bien una amplia variedad de bienes supera con creces este nivel impositivo. Por ejemplo, su industria del automóvil estaría sujeta a un arancel del 10%. Mientras algunos productos agrícolas soportarían hasta un 35,4% de recargo. Y la patronal automovilística Society of Motor Manufacturers and Traders admite que su sector se enfrenta a 55.000 millones de libras de pérdidas por el colapso de la demanda local derivada del alza de tarifas con la UE. El British Retail Consortium también se hace eco de las repercusiones en los precios de bienes de primera necesidad. Un coste sobre los supermercados de 3.100 millones de libras anuales, porque alrededor del 85% de los bienes alimenticios importados por Reino Unido proceden del mercado interior europeo, que podrían ser gravados, al menos, con un 5%. Cerca del 43% de las exportaciones británicas, valoradas en 300.000 millones de libras, acaban en Europa cada año, mientras el club europeo es el origen del 51% de sus adquisiciones del exterior.

La lista de agravantes es prolongada. Las firmas de la City no saben con certeza si podrán seguir operando al otro lado del Canal. Dependerá del pacto regulatorio. E, incluso con las garantías de funcionamiento que sean, el centro de gravedad de las finanzas virará hacia el continente. A lo que se une la incertidumbre en el tránsito de mercancías. Los trámites de entrada y salida desde Dover a Calais, el cauce habitual y más directo que une las islas británicas y el mercado europeo, volverán a ser obligatorios, por lo que el caos logístico de ambos sectores privados, en todos los sectores, será ineludible. Aunque el inicio de estos plácets empiece el 1 de enero en los límites fronterizos europeos y se releguen hasta julio de 2021 en Reino Unido. También experimentarán cambios los estándares regulatorios de las compañías. A partir de los mandatos de sus oficinas de autorización. Y los servicios profesionales. Sólo en el sector servicios, que representa el 80% del PIB británico, las restricciones podrían ocasionar una pérdida de derechos automáticos a las prestaciones de todo tipo de asesoramiento profesional. Al igual que la instauración de visas por viajes o establecimiento laboral. Europa baraja exigir estos trámites para estancias superiores a los 90 días. Además de los consiguientes test de contención de la epidemia del Covid. O criterios sobre los movimientos de trabajadores, que volverán a ser considerados flujos migratorios. Y el desmantelamiento de las normas sobre duty-free en las tiendas de puertos y aeropuertos.

En la órbita europea, los costes asociados a un divorcio sin acuerdo sobre el Brexit también son de calado. Con la economía española en alto grado de exposición. El Banco de España, de hecho, considera que la economía hispana es la más expuesta entre las grandes economías del euro. En un reciente estudio firmado por Alejandro Buesa, Coral García, Iván Kataryniuk, César Martín-Machuca, Susana Moreno y Moritz Roth -Brexit: situación y consecuencias económicas- resalta que la caída adicional del PIB británico será de un 3% adicional en 2022 si pasan a regir las reglas de la OMC por la ausencia de un pacto de libre comercio, otro de los puntos donde encallan las discusiones bilaterales. El impacto para los Veintisiete sería hasta siete veces menor, del 0,4%. Aun así, el organismo regulador resalta que los daños heterogéneos entre los socios de la Unión no deben hacer caer en la complacencia a las autoridades españolas.

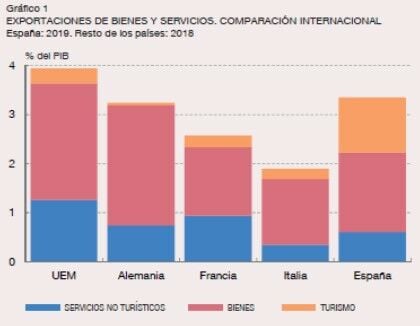

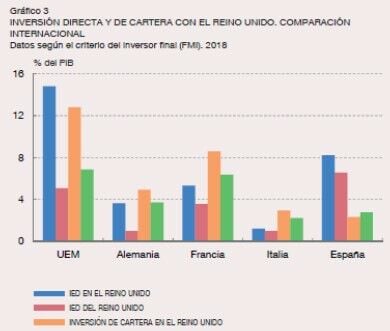

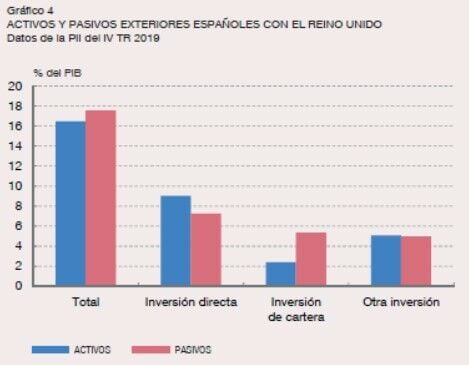

Porque la cuarta economía del euro “presenta una exposición notablemente superior” frente al mercado británico. En términos comerciales y financieros, aclaran. Los primeros se sustentan en unos lazos más que “significativos”. El sector exterior español vendió bienes y servicios a Reino Unido semejantes al 9,6% del total exportador en 2019; el 3,4% del PIB, una porción inferior a la media comunitaria, aunque superior a la cuota de Alemania, Francia e Italia. En parte, por el peso del turismo procedente de las islas que acaparó el año previo a la Gran Pandemia el 21% de los desplazamientos foráneos y el 19% del gasto del turismo no nacional. En cuanto al canal financiero, la Inversión Extranjera Directa (IED), supera ampliamente, en porcentaje del PIB, a las de las tres grandes economías del euro. Flujos que se han intensificado desde 2015. Con un peso destacado en finanzas y telecomunicaciones, que supusieron un 9 % del PIB en 2019, lo que convierte a Reino Unido en el segundo mercado más relevante; sólo por detrás de EEUU. Por su parte, la IED británica en España se sitúa en torno al 6,5 % del PIB según el Fondo Monetario Internacional (FMI).

En comparación con otras grandes economías de la UEM -asegura el informe- España mantiene con Reino Unido vínculos comerciales (especialmente en los sectores turístico, agroalimentario y del automóvil) y financieros relativamente elevados. El comercio de mercancías coloca a Reino Unido como quinto socio más relevante para España -por detrás de Francia, Alemania, Italia y Portugal-, aunque con tendencia ligeramente decreciente. Geográficamente, el supervisor sitúa a Murcia, la Comunidad Valenciana, Galicia y Aragón como las regiones comercialmente más vulnerables a un escenario adverso del Brexit.

La entidad alerta de que España suma otros factores de riesgo: los británicos siguen siendo los principales compradores extranjeros de vivienda. Aunque muy concentradas regionalmente. En especial, en litoral mediterráneo y en las islas. Pero absorben el 14% de las compraventas de inmuebles de no residentes. Según datos de 2019. O el 2% del total.

Los analistas del Banco de España alertan de que el impacto, cualesquiera que sea el escenario en el que se resuelva el Brexit, será “considerable”. Aunque se decantan, como mejor opción, la probabilidad de que Bruselas y Londres modelen un tratado de libre comercio como el que la UE tiene suscrito con Canadá, conocido como CETA, que estaba dando notables rentabilidades y beneficios al sector español hasta la llegada del Covid-19, elevando el peso comercial e inversor español con el socio aduanero del norte de EEUU.