La diferencia con el 2023 es importante, ya que entonces hablábamos más de una recesión en toda regla y había menos euforia, pero al final miren como ha quedado el año, en el IBEX 35 por ejemplo subieron el 80% de los valores del Ibex, y en general se ha quedado un año muy decente en bolsa.

Pero ahora es diferente, ya que el mercado está más eufórico, ya que se descuenta una bajada de tipos de interés, elecciones en el 50% del planeta, con EEUU a la cabeza, por lo que esta euforia es buena por un lado para los mercados, pero es eso lleva a tener un mercado mucho más peligroso que hace un año.

Vamos a mirar los principales riesgos de los mercados, para conocer a qué nos enfrentamos y saber cómo tener que posicionarnos en el mercado.

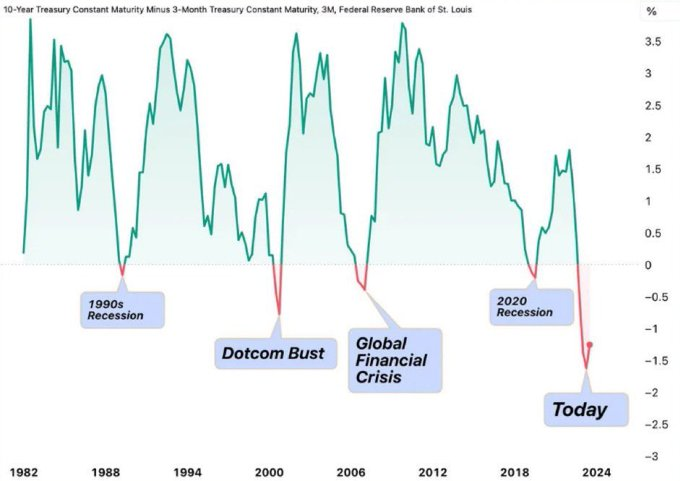

Si nos fijamos en EEUU, el mercado que hace de locomotora del resto de bolsas, vemos que nunca estuvo la curva de tipos invertida durante tanto tiempo...Y no ha pasado nada. De hecho ahora el mercado puede estar apostando más por un aterrizaje suave de la economía.

Sabiendo que es un año de elecciones en EEUU, por lo que será difícil que dejen caer los mercados, el 30% del S&P 500 está en manos de inversores particulares, por no hablar de los bonos, por lo que sí Biden quiere ganar las elecciones, los electores no pueden ver que han perdido parte de sus ahorros. y la FED estará atenta a cualquier cosa que pase para inyectar dinero en su economía.

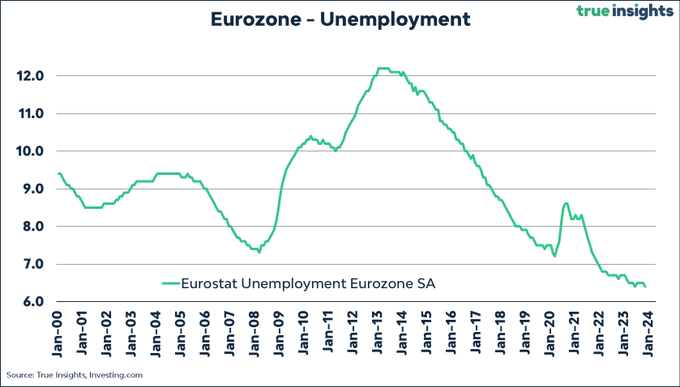

A nivel Europa, vemos luces y sombras, pero sin duda la primera luz es el desempleo, está cayendo, esto es importante, de momento no hay síntomas de desempleo que es lo que podría hundir el consumo y tener problemas en muchos sectores como la banca.

Las sombras son el PIB Alemán, que parece que no termina de arrancar y sobre todo el endeudamiento de las principales economías europeas ( España, Francia, Italia sobre todo) que en el momento en que haya un evento de crédito, pueden hacer que los mercados sufran, pero eso, de momento no está pasando.

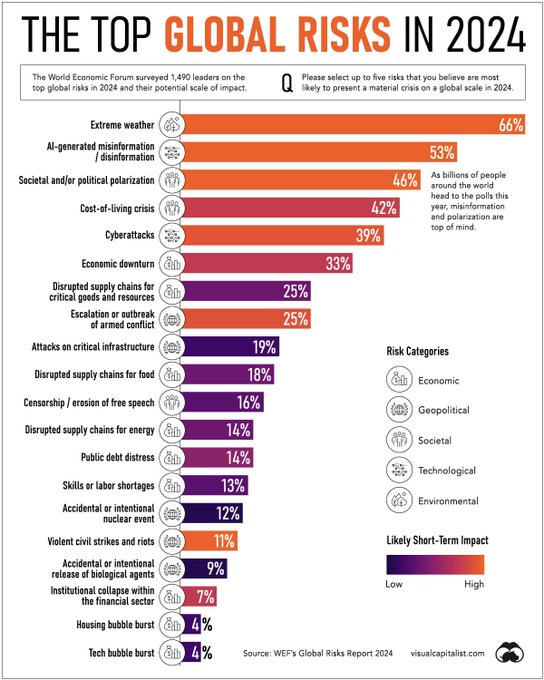

Si observamos los principales riesgos globales para el 2024, vean que el mayor riesgo es un riesgo de tiempo extremo, por el efecto "el niño" que pudiera literalmente "arrasar" alguna región. Luego le siguen desinformación, polarización y ciberseguridad.

Pero cómo ven, no hay nada nuevo o extraño en el mercado que pueda ser predecible, cuando aparezca será inesperado.

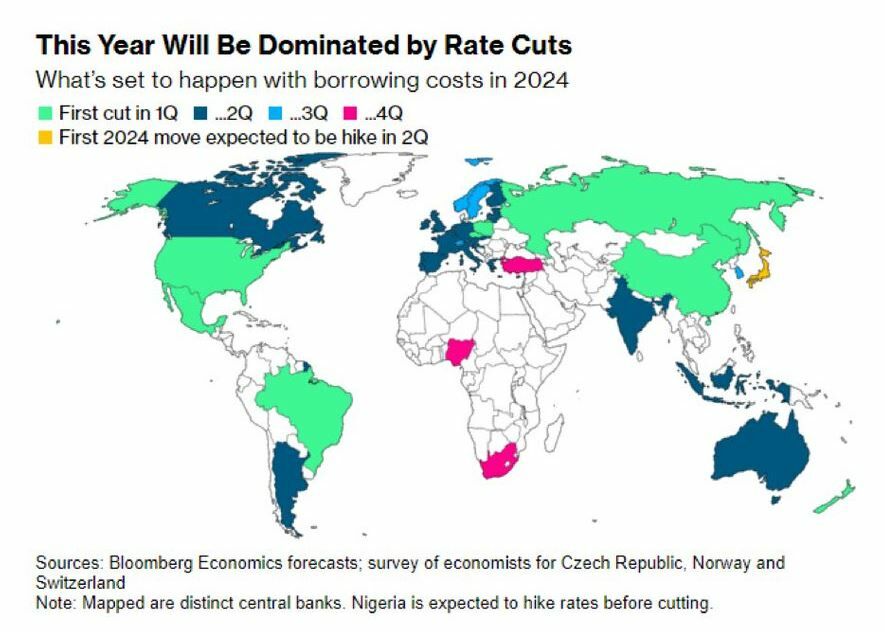

Esto hace que el mercado está descontando bajadas de tipos en todo el planeta, excepto en Japón será el único país que suba tipos, justo cuando todos quieren empezar a bajar. Buenas noticias para la valoración de los bonos y para activar el consumo en todo el mundo, ya que los efectos negativos de las subidas de tipos, empezamos a verlos, pero no en su totalidad, las próximas bajadas tendrán ese efecto que el mercado está descontando.

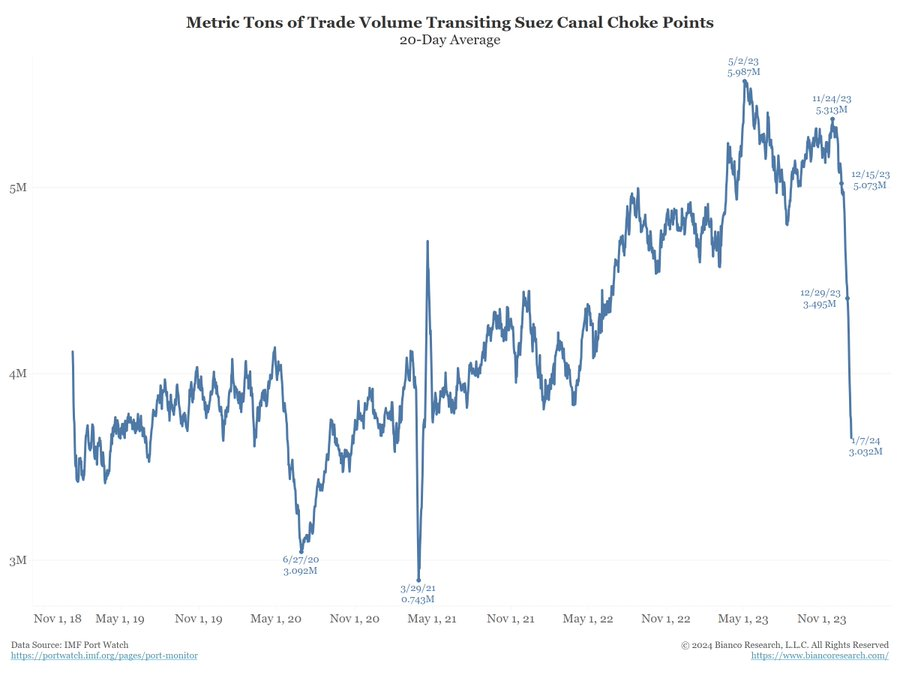

Tan solo hay un riesgo en el mercado que debemos sopesar, y es la posible extensión del conflicto de Israel y Hamas a través de Irán, porque el aumento del precio del transporte marítimo o incluso un corte de suministro de mercancías y petróleo sería terrible para la inflación, y eso si podría hacer que se parasen esas previstas bajadas de tipos de interés.

Vean este gráfico sobre el volumen de mercancías que pasa por el canal de Suez, está cayendo. malas noticias para la inflación. ya que esos barcos están dando un rodeo que supone 14 días más de viajes y más costes en los fletes.

En definitiva, debemos ir con cautela, ir vigilando que los recortes en los tipos de interés se van dando ,y debemos estar preparados para actuar en función de cómo se den estas variables que afectarán y mucho a las inversiones a nivel global y luego vigilar los fundamentales de nuestras inversiones, empresas que tengan incrementos de ingresos, beneficios y con la menor deuda posible.

El equipo de análisis de Estrategias de Inversión dispone de una cartera premium de acciones, en la que buscamos acciones con tendencia alcista a medio y largo plazo y con buenos fundamentales, nuestra metodología busca esos valores que no tengan subidas y bajadas abruptas en los mercados.

Esta semana hemos incrementado nuestra posición en el mercado, incorporando 2 compañías que nos parecen muy interesantes, porque el mercado ha purgado los excesos del rally navideño y nos centramos en acciones que no estén en sobrecompra para evitar ir detrás del precio. Pasaremos de tener un 30% invertido, a tener un 50% , pasando de una cartera que tenía un sesgo defensivo a incrementar riesgo en la misma.

Además las próximas sesiones, vamos a incorporar otras compañías que tenemos en vigilancia, ya que se están dándose las condiciones para incorporarlas a la cartera con el objetivo de tener un 70-80% invertido.