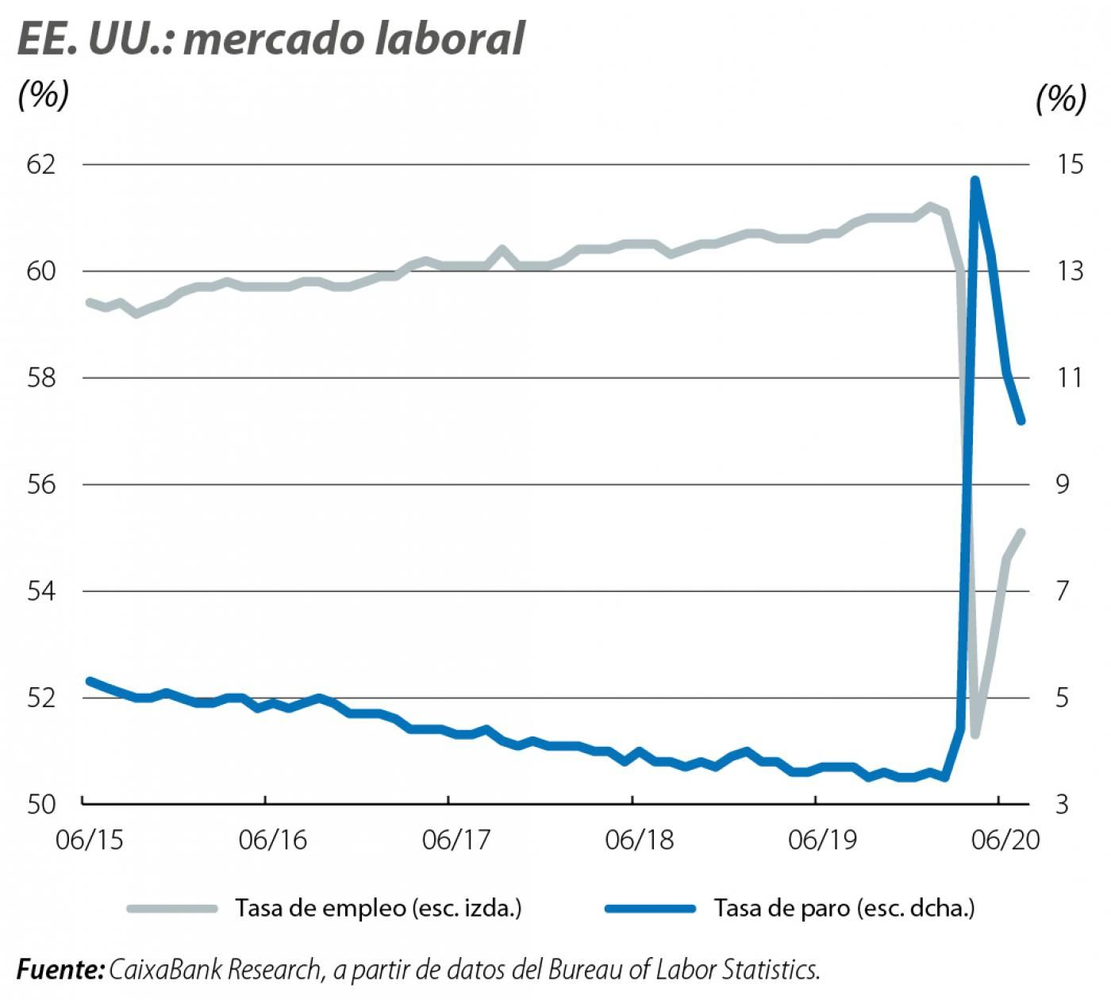

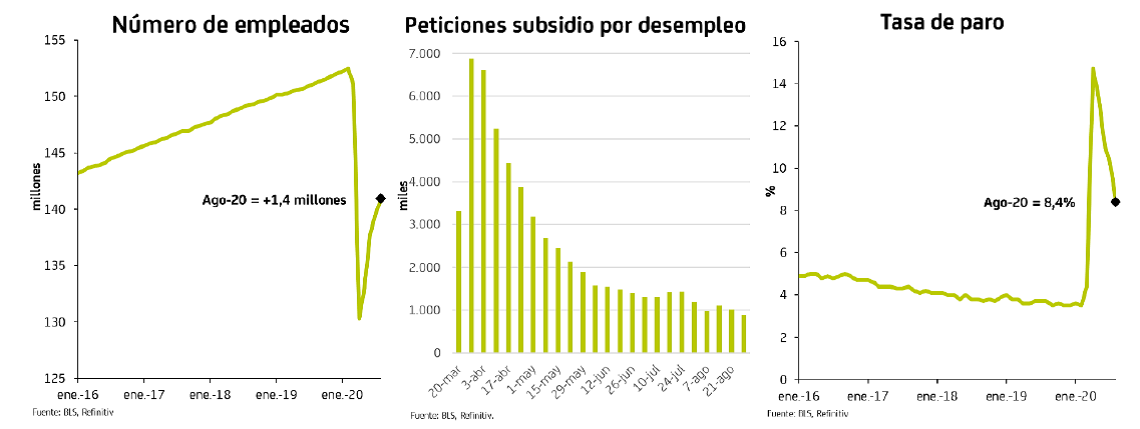

Los estadounidenses en búsqueda de empleo pasaron de 6,2 millones en febrero a 20,5 en mayo y la tasa de desempleo saltó desde el 3,8% del mes que antecedió a la declaración del coronavirus como pandemia global -una de las más bajas desde la Segunda Guerra Mundial- hasta el 14,4% en abril. El último dato, de agosto, la sitúa en el 8,4%. Pero la vuelta del receso estival ha elevado otra vez las solicitudes de subsidios de paro. En un clima de modesta reactivación de la industria, la producción empresarial y el consumo. Pero, ¿qué evidencias mostrará la coyuntura americana en las fechas previas a la contienda electoral? De su cuadro de mando dependerá, en gran medida, el resultado de las urnas. La entrega de las llaves de la Casa Blanca a Donald Trump o a Joe Biden.

La primera economía mundial enfoca la trascendental campaña presidencial del 3 de noviembre con tantas luces como sombras sobre su despegue en el ciclo de negocios post-Covid. Es el gran factor que determinará el sentido del voto. La revalidación de la presidencia para Donald Trump o el acceso al Despacho Oval de Joe Biden. La coyuntura, pues, está aún en plena travesía por el desierto. Con oasis a la vista, pero con dudas sobre si su avistamiento es real o simplemente un espejismo. A la espera de un escenario más normalizado, que pasa inexorablemente por superar la crisis sanitaria provocada por el coronavirus y su, todavía, incierta solución final, que requiere de tratamientos y vacunas efectivas. Un desafío que trascenderá de la cita electoral americana. Las familias y pequeñas empresas estadounidenses han sorteado parte de sus obligaciones de pago gracias a las ayudas desplegadas por los amplios planes de estímulo. Pero este arsenal ha tocado a su fin. Dicho de otro modo, la economía navega ya en aguas abiertas, sin salvavidas, y las corrientes son todavía demasiado turbulentas. La tasa de desempleo bajó al 8,4% en agosto desde el 10,2% de julio. Ha abandonado los dobles dígitos. Una situación anómala en una nación que se había acostumbrado al pleno empleo, entendido en la doctrina económica como ratios inferiores al 5% de la población activa.

Las ventas de viviendas y vehículos han aflorado al calor de unos tipos de interés históricamente bajos. También el gasto de los consumidores aumentó ligeramente en agosto. Tendencia que se trasladó igualmente a ritmos modestos al desembolso de los ciudadanos en restaurantes. Así como en la producción manufacturera. Sin embargo, los vestigios no resultan uniformes. Y las dudas sobre la intensidad y la velocidad del despegue de la actividad persisten. Estados como Arizona, California o Texas no acaban de penetrar en esta senda de recuperación. Motivo por el que The Conference Board, el think tank económico de la Reserva Federal, muestra un índice de confianza del consumidor -el último estudio mensual- en los registros más bajos de los últimos seis años. Ante la preocupación sobre la intensidad de la creación de empleo y de las rentas familiares, después de que el Congreso decidiera no liberar un nuevo fondo federal para cubrir con 600 dólares semanales nuevos subsidios de desempleo y las ayudas por este concepto hayan expirado. Tan sólo se mantiene los 300 dólares a la semana en seis estados de la Unión.

Aun así, 29 millones de estadounidenses reciben algún tipo de ayuda por su inactividad laboral. Ayudas que, en la órbita estatal, han bajado en 60.000 millones de dólares de julio a agosto, tal y como asegura la firma de investigación Evercore ISI. Pese a que, en agosto, se reportaron más de 3,4 millones de solicitudes de desempleo, la mayor desde 2013. Y compañías como American Airlaines, Boeing o Coca Cola han avanzado regulaciones de empleo que alcanzan los 200.000 trabajadores. Por si fuera poco, en octubre caducarán 238.000 puestos temporales. Con centros escolares en apertura del curso escolar y millones de padres se encuentran ante la tesitura de volver o no a sus empresas y afectar a la confianza del sector privado. “La economía está todavía en estado de depresión porque la crisis del coronavirus está fuera de control”, dice a Financial Times Aaron Sojourner, catedrático de Economía de la Universidad de Minnesota y ex asesor del consejo de expertos bajo la Administración Obama. “Los últimos dos meses y los venideros serán aún de máxima incertidumbre”. La certificación del despegue, pues, guarda relación directa con la derrota del Covid-19. De esta evolución dependerá que haya pausas o se restablezca el ritmo de crecimiento, afirma Lydia Boussour, de Oxford Economics en Nueva York.

Ante este panorama, varios de los servicios de estudios de entidades financieras y aseguradoras españolas, desvelan sus vaticinios.

Desde CaixaBank se enfatiza que “las cifras disponibles de contagios y defunciones por el Covid-19 en EEUU apuntan en dos direcciones”. Por un lado, que la pandemia sigue muy presente en la primera economía mundial, pero, de forma paulatina y, por otra parte, que la curva parece aplanarse”. De forma que la incidencia es, en cualquier caso, “todavía intensa y las dudas sobre rebrotes, altas”. A pesar de esta realidad, “la estrategia sanitaria norteamericana sigue siendo, en muchos estados, más laxa que, por ejemplo, la que se está siguiendo en Europa”. En cambio, las medidas fiscales y monetarias de apoyo a la economía “han sido de las más contundentes entre las economías avanzadas”. En concreto, “los recursos de estímulos directos aprobados podrían superar los 1,7 billones de dólares, el equivalente a un 9% del PIB, mientras los avales y otras medidas de liquidez podrían superar el billón de dólares, en torno al 6% del PIB. Asimismo, nuevas propuestas de ayudas (por valor de 1 billón de dólares) están en marcha en el Congreso. Son medidas enfocadas a impulsar el despegue y paliar la inactividad. Que se suman, desde la primera mitad de año, a la rebaja de tipos de la Fed, de 150 puntos básicos, hasta situarlos en un intervalo del 0,00%-0,25%, mientras prosigue con las compras masivas de activos (treasuries y MBS), a un ritmo de 80.000 millones de dólares al mes y con apoyos a empresas y hogares, a través de programas como el Main Street Lending.

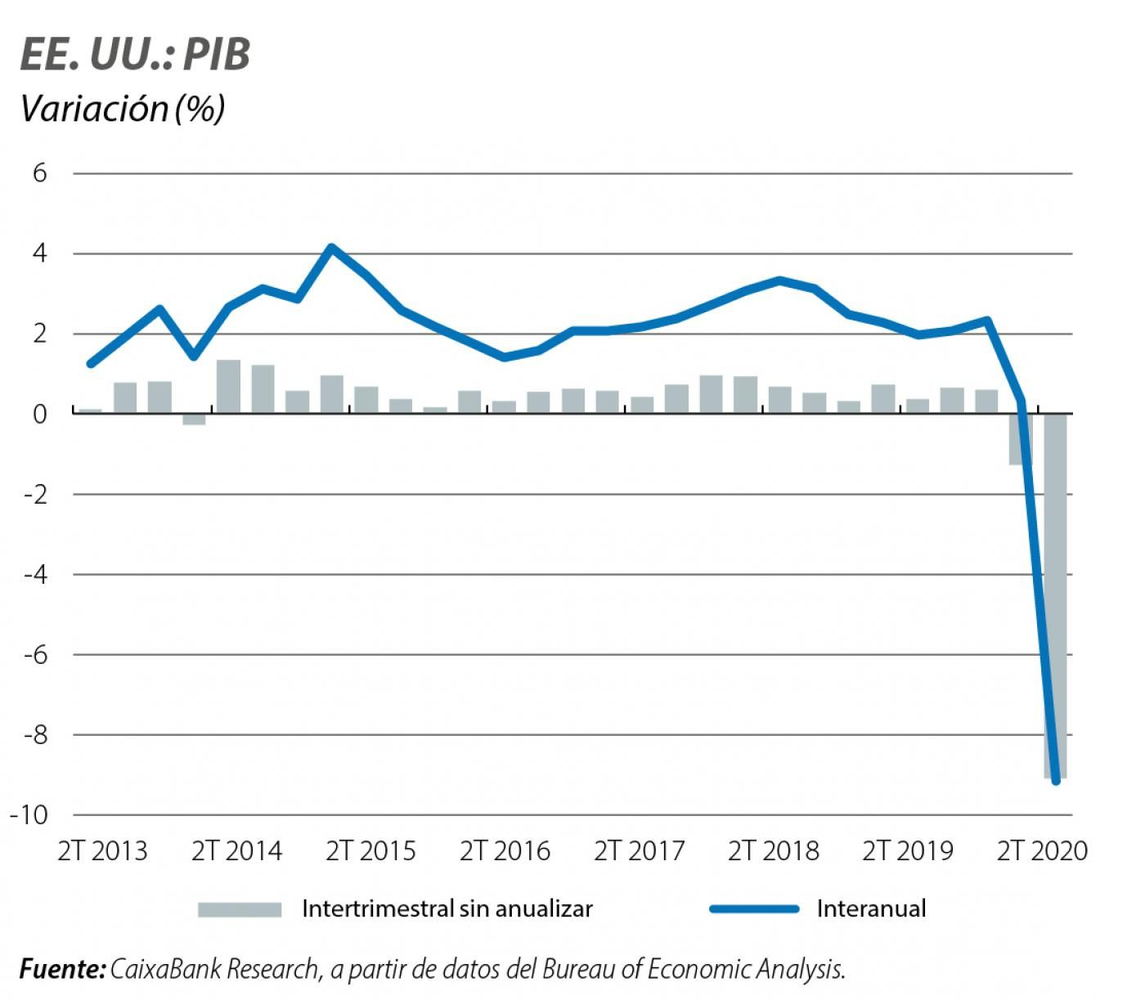

Esta combinación de confinamiento más laxo y fuerte apoyo de la política económica explica el porqué, pese a la drástica caída del PIB entre abril y junio, -de un 9,1% intertrimestral y de un 31,7%, en términos inter-trimestrales anualizados, la mayor caída desde la Gran Depresión, no está siendo una losa insalvable. Por componentes de demanda, la contracción fue generalizada, aunque destacó en negativo el enorme retroceso del consumo privado, fuertemente afectado por las importantes restricciones a la movilidad ocurridas en el país. Al igual que en las ventas al exterior que no restó aportación al PIB por el descenso, aún mayor de las importaciones. Pero, de forma similar, el gasto público amortiguó la caída del PIB. Aunque estas dos rúbricas fueran insuficientes para compensar los enormes retrocesos del resto de componentes. Para el servicio de estudios de esta entidad financiera, y de cara a la segunda mitad del año, “esperamos un rebote de la actividad económica, si bien dicha mejoría se antoja frágil y muy dependiente de la evolución de la pandemia”. Con tendencia a la mejora en los indicadores.

Nathaniel Karp, economista jefe de BBVA, asegura que EEUU “se encuentra inmerso en uno de los escenarios más hostiles de la historia moderna”. De hecho, -dice- los próximos dos años serán cruciales para determinar el destino del país. Un horizonte que trasciende la campaña electoral, pero que anticipa la importancia de quién sea el inquilino en los próximos cuatro ejercicios en la Casa Blanca. En primer lugar, porque la pandemia “expuso importantes fracturas que estaban parcialmente ocultas por la mayor expansión económica de nuestra historia” y, por otro lado, porque “la crisis sanitaria obligó a adoptar medidas draconianas que provocaron destrucción masiva de puestos de trabajo y la peor recesión desde la Segunda Guerra Mundial”. A la luz de la evolución del Covid-19 en el tercer trimestre, el servicio de estudios de BBVA mantiene igual que en estudios precedentes su escenario base: el PIB se contraerá en 2020 un 5,1% y, en 2021, registrará un aumento de 3,5%. Sus analistas prevén que “se promulgue más apoyo fiscal”. De su alcance y eficacia dependerá “si la recuperación será en forma de V, o si nos adentraremos en una recuperación en forma de J invertida o en forma de W.

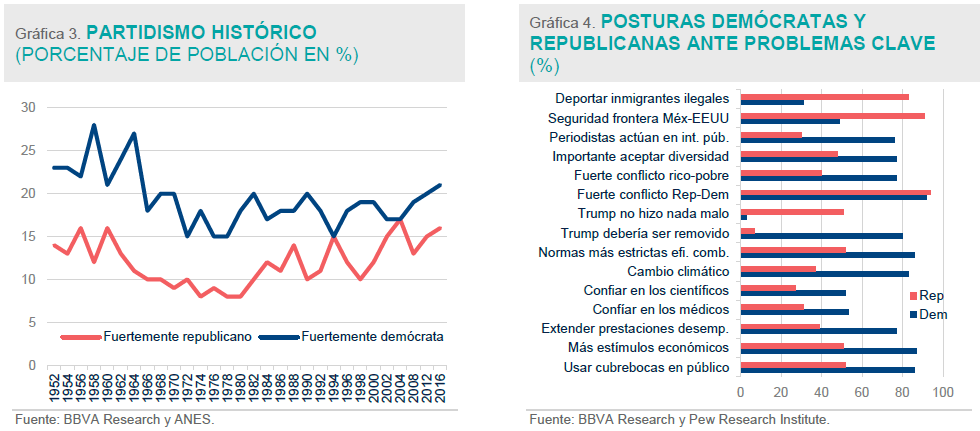

Sobre la cita electoral, Las elecciones de 2020 presentan dos particularidades clave, según Filip Blazheski, economista senior del banco. En primer lugar, porque el nivel de polarización política es el mayor de la historia contemporánea, pero también -y en similar importancia- porque los avances tecnológicos ofrecen herramientas nunca vistas para captar votantes a nivel individual. La confluencia de ambos factores influirá en gran medida sobre el resultado de estas elecciones. “Desde una perspectiva económica, un gobierno dividido -como resultado de la polarización- no tendrá suficiente margen para realizar cambios significativos en las políticas, lo que se traducirá en una continuación del statu quo en términos de crecimiento”. Mientras resulta más probable que un gobierno unificado aplique un mayor número de amplias medidas legislativas dirigidas a “favorecer un aumento considerable del crecimiento y una mejora palpable de las condiciones económicas”. Sin embargo -admite Blazheski-, independientemente del equilibrio de poder que surja de los comicios, las consecuencias a corto plazo son mucho más nítidas que a largo plazo. “Habida cuenta de los apremiantes desafíos que acechan al país, las elecciones de 2020 podrían repercutir de forma significativa y erigirse en un punto de inflexión crucial en la historia”.

El informe de BBVA resalta alguna de las claves de la cita electoral. Como en todos los comicios, “la gran mayoría de votantes tomará su decisión según su bienestar económico y perspectivas de empleo con respecto a las elecciones anteriores”. A pesar de la recesión, estas percepciones sobre el bienestar económico aún favorecen al presidente Trump. Algunas encuestas recientes admiten que el 44% de los votantes registrados se encuentra en una situación más próspera que hace cuatro años, mientras que, para el 38%, la situación ha empeorado y, entre independientes, estos porcentajes son prácticamente similares: un 38% y un 36%, respectivamente. Si bien, la crisis del Covid-19 “ha empañado la imagen del presidente entre los votantes. Aquellos que se proclaman como independientes aprueban en un 35% su gestión de la pandemia, mientras que un 56% reprocha su estrategia. Y, “en general, un número indeterminado, pero suficientemente amplio de votantes podría reaccionar negativamente al alto nivel de desempleo en un momento en que los precios de las acciones rondan máximos históricos”.

Biden -explican en BBVA- “podría beneficiarse de una participación mayor a la prevista en grupos demográficos normalmente progresistas, como los jóvenes, la cual puede ser lo suficientemente alta como para equipararse a la de los votantes de Trump, cuyo perfil suele ser el de hombres, ancianos y blancos con estudios de grado medio”. Según encuestas recientes, Biden supera a Trump entre la población blanca, lo que sugiere que no arrastra el mismo nivel de desconfianza entre estos grupos que Clinton. Asimismo, Biden cuenta con un cómodo margen de apoyo entre las mujeres, cuyo rechazo hacia Trump es mayor. Sin embargo, “otras tendencias podrían oscilar la balanza hacia Trump, como un aumento en la participación y en el respaldo del electorado blanco con estudios de grado medio”. En 2016, la participación de población blanca no hispana fue la más alta desde, al menos, 1986. No obstante, su representación en el electorado sigue en descenso: desde prácticamente el 86% de representación en 1990 cayó a menos del 74% en las legislativas de 2018. “Una disminución en la afluencia hispana negra y no negra también sería beneficioso para Trump. La participación hispana nunca ha superado el 50%, mientras la media de participación de la población negra es del 50%. Del mismo modo que una reducida por parte de los votantes más jóvenes también sería bien acogida por el actual presidente. Si bien, en las elecciones presidenciales, la participación de los votantes de mayor edad ronda el 71%, apenas el 44% de los votantes más jóvenes acude a las urnas. “Dada la distribución de los votantes convocados, esto implica que un voto de una persona mayor equivale a dos votos de una más joven”.

El Departamento de Análisis de Bankinter sigue apostando en su estrategia de inversión por la Bolsa de EEUU, principalmente en acciones de los sectores de tecnología, salud y sector del lujo, “pero estamos atentos al momento en el que haya que reducir su exposición en favor de otros sectores más ligados al ciclo económico”. En su último dictamen mensual, los expertos de esta entidad financiera aseguran que “el fondo de mercado es bueno y la macro muestra fortaleza”, con la actividad industrial y manufacturera “batiendo expectativas”, el empleo en recuperación a mayor velocidad que en Europa y a la espera de un nuevo programa de estímulos fiscales. Además -dicen sus analistas- las vacunas y tratamientos contra el Covid-19 “continúan avanzando” y la Fed mantendrán como ha avanzado los estímulos necesarios, lo que refuerza la perspectiva de tipos muy bajos durante un periodo de tiempo prolongado.

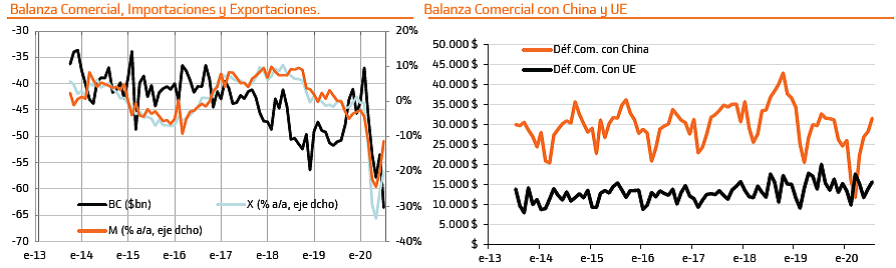

Su servicio de estudios ha incidido en las últimas semanas en otro dato coyuntural, el aumento del déficit comercial, en un 24,5% en julio, hasta los 63.600 millones de dólares, la cifra más alta en doce años. Debido al recorte de las exportaciones -un 20,1% en términos anualizados- en una mayor dimensión que la caída de las importaciones (11,4%) en un entorno de clara contracción de la economía. “El ensanchamiento del saldo comercial negativo en julio después de reducir el mes anterior, muestra que la recuperación de EEUU va a sufrir altibajos”. Porque los volúmenes comerciales son superiores a los mínimos de pandemia de mayo, pero permanecen deprimidos tras el repunte inicial derivado de las medidas de reapertura. Además, los analistas de Bankinter resaltan que el incremento del déficit se ha producido “en la práctica totalidad de los principales socios comerciales del país”. Con Japón, hasta 3.600 millones de dólares, con Europa, hasta los 15.700, con China, hasta los 31.600 y con México hasta los 10.600. “En definitiva, un dato que desvela debilidad, porque aumenta el diferencial negativo en la balanza comercial, pese a que, durante este periodo mensual el dólar se ha depreciado un 4,8%”. En todo caso, “el impacto del indicador debería ser reducido dado se ve muy condicionado por el impacto a corto plazo del Covid-19 y a medio plazo debería volver a niveles más normalizados”, explican.

Desde Bankia, se enfatiza que “el proceso de reincorporación laboral continuó en agosto con la creación de 1,4 millones de empleo, si bien perdiendo vigor respecto a julio y, especialmente, a la primera fase de la recuperación”. La tasa de paro desciende hasta 8,4%, mínimo desde el inicio de la crisis, al tiempo que la participación en el mercado laboral y la tasa de actividad aumentan. “Los datos confirman que la recuperación se consolida a un menor ritmo y, de momento, parece sortear el bloqueo fiscal en Washington”. Respecto a la reactivación económica -dice su análisis- la economía “ha podido reincorporar alrededor de la mitad de los despidos ocasionados durante los meses de “hibernación”, lo que implica un retroceso acumulado del 7,6% en el número de empleados desde el inicio de la crisis, de alrededor de 11,5 millones. “La moderación en el ritmo de reincorporación en el mercado laboral pone en evidencia el largo camino que aún queda por recorrer para alcanzar los niveles pre-Covid-19”.

Entre sectores, los servicios registraron el descenso más marcado en creación de empleo en el mes de agosto, actividades económicas que han sido los principales afectados por el repunte en el número de contagios durante el mes de julio, aunque se ha estabilizado notablemente en las últimas semanas. Entre los servicios, destacan los sectores del transporte, el comercio minorista y los servicios profesionales que, por primera vez superan al sector del ocio y la restauración en el nivel de empleo creado. Por su parte, la industria manufacturera y la construcción continuaron convergiendo a niveles más “normales” de creación de empleo, después de que estos sectores lideraran la primera fase de la reincorporación laboral en mayo-junio. Entretanto, el conjunto del sector público sorprendió nuevamente al registrar un saldo positivo en el empleo en agosto (usualmente el número de empleados públicos suele descender en el verano), lo que refleja, en gran medida, unas elevadas contrataciones temporales para la realización del censo nacional del 2020 (el gobierno federal creó 251.000 puestos de trabajo).

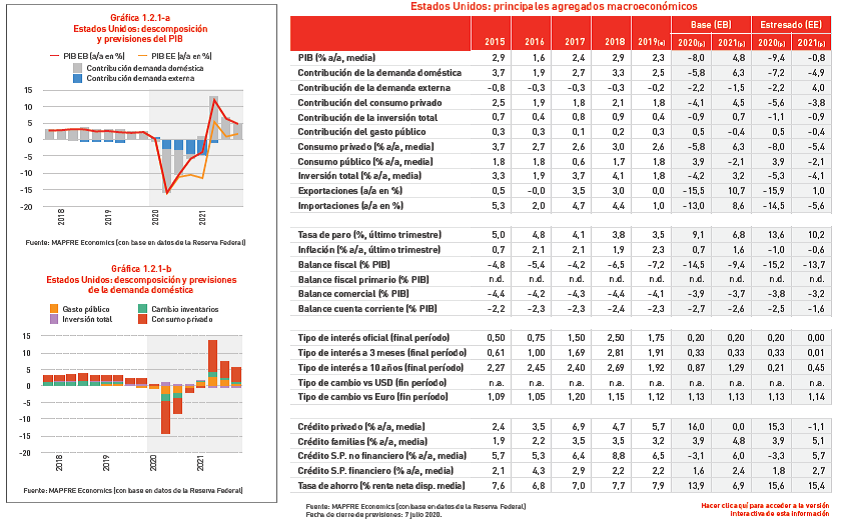

Para el centro de investigación económica de Mapfre persiste la disonancia entre mercados y economía real, cuya predicción se eleva, a los ojos de los analistas de la aseguradora española, hasta unos números rojos del 8% en el conjunto de 2020. Proyecciones, en cualquier caso, que quedan supeditadas a que “no se produzca rebrote de la pandemia, en cuyo caso será necesario efectuar una nueva revisión”. Los riesgos para la economía estadounidense se han agravado con esta crisis. Porque la pandemia no está controlada y aparentemente no remitirá mientras no se cuente con medicamentos y vacunas eficaces. Los cierres han provocado un aumento de paro histórico de más de 20 millones de personas, y muchos cerrarán definitivamente.

Estas insolvencias se traducirán -argumentan los analistas de Mapfre- en una mayor morosidad bancaria, mientras que el nivel más alto de paro también tendrá implicaciones en el volumen de crédito al consumo y su morosidad, así como en el mercado inmobiliario. “La crisis afectará también a los ingresos fiscales de los estados, muchos de los cuales ya estaban en una situación límite en sus cuentas públicas”. Al déficit fiscal del gobierno federal estimado en el 15%, se añadirá también la elevada deuda que acumula el país.