El descenso de actividad en Europa y Asia, los desequilibrios estadounidenses -con unos déficits comercial y fiscal que añaden carburante a una deuda desorbitada, de 22 billones de dólares-, el baile de divisas en torno a una esperada devaluación del dólar en los mercados y el retorno de los bancos centrales a los tipos de interés próximos a cero para estimular el vigor perdido de las economías -industrializadas o emergentes-, han devuelto la cautela a las carteras de capitales internacionales. Los inversores vuelven la vista a valores refugio. Y el oro continúa siendo una apuesta segura. Junto a divisas como el franco suizo, con mecanismos monetarios suficientes para sostener su cotización en niveles óptimos. A los ojos de la inversión bursátil. Quizás el mejor albergue para capear el temporal, para abordar la etapa de wait and see, de esperar a ver (…) si la coyuntura económica se queda en un aterrizaje más o menos brusco si, como auguran un cada vez mayor grupo de economistas, se avecina otra recesión de mayor o menos calado o si, como acontece de forma más clarividente, las inversiones en activos inmobiliarios ofrecen un factor de riesgo añadido, con precios demasiado altos en las grandes capitales del planeta, y sometidos a perspectivas de alta volatilidad en caso de que alguna o varias de las potencias industrializadas entren en números rojos.

El repunte del precio del oro es un buen termómetro para vislumbrar si este complejo cuadro de mando concluye en buen puerto o, por el contrario, debe atravesar aguas turbulentas. En las últimas jornadas, su cotización se ha instalado con naturalidad por encima de los 1.400 dólares por onza. Un baremo que ilustra la predisposición hacia un perfil conservador por parte de los inversores y señal inequívoca, para los analistas de este mercado, de que la confianza de las carteras de capitales en el porvenir de la economía y de los valores bursátiles está de capa caída. Hay indicadores que ya revelan esta preocupación. La producción de las factorías en Europa y Asia se contrajeron en a finales de la primavera y en el transcurso del verano, y el indicador de capacidad de compras en EEUU -otro índice de gran fiabilidad- muestra un súbito, primero, pero constante estancamiento, después del ecuador estival. Mientras crecen las voces que avanzan una posible quiebra financiera en la mayor economía del planeta a partir de este otoño ante la merma recaudatoria por la doble rebaja fiscal de la Administración Trump. El Tesoro americano sólo dispone de plenas garantías para el pago de sus compromisos adquiridos hasta noviembre. La reanimación de la actividad desde los bancos centrales, pues, parece cuestión de tiempo y el pronóstico que se ha instalado en el mercado es que será inmediato.

El valor del oro el oro supera al de la mayor parte de las diez monedas con más cuotas de liquidez -masa monetaria en circulación- del planeta desde que estalló la guerra comercial entre EEUU y China

“La escalada del Oro está sustentada en la debilidad del crecimiento global y en sus perspectivas de empeoramiento en los próximos meses”, aunque también en la “narrativa de descensos en el precio del dinero” desde la mayoría de bancos centrales, que se ha acentuado “desde la cita del G-20 en Osaka”, a finales de junio, a partir de la cual, “el sentimiento en los mercados es de que se avecinan episodios de castigo” hacia los valores bursátiles, explica en una nota a clientes Stephen Innes, gestor y socio de Vanguard Markets. La cotización del metal precioso a lo largo del verano se ha instalado cómodamente por encima de la barrera de los 1.400 dólares por onza y, en septiembre, la mitad de las jornadas superó los 1.500 dólares. Justo desde la conclusión de la cumbre de las mayores potencias industrializadas de Biarritz, al inicio del mes, en la que el G-7 evidenció demasiados puntos discordantes; también en el orden económico. Los hedge funds, los poderosos fondos de alto riesgo, también han decidido tomar posición en esta contienda. A favor del oro. Con colocaciones de movimientos especulativos de activos a corto plazo en el mercado de futuros, que ha impulsado el último rally de las onzas. Como ocurrió en octubre de 2006, preludio de la crisis de las subprime y de la quiebra de Lehman Brothers.

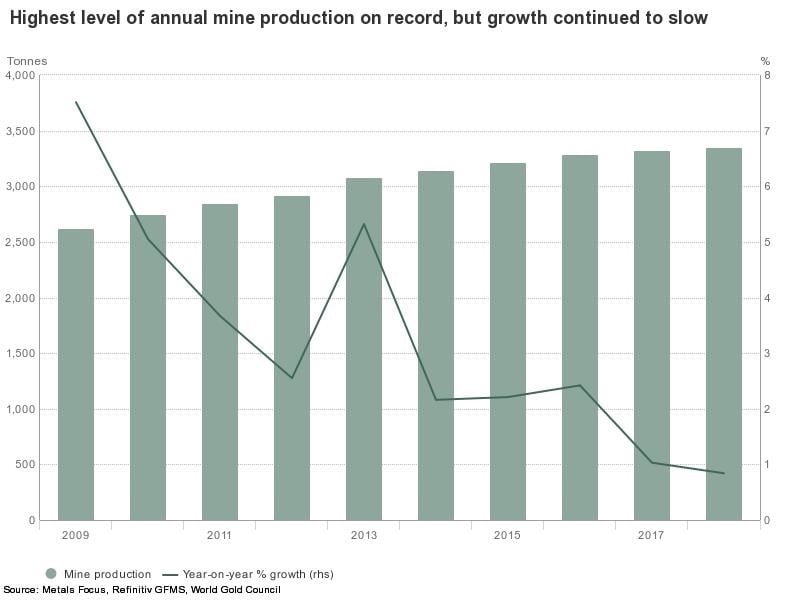

En paralelo, la demanda del metal dorado se encuentra en crecimiento sostenido. Con alzas en el suministro de oro a los mercados, en la extracción minera de este metal y en el reciclado del mismo en onzas. Modestas, en el entorno del 1%, y en total sintonía con los recientes aumentos interanuales del último trienio, pero excepcionales si se tiene en cuenta que la producción de oro en Sudáfrica ha caído un 18%, en Perú un 9% y en China, otro 9%. Por razones laborales, de regulación y medioambientales, respectivamente. Pero que se han corregido por alzas también significativas en Rusia (10%), Canadá (9%) o Australia (4%) -históricos suministradores del metal precioso- y el salto productivo de naciones como Papúa Nueva Guinea (del 23%) o de países de África occidental como Burkina Faso o Ghana, que se han convertido en exportadores netos de oro. Standard & Poor’s predice, para este ejercicio, 2,3 millones de onzas más en el mercado y sus expertos recuerdan que la producción minera en todo el mundo es ahora un 40% superior a la que se registraba en 2008. Aunque matizan un tibio descenso entre comienzos de 2021 y el siguiente ejercicio, antes de que escale de nuevo en 2024, cuando más del 15% de la extracción procederá de minas que, en la actualidad, no están operativas.

El precio del Oro sigue aún muy lejos del máximo histórico registrado en septiembre de 2011, cuando alcanzó los 1.923,2 dólares por onza. Epicentro de la crisis de la deuda en Europa, de los rescates en las economías periféricas del euro, de los estímulos desbocados de la Fed para dotar de crédito a las empresas y de liquidez a las familias estadounidenses o de que el Ejecutivo de Shinzo Abe en Japón tuviera que emprender una serie de reformas estructurales de alto voltaje para reanimar el anémico PIB nipón y alejar el fantasma de la deflación. Ahora, además, el precio ha saltado ante la estrategia de grandes mercados emergentes, como China o Rusia, de realizar acopio de reservas. En ambos casos, aunque en especial en el caso del gigante asiático, que libra una dura guerra comercial con EEUU, las inversiones en oro pretenden alejarse del patrón dólar por la carestía del billete verde americano y preservar su modelo de control de la fluctuación del renminbi, su divisa en los mercados internacionales, de las presiones hacia el libre cambio que le llegan desde la Casa Blanca.

Rusia adquirió en 2018 más de 274 toneladas de oro y otras 78 entre enero y mayo de este año; también China ha hecho acopio de otras 70 toneladas en los cinco primeros meses de este año, lo que ha disparado la cotización del metal precioso

El Banco Popular de China ha comprado más de 70 toneladas de oro entre enero y mayo de 2018, según datos del Consejo Mundial de Oro. Aunque la autoridad monetaria asiática llevaba más de dos años sin reconocer movimientos de incrementos de sus reservas del metal precioso, por lo que las cifras oficiales permanecieron sin alteraciones desde octubre de 2016 hasta el mes de noviembre de 2018. Rusia, sin embargo, fue la nación que lideró el ranking de adquisiciones, con 274 toneladas a lo largo del pasado ejercicio, y otras 78 en los cinco primeros meses de este año. En total, ha elevado en este periodo en un 3,7% la proporción del oro en las reservas de su banco central. Tendencia general entre los organismos reguladores desde que la Casa Blanca desencadenó sus políticas proteccionistas y las batallas comerciales. En total, el acopio del metal precioso de los bancos centrales en todo el mundo se ha disparado en 651,5 toneladas en 2018, un 74% más que en el año precedente, cuando emergió de nuevo la fiebre del oro.

Un aval de seguridad contra las guerras comerciales:

Los analistas consideran que la apuesta de China por el oro tiene como propósito diversificar sus reservas y reducir su dependencia de la moneda estadounidense. Una teoría que corrobora otro hecho reciente: la venta progresiva de bonos del Tesoro norteamericano, adquiridos de manera fulgurante e ingente durante los años que sucedieron a la crisis financiera de 2008. A finales de la primavera, el stock de deuda estadounidense en manos chinas se redujo hasta los 1,1 billones de dólares, frente a los 1,32 billones que poseía a la conclusión de 2013, su cota máxima. En un reciente artículo en Financial Times se reveló una nota privada a clientes del banco de inversión Aberdeen Standard en la que se sostenía que, aunque en China el oro no ha sido utilizado como valor refugio como ha ocurrido en el pasado en otras economías emergentes, esencialmente en Rusia, “tiene sentido que Pekín busque expandir los riesgos potenciales sobre sus tenencias de valores porque sus autoridades “están preparando al país para abordar un mundo con mayores incertidumbres y amenazas más y oscilantes”.

El estratega en materias primas de Scotiabank, Nicky Schiels, comparte este diagnóstico. Y añade un dato muy revelador: el oro ha superado en valor a la mayor parte de las diez monedas con más cuotas de liquidez -masa monetaria en circulación- del planeta desde que estalló la guerra comercial entre EEUU y China. Además de describir una teoría que ha cuajado a lo largo de este ejercicio: el precio del metal precioso “es un brote autónomo” que va a poner en tela de juicio la habitual correlación directa de las divisas con el dólar estadounidense. Es decir, una batalla por reducir la supremacía