No había ninguna duda. El euro se iba a convertir en el protagonista de la rueda de prensa de hoy del Banco Central Europeo debido a la fuerte subida que ha experimentado la divisa europea después de que el secretario del tesoro americano, Steve Mnuchin, debilitara al dólar argumentando que al gobierno le gusta una moneda débil porque favorece a las exportadoras.

Las portadas estaban llenas esta mañana de expresiones como guerra de divisas en el tablero de juego del comercio global repleto de actores que no quieren perder competitividad, ni cuota de mercado. Si hasta hace unos años los chinos se llevaban la medalla de “jugadores sucios”, por bajar deliberadamente su divisa para inundar de productos “made in China” el mundo, hoy ese puesto se lo discute Estados Unidos.

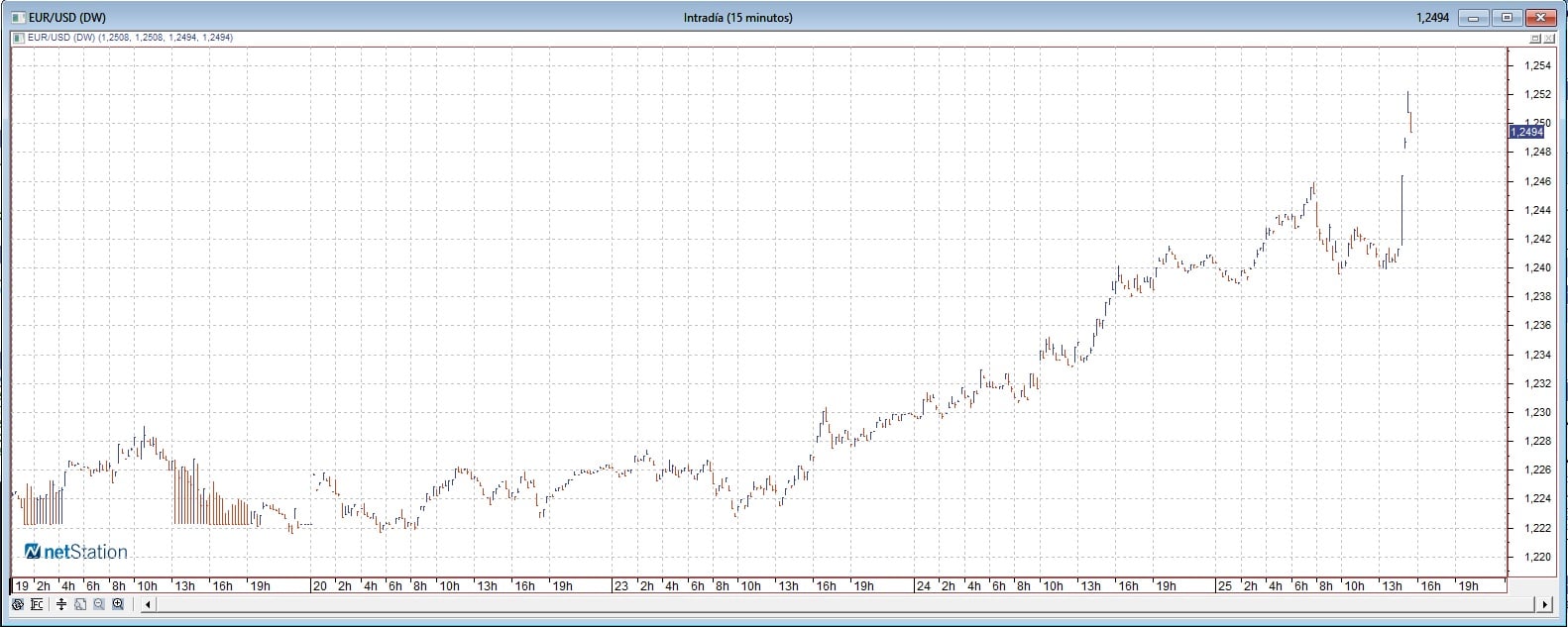

Y en medio de los dos gigantes se encuentra Europa, con una moneda que desde enero del año pasado se revaloriza un 18% con respecto al dólar y ha superado ya los máximos desde finales de 2014 para romper sin ningún tipo de problema, la cota del 1,25 en el EURUSD. Y lo ha hecho retando al presidente del BCE, Mario Draghi, que no ha dudado y en apenas cinco minutos después de iniciar su rueda de prensa lo ha dejado claro: sí, le preocupa la fortaleza del euro y sí, la divisa se ha convertido en una fuente de incertidumbre, sobre todo por su efecto sobre los precios.

Explicaba el presidente que la volatilidad del tipo de cambio es preocupante y que puede afectar a la inflación. Ese caballo de batalla que se le resiste al banco central y que si no llega cerca del 2% no permitirá salir dignamente de las políticas expansivas. Pero Draghi confía y ha dicho que cada vez están más seguros de que la convergencia entre sus objetivos y los precios se conseguirá.

Paul Brain, director de renta fija ent Newton IM, de BNY Mellon IM cree que la reacción del euro se puede explicar. “el euro ha subido otra vez y los bonos han caído lo que sugiere que el tono general del mercado ha tenido una perspectiva más hawkish. Esto probablemente se debe a la optimista descripción de la economía y a la posibilidad de que la inflación alcance su objetivo”, sugiere.

El dedo acusador

Eso sí, el italiano, ese mago de las palabras que consiguió con un “todo lo que sea necesario”, que Europa saliera de la crisis soberana, hoy ha vuelto a usar la retórica para acusar a Estados Unidos de saltarse las reglas del juego y estar retorciendo las declaraciones para conseguir que su economía sea más competitiva.

Draghi ha explicado que la fortaleza del euro se debe, sobre todo, a la buena evolución de los datos económicos. Pero no sólo a eso. Ha dicho también que se explica por “razones exógenas que tiene que ver con los comunicados, pero no del BCE, sino de otros”, en clara referencia al secretario del tesoro americano. Habrá que ver, no obstante, cómo reacciona hoy Donald Trump, que ha aterrizado sobre la blanca Davos en Suiza y del que puede esperarse cualquier cosa.

EURUSD

Política monetaria

Con el comunicado, el BCE señala que “se mantienen sin cambios los tipos de interés en el 0% y la facilidad de depósito en el -0,40%”. Además, indica que “el consejo de gobierno espera que los tipos se mantengan en estos niveles por un largo periodo de tiempo y bien pasado el horizonte de compras netas de activos”.

En cuanto al QE la institución señala que “el nuevo ritmo de compras de activos de 30.000 millones de dólares está pensado para continuar hasta finales de septiembre de 2018, o más allá si es necesario y, en cualquier caso, hasta que el consejo de gobierno vea un ajuste sostenido de la inflación hacia el objetivo”.

Eso sí, indica que “si las previsiones se vuelven menos favorables o inconsistentes con ese ajuste al alza de los precios, el gobierno está dispuesto a incrementar las compras de activos en términos de tamaño y duración”.

Por otro lado, indican que el BCE seguirá reinvirtiendo el principal de los bonos que llegan a vencimiento durante un largo periodo después de que se finalicen las compras, o tanto tiempo como sea necesario, afirma. “Esto contribuirá tanto a mantener las condiciones favorables de liquidez”, indican.

“Tras nueve años de recuperación tiene todo el sentido que los bancos centrales comiencen a normalizar sus política monetarias”, explicaba recientemente Lucía Gutiérrez-Mellado, subdirectora de estrategia de JP Morgan Asset Management para España y Portugal. “Volvemos a un escenario en el que todos los bancos centrales se mueven en la misma dirección, aunque a ritmos diferentes”, señala Gutiérrez-Mellado. Para la experta, no hay que esperar una subida de tipos en Europa antes del fin del QE, que se producirá en septiembre de este año.

No parece fácil, con todo, conjugar mantener la moneda en niveles que no generen peligro a las exportaciones, el QE, el crecimiento económico y todo esto en un periodo de normalización monetaria.

David Madden, estratega de mercados de CMC Markets señala que “con la inflación por debajo del objetivo del 2%, en el 1,4%, y una economía que continua mostrando un nivel decente de actividad el BCE tendrá que caminar sobre la cuerda floja que implica el reto de comunicar una línea de tiempo creíble para la reducción de los estímulos y la política de tipos de interés, mientras intenta hacer subir la inflación al objetivo y todo esto aderezado con una moneda al alza.

La pasada semana el vicepresidente del BCE Vítor Constancio junto con el representante austriaco en la autoridad monetaria europea, Ewald Nowotn, manifestaron su preocupación por los movimientos que se están produciendo en el mercado de las divisas.

La cuestión es cuándo va el BCE a restringir sus políticas y el italiano no ha sido claro. Ha dicho que no interrumpirán “abruptamente” las compras. Aunque no ha querido decir si eso significa que harán una nueva extensión a partir de septiembre o iniciará una especie de tapering…. Ni una pista. Lo que sí ha dejado más o menos claro es que con los datos actuales hay pocas posibilidades de que este año se produzca una subida de tipos, aunque eso los mercados lo descuentan casi por consenso. Julien-Pierre Nouen, economista jefe de Lazard Frères Gestion, comenta que “la publicación en marzo de las nuevas proyecciones económicas del BCE podría darle la oportunidad de anunciar algunos cambios en su plan y, tal vez, proporcionar algunas pistas sobre lo que sucederá después de septiembre”.