Dadas las advertencias de algunos de los analistas que seguimos de que el débil crecimiento económico en Europa es un mal augurio para las acciones, se perfila como un buen momento para explicar por qué creemos que la dirección del PIB no determina necesariamente la de la renta variable.

En primer lugar, el PIB y la renta variable representan cosas distintas. Muchos de los analistas que seguimos tratan el PIB como la suma total de la economía: es decir, un PIB al alza refleja crecimiento económico y, por consiguiente, también debería reflejarse en el mercado bursátil (i). En opinión de Fisher Investments España, la realidad es más compleja. Algunos componentes del PIB sí que reflejan la demanda del sector privado, que, según nuestro análisis, es lo que más interesa a los mercados de valores. Ahora bien, el PIB también mide el gasto público, que no creemos que sea necesariamente productivo, ya que, en nuestra opinión, en general se limita a desplazar la actividad económica, más que a expandir el conjunto de la economía (ii). Además, el PIB sustrae las importaciones de las exportaciones para tratar de computar la producción de un único país. Sin embargo, esto excluye el hecho de que muchas empresas venden o usan importaciones en sus productos finales.

Por otra parte, nuestros análisis muestran que las acciones -que equivalen a una participación en los beneficios de las empresas cotizada- consideran principalmente la rentabilidad empresarial. El PIB abarca unos aspectos distintos de los que preocupan principalmente a las acciones, en opinión de Fisher Investments España, mientras que no considera otros factores que influyen en ellas. Encontramos que el crecimiento económico impulsa la renta variable, pero solo en la medida en que incide en los beneficios de las empresas cotizadas. Según nuestros análisis, el PIB no considera esto con precisión. Por ejemplo, las empresas de propiedad privada —cuya producción se incluye en el PIB— que no cotizan en bolsa son mucho más numerosas que las que sí cotizan (iii).

No obstante, tras un examen superficial, puede parecer que las acciones y el PIB tienden a subir a largo plazo, mientras que experimentan altibajos conjuntamente por el camino. Creemos que esto se debe a que la creatividad humana —canalizada a través de los mercados— hace crecer las economías y genera riqueza, lo que beneficia a las acciones. Sin embargo, los análisis de Fisher Investments España sobre su relación apunta a una dinámica más compleja. En concreto —y lo más importante—, en nuestra opinión, las cotizaciones bursátiles son prospectivas, por lo que anticipan la rentabilidad futura de las empresas, mientras que el PIB solo refleja lo que ha sucedido (es decir, es retrospectivo). En la práctica, esto significa que las acciones se anticipan a la economía. Hemos observado que los mercados suelen tocar techo antes de que se produzcan contracciones económicas, y tocar fondo antes de que estas terminen.

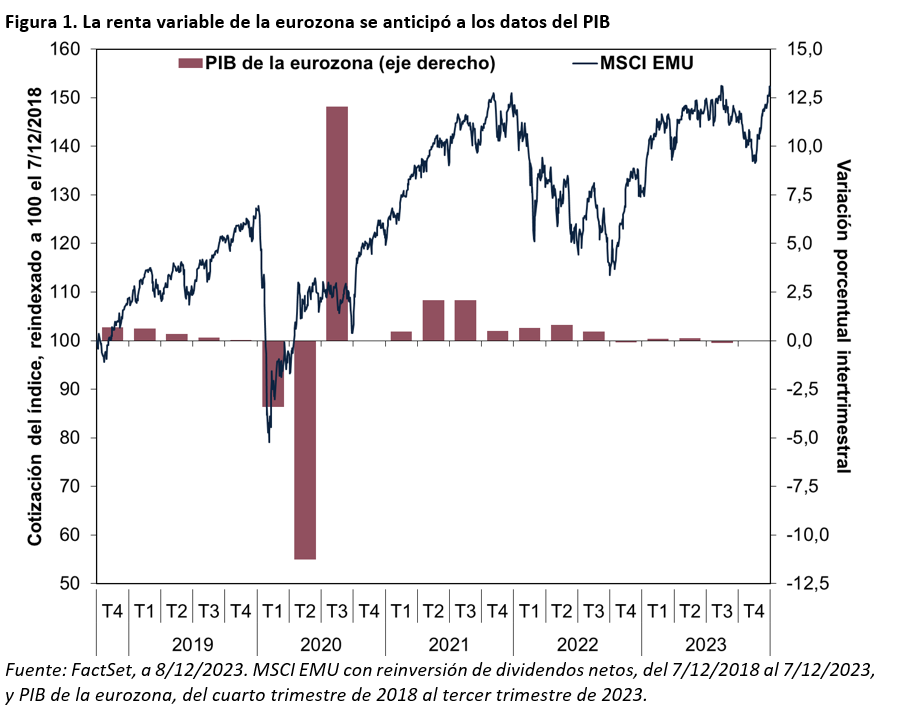

Así lo muestra la figura 1 para los años 2020 y 2022, en que la renta variable de la eurozona cayó antes de que las publicaciones económicas indicaran descensos del PIB y subió antes de que los datos señalaran una recuperación. En un caso extremo, las acciones de la eurozona alcanzaron un máximo el 19 de febrero de 2020 y un mínimo el 18 de marzo, varias semanas antes de que la estimación preliminar del 30 de abril señalara una contracción del PIB en el primer trimestre de 2020 (iv). En nuestra opinión, la renta variable anticipó rápidamente el impacto probable a corto plazo de los confinamientos de la covid y un amplio rango de escenarios posibles a más largo plazo. Posteriormente, cuando quedó más claro que la realidad seguramente evitaría los peores desenlaces posibles —reduciendo la incertidumbre—, Fisher Investments España cree que las acciones empezaron a recuperarse y continuaron haciéndolo incluso durante el desplome ulterior del PIB en el segundo trimestre de 2020. En nuestra opinión, la renta variable ya lo había descontado y estaba mirando hacia el futuro —acertadamente, en retrospectiva— a la recuperación del PIB del tercer trimestre.

En tiempos más recientes, Fisher Investments España cree que la renta variable de la eurozona empezó a proyectar la debilidad del PIB de finales de 2022 ya a finales de 2021, puesto que cayó en un entorno de crecientes interrupciones de las cadenas de suministro, subida de los precios de la energía y las noticias de tropas rusas en la frontera con Ucrania. Las acciones cayeron aún más tras la invasión de Rusia a finales de febrero de 2022 al aumentar la preocupación sobre el impacto de la guerra —y las subidas de tipos del BCE para tratar de controlar la escalada de la inflación—, a pesar de que el PIB de la eurozona creció en los primeros tres trimestres de 2022 (v).

Sin embargo, la renta variable de la región tocó fondo el 29 de septiembre de 2022, meses antes de que su PIB del cuarto trimestre de 2022 se revisara a la baja hasta una contracción marginal en marzo de 2023 (tras unas estimaciones preliminares que indicaban un leve aumento) (vi). A pesar de que el crecimiento se ha estancado prácticamente desde entonces (durante el tercer trimestre de 2023, en el momento de redactar estas líneas a finales del cuarto trimestre), la renta variable ha subido. En nuestra opinión, previamente había anticipado una recesión potencialmente grave —una contracción económica prolongada— a lo largo de 2022, que hasta la fecha no se ha materializado. Fisher Investments España considera que este desenlace mejor de lo esperado hizo subir las bolsas de la eurozona en 2023 (vii).

Estos ejemplos indican cómo funcionan los mercados y cuál es la principal lección para los inversores: una y otra vez, en todo el mundo, vemos situaciones similares que muestran que los mercados de valores tienen las miras puestas en un horizonte temporal de 3 a 30 meses vista, y se comparan continuamente las expectativas actuales de beneficios con la evolución de los factores futuros que podrían cambiarlos. En nuestra opinión, la brecha entre las perspectivas que los mercados ya reflejan y la realidad es lo que impulsa principalmente a las acciones. Encontramos que el PIB es un marcador útil que confirma lo que observaron los mercados. Pero no es un reflejo perfecto, en nuestra opinión, y la renta variable y el PIB no tienen por qué moverse al unísono. Este es el motivo por el que, según los análisis de Fisher Investments España de los mercados financieros y la historia económica, la renta variable es un indicador adelantado y el PIB, uno rezagado.

- [i] "What Is Economic Growth? And Why Is It So Important?" Max Roser, Our World in Data, 13/5/2021.

- [ii] Fuente: FactSet, a 8/12/2023. Declaración basada en la categoría de "Administraciones Públicas" del PIB de la eurozona.

- [iii] "Why Your Favorite Companies Are Privately Held", Abby Copeland, Business Review at Berkeley, 28/3/2022.

- [iv]Fuente: FactSet, a 8/12/2023. MSCI EMU con reinversión de dividendos netos, del 7/12/2018 al 7/12/2023, y PIB de la eurozona, del cuarto trimestre de 2018 al tercer trimestre de 2023.

- [v]ibid.

- [vi]ibid.

- [vii]ibid.

No se pierda las últimas noticias y perspectivas de los mercados de Fisher Investments España:

Fisher Investments España es el nombre comercial utilizado por la sucursal en España de Fisher Investments Ireland Limited, (“Fisher Investments España”). Fisher Investments Ireland Limited es una sociedad de responsabilidad limitada constituida en Irlanda que opera bajo la denominación de Fisher Investments Europe (""Fisher Investments Europe""). Fisher Investments Ireland Limited y su nombre comercial, Fisher Investments Europe, están inscritos en el Registro Mercantil de Irlanda con los números 623847 y 629724. Fisher Investments Europe está regulada por el Banco Central de Irlanda. El domicilio social de Fisher Investments Europe es 2 George’s Dock, 1st Floor, Dublin 1, D01 H2T6 Ireland. Fisher Investments Europe externaliza parcialmente diversos aspectos de las funciones cotidianas de asesoramiento de inversión, gestión de carteras y operaciones bursátiles a sus filiales. El presente documento recoge la opinión general de Fisher Investments Europe y no debe ser considerado como un servicio de asesoramiento personalizado en materia de inversiones o fiscal ni un reflejo de la rentabilidad de sus clientes. No se garantiza que Fisher Investments Europe siga sosteniendo estas opiniones, las cuales pueden cambiar en cualquier momento a la luz de nuevos datos, análisis o consideraciones. La información que figura en el presente documento no pretende ser una recomendación o un pronóstico de las condiciones del mercado. En su lugar, tiene por objeto esclarecer los aspectos tratados. Los mercados actuales y futuros pueden diferir ampliamente de los que se describen en este documento. Asimismo, no se garantiza la exactitud de ninguna de las hipótesis empleadas en los ejemplos contenidos en el presente documento.