El confinamiento que ha traído la pandemia ha provocado un boom por adoptar amigos de cuatro patas a un ritmo vertiginoso, tanto que ha sorprendido a muchos. El impulso en las ventas mundiales de productos para mascotas fue de unos 125.000 millones de dólares según Packaged Facts. Sólo en Estados Unidos la industria alcanzó cerca de los 75,380 millones de dólares. La previsión que realiza Allianz Global Investors es que los ingresos superen los 203.000 millones de dólares en 2025, ya que estos amigos seguirán requiriendo de alimentos, medicamentos, golosinas, producto de aseo y de entretenimiento, lo que impulsará aún más las ventas de las empresas dedicadas a las mascotas. Hay varias empresas que han visto un impuso en su negocio, entre ellas Chewy.

Se trata de un minorista online de productos para mascotas con sede en Florida y dirigido por el alumno de Amazon.com, Sumit Singh, que no sólo percibió un incremento del 150% de sus usuarios que en todo 2019 hasta llegar a los 18 millones de clientes, pero también vio que el precio de sus acciones subió un nada despreciable 240% en un año, con un incremento en sus ventas netas del 46% hasta el 3T20.

Se trata de un minorista online de productos para mascotas con sede en Florida y dirigido por el alumno de Amazon.com, Sumit Singh, que no sólo percibió un incremento del 150% de sus usuarios que en todo 2019 hasta llegar a los 18 millones de clientes, pero también vio que el precio de sus acciones subió un nada despreciable 240% en un año, con un incremento en sus ventas netas del 46% hasta el 3T20.

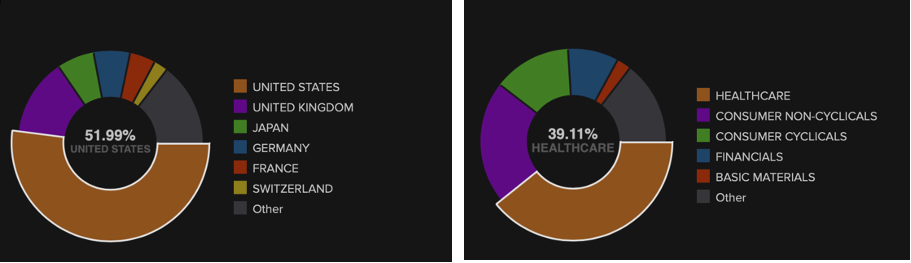

Pero como esta empresa hay otras que se ven favorecidas por estos cambios tendenciales o megatendencias demográficas y que son incluidas en el fondo de inversión de Allianz Global Investors que invierte específicamente en esta industria de crecimiento de doble dígito, el fondo Allianz Pet and Animal Wellbeing. Se trata de un fondo con vocación de renta variable global, aunque en su cartera se observa un claro sesgo a Estados Unidos (casi 62% de los activos), y el resto lo integran el Reino Unido (16%), Japón, Francia, Suiza, China, Australia y Canadá.

En cuanto a sectores, el sanitario representa el 44%, mientras que bienes de consumo casi un 42% y el financiero el 12%.

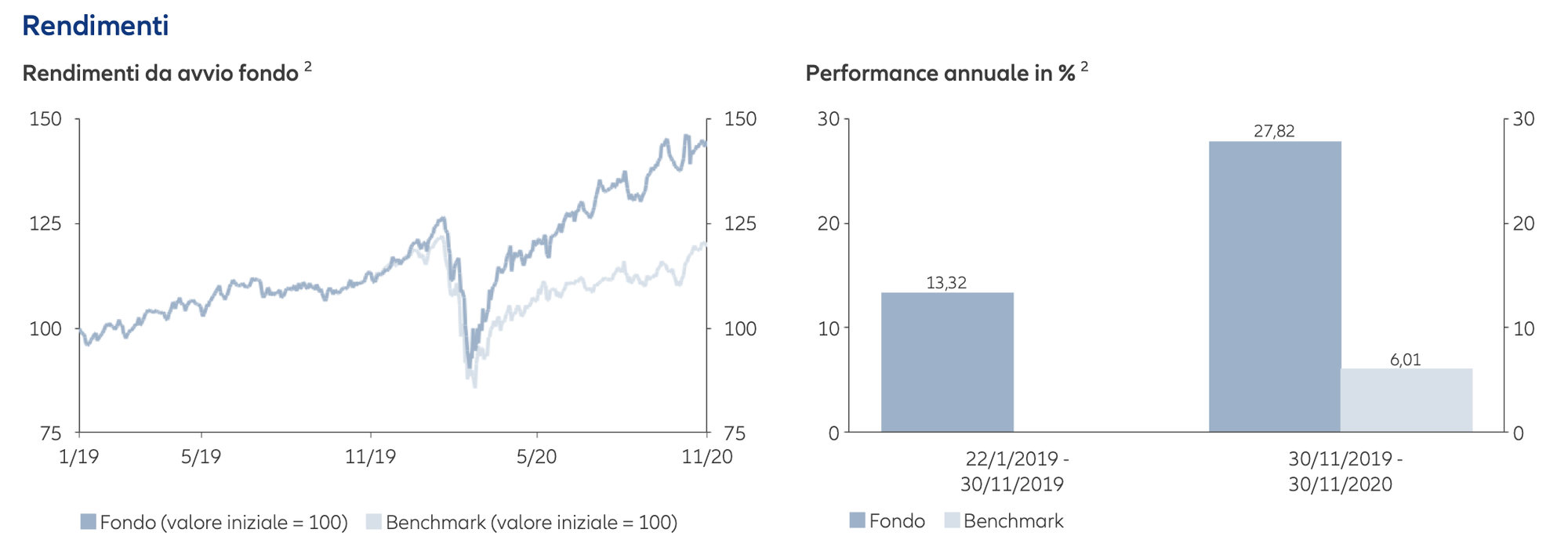

El fondo es gestionado por Andreas Fruschki que ostenta rating A por Citywire y es un especialista en fondos temáticos, con mas de 15 años de experiencia en la industria. La gestión es activa y basada en un análisis fundamental de selección de valores. Se trata de un fondo con un patrimonio cercano a los 230 millones de euros de activos gestionados. Los resultados alcanzados por este fondo son muy favorables como se muestra a continuación:

El fondo ha alcanzado una rentabilidad al cierre del 2020 del 28,4%, buena parte de dicha rentabilidad alcanzada prácticamente en la segunda mitad del año. En los pocos días de este año también está en terreno positivo, con una rentabilidad del 2,2%. Dado que es un fondo único en su tipo, está clasificado como renta variable global, y respecto a sus 573 pares, ocupa el 4 puesto por rentabilidad a un año y el puesto 36 por máxima caída, con una volatilidad menor a 20%.

Entre otras posiciones que integran la cartera de este fondo está la multinacional norteamericana IDEXX Laboratories, líder mundial en diagnóstico de mascotas y implicada con el desarrollo, fabricación y distribución de productos y servicios para veterinarios. Se beneficia de la amplia brecha de innovación y de un modelo de ingresos recurrentes y en expansión. La acción también ha tenido un desempeño destacable +73% de rentabilidad en un año.

En el caso de Trupanion (+276% en un año), proveedor líder en Estados Unidos y Canadá de seguros médicos para mascotas, ya que el coste de la atención médica de las mascotas aumenta a medida que aumenta la esperanza de vida de las mascotas debido a mejores tratamientos. También está Zooplus (+109%), minorista online con presencia en 30 países europeos, siendo Alemania, Francia, Reino Unido, Italia y España sus mercados principales, y algunas otras muy destacadas en su segmento.

Es un fondo que a pesar de haber sufrido durante lo peor de la pandemia en 2020, supo recuperarse gracias a una adecuada selección de valores. Reiteramos que estas temáticas hay que dejarlas madurar con el tiempo y que son una forma más de proveer diversificación a una cartera.