A diferencia de la renta variable, donde el enfoque implica descartar la inversión en compañías que no cumplen los criterios ESG, en la renta fija el enfoque no es en la empresa sino en los instrumentos. Por ello es posible comprar bonos emitidos por compañías que están en la transición hacia la descarbonización o desarrollando modelos de negocios vinculados a desarrollo más sostenible.

Los bonos verdes destinan esos fondos a financiar o refinanciar proyectos verdes. Estos bonos deben cumplir los Green Bond Principles (GBP) con directrices que recomiendan la transparencia, publicidad, elaboración de informes y la asignación de financiación a ámbitos de actividad específicos.

Curiosamente, el Banco Mundial fue la primera organización en emitir un bono verde en 2008; y ha emitido desde entonces más de 3,5 mil millones de dólares en deuda destinada a combatir el cambio climático.

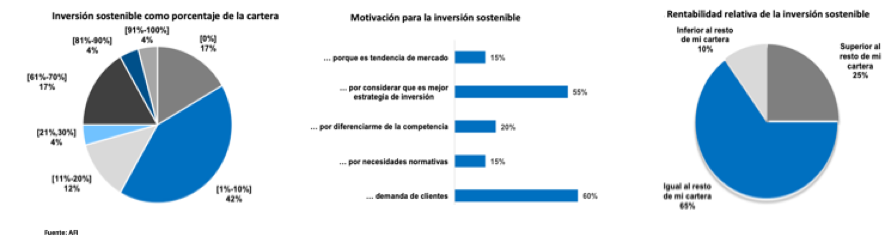

Los inversores y gestoras son cada vez más sensibles a la inversión sostenible, y así lo pone de manifiesto un estudio de AFI, donde sólo el 17% de las entidades no tienen ninguna inversión sostenible en sus carteras, y las razones que los han llevado a incorporarlas son principalmente por la demanda de los clientes y por considerarla la mejor estrategia de inversión, sin que se afecte la rentabilidad de manera significativa:

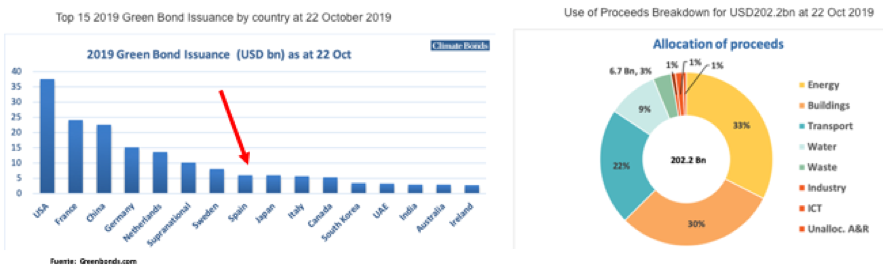

El mercado de bonos verdes también está creciendo, lo que significa mayor posibilidad de diversificación para los gestores que invierten en estos instrumentos. En 2015 apenas y excedía los 41 mil millones de dólares cuando dos años antes sólo 36 mil millones; y a octubre de 2019 supera ya los 200 mil millones. Los mayores emisores son el Agencia del Tesoro del Estado holandés, ACWA power, ICBC entre otros. Y es el sector de la energía la que domina el uso de los ingresos generados por estos bonos (33%) seguido de edificios bajos en carbono, transporte y agua entre otros:

¿Y que opciones tienen los inversores en cuanto a fondos mutuos?

Entre las opciones que existen en la industria para invertir de manera sostenible y contribuyendo a la transformación de las empresas, los fondos que existen tienen relativamente poco track-record, ya que los bonos verdes es algo reciente. Hay dos fondos de gestoras reconocidas, con historia de al menos 3 años como:

- Allianz GI Fund – Allianz Green Bond: es un fondo que está a punto de cumplir 4 años, ya que se lanzó el 17 de noviembre de 2015. Desde entonces lo gestionan Hervé Dejonghe (rating A de Citywire) y Julien Bras. El fondo alcanza los 278,5 millones de euros de patrimonio y ostenta 5 estrellas Morningstar y de momento no tiene rating de sostenibilidad.

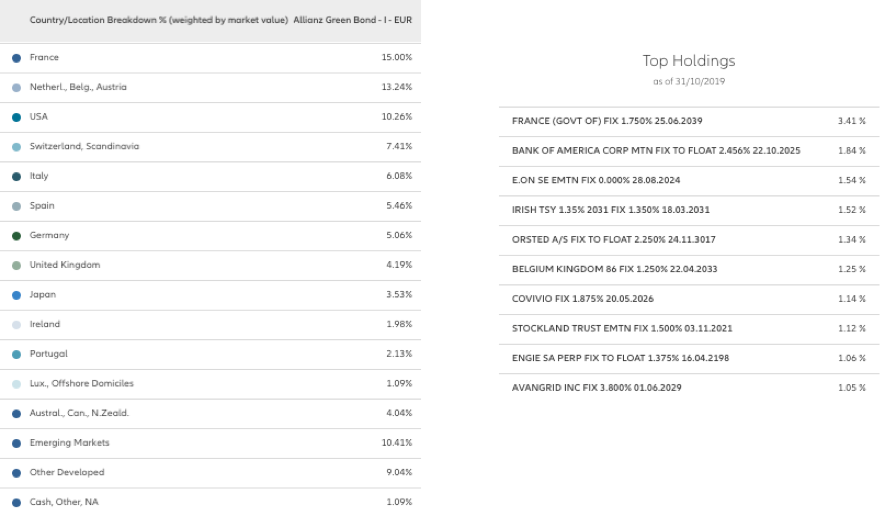

Esta estrategia invierte principalmente en bonos verdes emitidos por empresas, agencias y entidades supranacionales internacionales. Tiene la posibilidad de invertir hasta un 5% del patrimonio en bonos sin grado de inversión, siempre y cuando tengan una calificación de al menos B-, y la exposición a divisas extranjeras que supere el 10% de los activos debe cubrirse frente a euros.

Respecto a la distribución geográfica, los mayores pesos por país sal cierre de octubre eran: Francia (15%), EE.UU. (10,%), Italia (7%), España (5,5%) y Alemania (5%). Y entre las mayores posiciones individuales se encuentran las siguientes:

Es un fondo con una volatilidad razonable, de 2,55% a 3 años, una duración de 8,1, el rating promedio de sus posiciones es A y una pérdida máxima a 3 años de -1,93%. El fondo compara bien en rentabilidad con otros fondos de renta fija global (primer cuartil a 1 y 3 años), con una rentabilidad a 3 años anualizada de 2,07% y de 7,54% en lo que va del año. Fondo adecuado para aquellos inversores que quieran invertir en sostenibilidad y además con un producto de volatilidad baja. Es una alternativa para aquellos inversores que quieren asumir un poco de riesgo.

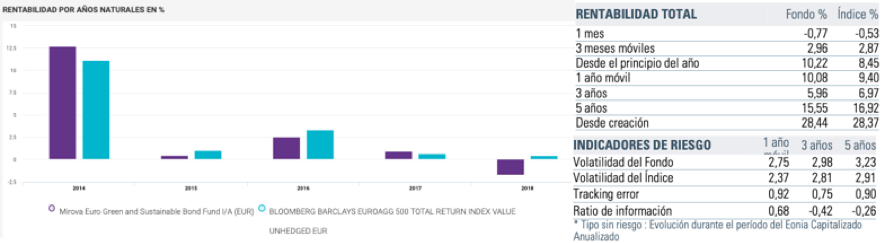

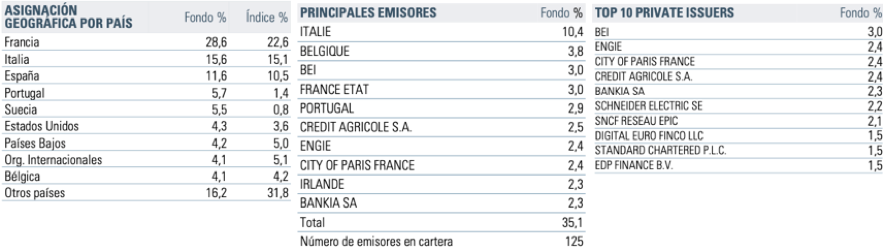

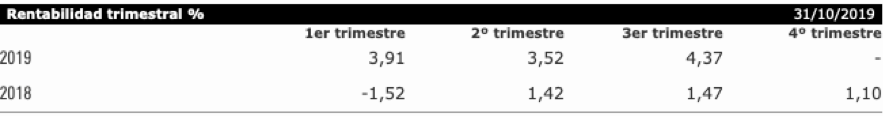

- Mirova Euro Green and Sustainable Bond Fund: es una gestora afiliada bajo el paraguas de Natixis IM y que cuenta además de este fondo, uno que invierte únicamente en bonos verdes europeos y corporativos. Es un fondo 4 estrellas Morningstar, con un rating de sostenibilidad superior a la media. Alcanza un tamaño de 382,3 millones al cierre de octubre y se lanzó en octubre de 2013. Es gestionado por Marc Briand, que también gestiona otros fondos sostenible. A pesar de que este gestor no cuenta con rating de Citywire, el fondo compara muy favorablemente: a 5 y 1 año se ubica en primer cuartil (posiciones 16/86 fondos comparables y 13/110 respectivamente) y a 3 años en segundo cuartil (29/97). La volatilidad es menor que el anterior, pero también lo es su universo de inversión. El fondo invierte mayoritariamente en renta fija grado de inversión de emisores privados o deuda soberana que cumplan las exigencias en materia de ISR, con preferencia en bonos verdes.

La duración es del 7,3 y la calificación media esta entre BBB+ y BBB. Este fondo tiene un mayor peso en Francia, Italia y España y no cubre exposición a divisa, aunque el 98% es a euro y menos de 2% a dólar americano.

Este fondo tiene una trayectoria mayor al anterior, con un desempeño destacable desde su inicio. Cualquiera de las opciones es adecuada para un inversor conservador y dispuesto a asumir poco riesgo.

Hay otro fondo, con menor track-record (agosto 2017), que únicamente se mencionará pero que vale la pena tener en el radar. No tiene estrellas Morningstar pero con un rating de sostenibilidad alto. Este año lleva una rentabilidad bastante favorable (+7,62%) y es el NN Green Bond, de la NN Investment Partners del Grupo asegurador holandés Nationale Nederlanden, con 268 mil millones de activos bajo gestión.

Y si acaso el inversor lo que busca es gestión pasiva, iShares y Lyxor también tienen un ETF que invierte en bonos verdes. Es el iShares Green Bond Index Fund se lanzó en diciembre de 2017 y a un año alcanza una rentabilidad del 12,04%.

Mientras que el Lyxor New Energy, con un régimen de distribución de dividendos y unos activos gestionados que superan los 140 millones de euros y cuyo objetivo consiste en replicar el índice de referencia World Alternative Energy Total Return, con un peso máximo de los componentes del 15%. Es la reconversión de otro vehículo, por lo que cabe comentar que su primer día de cotización fue el 6 de septiembre de este año, con lo que no cuenta con suficientes datos de rentabilidad.

Con ello, el inversor que busque invertir en este tipo de bonos tiene algunas alternativas a considerar, tanto activas como pasivas. Sin embargo, dado el momento actual de incertidumbre financiera, es probable que sea más necesaria la gestión activa. Aunque los ETFs son útiles como complemento en una cartera diversificada.