Sin embargo, los planes de pensiones también cuentan con desventajas como que las aportaciones están limitadas a 8.000 euros anuales, las comisiones que pagan de media los clientes son superiores a otros productos, no son líquidos y sobre todo, al rescatarlos se tributa por el total del capital acumulado como rendimiento del trabajo, a un tipo que puede llegar hasta el 45% si se tienen más de 60.000 euros.

Además de estas desventajas, y pese a la gran cantidad y variedad de planes de pensiones que existen en España, la patronal Inverco recoge 1.100 planes, según un estudio del profesor del IESE Pablo Fernández sólo tres fondos de pensiones de 335 lograron batir en rentabilidad al IBEX 35 en el período analizado 2001-2016. Cierto es que los fondos de pensiones se orientan más hacia la preservación del capital con menor aversión al riesgo que otros productos enfocados a la obtención de rentabilidad.

Ante la pendiente reforma de las pensiones públicas y los planes de pensiones para suavizar su fiscalidad como reclaman gran parte de las gestoras, los sindicatos y algunos partidos políticos, se abre un abanico de posibilidades y de activos que van desde fondos de inversión, renta variable, bonos, la inversión en el negocio inmobiliario…

Y aunque la regla de oro de la inversión, y la que la mayor parte de los gestores y asesores recomienda, es la exposición cuando se es más joven a la renta variable, porque su potencial de revalorización es mayor a largo plazo y las posibles caídas de los mercados son recuperables en un mayor número de años, “el perfil de riesgo y de inversión de un ahorrador viene dado por un cúmulo de circunstancias, desde su carácter, educación recibida, perfil psicológica, la edad, el entorno familiar…”, como explica José Antonio Cortés, director general de GVC Gaesco Pensiones.

MEJOR FISCALIDAD Y MENOR COMISIONES

Los fondos de inversión son el activo diversificado por excelencia. “Hay fondos para cualquier mercado, zona geográfica, tamaño de empresas, tipo de activo… por lo cual se puede construir con ellos una cartera mucho más diversificada y sobre todo adaptada a las necesidades de cada inversor”, indican desde la gestora Fidelity.

Entre las ventajas que presentan los fondos respecto a los planes de pensiones es que no tienen límite de inversión y tributan como rendimientos de capital cuando se retira el dinero, es decir, sólo por el rendimiento obtenido y con un máximo del 23%. Además son líquidos, por lo que el ahorrador puede invertir y desinvertir con mayor facilidad que en un plan de pensiones.

Según recoge Inverco, los fondos de inversión también captan mayor patrimonio que los planes de pensiones. A cierre del primer semestre, los primeros tenían un capital de 324.940 millones de euros, mientras que los segundos gestionan un patrimonio de 108.013 millones de euros. En cuanto a partícipes los fondos entre nacionales e internacionales tienen 12,7 millones de clientes, mientras que los planes de pensiones tienen 9,7 millones de clientes.

Sin embargo, Pablo Martínez Bernal, director de relaciones con inversores de la gestora Amiral Gestión, reconoce que “es posible que haya inversores que vean más riesgo en invertir un fondo de renta variable o mixta que en un plan de pensiones”. Martínez Bernal apunta que “el problema fundamental en España es una combinación de poca cultura financiera y un predominio de producto no independiente y con una calidad muy mejorable”.

Más allá del eterno debate entre renta variable o renta fija, lo cierto es que existen planes de pensiones garantizados, de renta fija, mixta o variable, como también hay fondos con ambos tipos de activos y una combinación de ambos dirigidos a una gama de clientes que van desde los más conservadores hasta los más arriesgados.

AHORRAR A TRAVÉS DE UNA ASEGURADORA

Carlos Herrera, administrador de GlobalBrok y socio fundador de la Asociación Europea de Asesores Financieros (EFPA), firme partidario de los planes de pensiones apunta que una opción interesante para los ciudadanos es diversificar la cartera entre diferentes productos. “Todo lo que sea ahorrar de forma sistemática, como una hormiguita, es bueno, pero hay que partir de la base que no todo el mundo tiene capacidad de ahorrar de la misma manera”.

Y da diferentes claves de productos menos extendidos que los fondos o los planes de pensiones. “Mis alternativas favoritas son los planes individuales de ahorro sistemático (PIAS), los planes de ahorro a largo plazo como los SIALP y los Unit Linked”, indica Herrera.

Los PIAS cuentan con la ventaja fiscal de que, si el seguro se cobra en forma de renta vitalicia, el rendimiento obtenido hasta su vencimiento está exento de pagar impuestos y en caso de fallecimiento del cliente durante el período de ahorro los beneficiarios están cubiertos. Los SIALP, que comercializan las compañías aseguradoras, y los CIALP, que venden los bancos, son productos orientados a los ahorradores más conservadores y que buscan una rentabilidad en el largo plazo, el límite máximo de inversión es de 5.000 euros y se debe mantener la inversión durante cinco años años para poder tener exenciones fiscales en los intereses que se hayan generado.

Los United Linked son un producto que funciona como si fuese un seguro de vida, por lo que cubre la muerte, la invalidez o la jubilación del ahorrador y en el que el dinero aportado se invierte en una cesta de fondos de inversión o en una cartera de valores en función del perfil de riesgo que elija el inversor, que cuenta con el asesoramiento de una compañía de seguros.

Herrera comenta que estas alternativas son una posibilidad mientras el Gobierno no incentiva que las empresas pongan en marcha planes de pensiones de empleo, como sí ocurre en algunos países europeos.

MEJOR DESDE JOVEN

La renta variable es la opción que más miedo da a los a inversores más conservadores y también a los que menos familiarizados están con las finanzas y la economía. Pese al riesgo que supone, la tendencia general es positiva en los principales índices mundiales: el S&P 500 de Wall Street se revaloriza un 2684% en los últimos cuarenta años y un 71,3% en los últimos diez años y Ibex 35 en los últimos quince años un 25% y cerca de un 30% en el último lustro.

Con esta tendencia, desde Fidelity comentan que “cuando hablamos de jubilación nuestro consejo es comenzar cuanto antes, si es posible desde que recibimos la primera nómina o ingreso de nuestra vida laboral”. Gracias al interés compuesto y al mayor potencial de revalorización de la renta variable en el largo plazo si una persona invierte desde joven tendrá que aportar mucho menos que si sólo se preocupa de ahorrar en los últimos 15 o 20 años antes de su jubilación, además se rebaja el coste medio ponderado de cada inversión y se reduce el riesgo.

Martínez Bernal razona que “los productos se han de adaptar al horizonte de inversión, que en el caso de un jubilado no es igual que para un recién licenciado, y a la tolerancia a la volatilidad. Dependiendo de ambos, será mejor invertir una parte en renta variable y el resto en mixtos y renta fija, o descartar, en el caso de muy poca tolerancia a la volatilidad, por completo la inversión en acciones. Cuanto mayor sea el conocimiento de los inversores, generalmente mayor es su tolerancia a la volatilidad”.

BONOS CON MÁS RIESGO

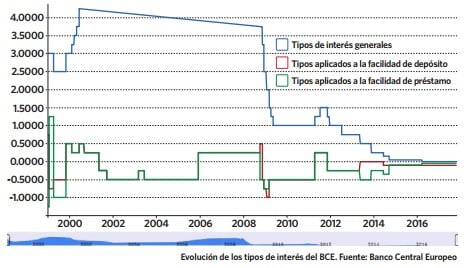

Otra de las opciones que tienen los inversores es la renta fija, bonos corporativos y gubernamentales. En un contexto en el que los tipos de interés aplicados por el Banco Central Europeo (BCE) se sitúan en el mínimo histórico del 0% desde marzo de 2016, la mayor parte de las rentabilidades de la renta fija no supera a la inflación, por lo que el ahorrador pierde dinero cuando compra letras del Tesoro a dos años. El tipo aplicado a la facilidad de préstamo está en el 0,25% y el interés a la facilidad de depósito se rebaja hasta el -0,40%.

En la actualidad el bono español a diez años se revaloriza un 1,46%, a cinco años un 0,3% y el bono a dos años tiene una rentabilidad negativa del 0,3%. Lo mismo ocurre con otros cupones de calidad como el alemán, el francés, el británico o el estadounidense que se encuentran todos con rentabilidades negativas.

Esto no siempre ha sido así, y antes de que los bancos centrales pusieran en marcha sus políticas monetarias ultraexpansivas el coste del dinero nunca había sido inferior al 1%. Por poner un ejemplo, en junio de 2000 los tipos aplicados por el BCE se situaron en el 4,25%, mientras que en octubre de 2008 se redujeron hasta el 3,75%.

Gonzalo Roca, socio de Arcano Valores, subraya que ante este panorama “mucho gestores de renta fija han tenido que asumir más riesgos, y han decidido comprar bonos ‘high yield’ -grado especulativo o alto rendimiento- para cubrir los objetivos de rentabilidad de sus carteras”. Es decir, una de las opciones que han puesto en marcha muchas gestoras es intentar comprar productos con más riesgo de mercados emergentes con el objetivo de que los ahorradores no pierdan dinero con tasas de inflación interanual que se mueven entre el 1,8% y el 1,9%, cerca del objetivo del BCE de que se sitúe en el 2%.

EL ‘LADRILLO’ TIENE RIESGOS

“Una opción es comprar pisos, pero claro no todos los clientes pueden permitirse esto y además tampoco es un activo libre de riesgo porque como hemos visto cuando llega una crisis también los bienes inmobiliarios pierden valor”, bromea Carlos Herrera, socio fundador de EFPA.

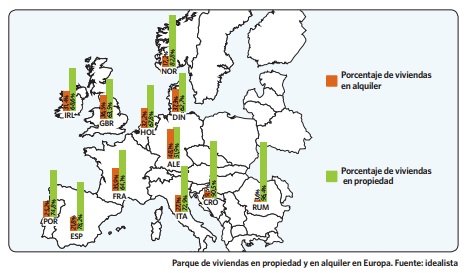

Lo cierto es que el 78,2% de los españoles viven en una vivienda en propiedad, un porcentaje alto si se compara con el resto de Europa occidental, ya que este porcentaje llega al 64,1% en Francia, al 63,6% en Reino Unido y al 51,8% en Alemania, según las estadísticas de Eurostat. Sin embargo, frente a la creencia de que España es el país europeo con el mayor número de propietarios de la UE los datos de la oficina estadística europea revelan que ocupa el decimoprimer puesto en este ranking, por detrás de la mayoría de países de Europa del este.

La realidad es que el porcentaje de españoles que cuenta con una vivienda en propiedad es de casi nueve puntos superior al promedio de la UE, y esto hace que buena parte de los españoles dediquen parte de sus esfuerzos económicos a sufragar la compra de este activo. Pese a estos datos, la vivienda es más que un bien reconocido por la Constitución Española y se ha convertido en un activo de mercado, sobre todo en aquellas ciudades donde los alquileres generan importantes plusvalías como en las grandes capitales españolas y en los municipios turísticos.

El 15,6% de las viviendas que hay en España se encuentran en régimen de alquiler, según recoge el Banco de España. De hecho, según el informe Radiografía del mercado de la vivienda 2016-2017 que ha elaborado el portal inmobiliario Fotocasa el 12% de los españoles tiene dos casas en propiedad, un 3% tiene tres y un 1% posee más de tres. Otra opción utilizada en el mercado inmobiliario es constituir una empresa que gestione los alquileres que son propiedad de grandes patrimonios, familias o socios por la ventaja fiscal que representa.

Según los datos del Banco de España, la rentabilidad media de la vivienda, alquiler más variación de precios, en el segundo trimestre del año fue del 9,8% y la rentabilidad bruta del alquiler fue del 4,3%. Superior a los bonos del Estado a diez años que en ese período rentaron un 1,5%, mientras que los depósitos dieron un 0,1%. Aunque no tan rentable como la renta variable española que llegó al 27,9% en el segundo trimestre y un 18,2% en el tercer trimestre.

Si quiere leer el reportaje completo puede leerlo en la revista del mes de noviembre.