Como no podemos ver todos estos factores en este único artículo nos vamos a centrar en uno de ellos que me parece muy importante y significativo por sus dos ultimas señales generadas. Me estoy refiriendo al análisis de las curvas de volatilidad de los principales índices europeos que engloban a las tres divisas más importantes en nuestro continente, es decir, nos vamos a centrarnos en los datos que nos llegan desde los índices VIX de miedo

de los principales índices europeos. Cuando hablamos de los índices VIX estamos hablando de uno de los indicadores que se utiliza para medir el miedo y la codicia en la operativa de los inversores a nivel global y mas concretamente en los distintos mercados de renta variable mundiales. Este índice de sentimiento mide la volatilidad impli?cita en una cartera de opciones Call y

Put relacionadas con un i?ndice o ETF especi?fico.

El ma?s popular es el i?ndice VIX de volatilidad del CBOE ( Chicago Board Options Exchange) quien mide la volatilidad implícita de una cartera de opciones Put y Call out of the money para el S&P 500. En concreto, el VIX se encarga de medir las expectativas a 30 di?as del i?ndice en cuestión. Los analistas te?cnicos o chartistas suelen utilizar el VIX y otros i?ndices de volatilidad para medir el sentimiento y asi? buscar sentimientos extremos que puedan presagiar giros del mercado. Normalmente, el VIX tiene una relacio?n inversa con el mercado de valores. Cuando las acciones bajan, el VIX aumenta y viceversa. Por lo tanto si vemos un índice VIX Aleman, suizo o británico muy alto significará que la tasa se miedo en los operadores de acciones en estos países es muy alta y por lo tanto aplicando la teoría de la opinión contraria deberíamos pensar que un rebote alcista podría estar cerca.

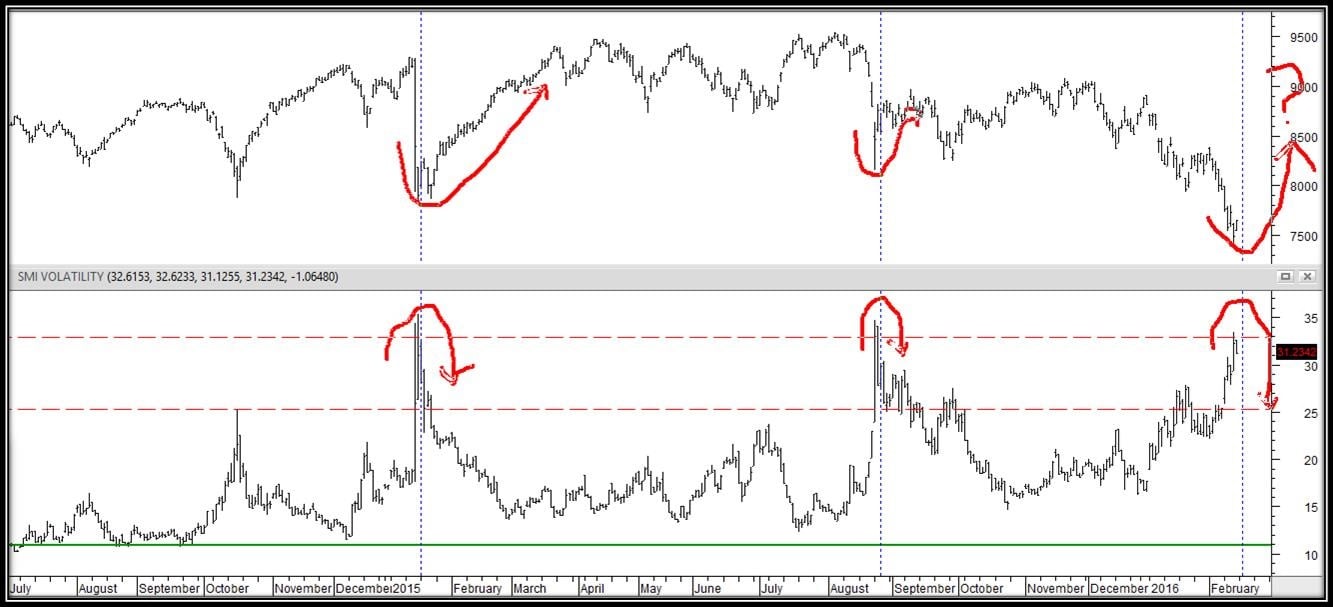

Veamos qué ocurrió en el caso del índice FTSE 100 inglés en las dos últimas ocasiones en las que se produjeron fuertes incrementos de volatilidad. Para ello estudiaremos los casos de septiembre del pasado año 2014 y por otro lado estudiaremos el fuerte incremento de miedo que vivimos el verano pasado en el mes de agosto con las caídas por la crisis china.

.jpg)

En ambas fechas las fuertes caídas de precios producidas en el índice ingles provocaron una pronta reacción de miedo en los operadores que buscaron el refugio de las posiciones bajistas put en sus carteras y esto dio lugar al aumento bruscos de la volatilidad reflejada en la subida vertical del índice VIX Ingles hasta los niveles de 35 puntos básicos.

Tanto en las caídas de septiembre del 2014 , como en las caídas de agosto del 2015 el mercado reaccionó de la misma forma.

1-fuerte caída de los precios

2-aumentos de volatilidad

3-niveles de 35 puntos o más

4- giro al alza del mercado y disminución de la volatilidad.

Actualmente nos encontramos con un índice de volatilidad inglés en niveles de los famosos 35 puntos básicos y por lo tanto en plena zona de techo de volatilidad con un patrón de 5 ondas bajista completado , un alto nivel de sobreventa y una divergencia alcista entres los finales de las ondas 3 bajista y la onda 5 que actualmente está en formación de finalización. Si sumamos todos estos factores y los comparemos con las curva de precio y volatilidad del mercado suizo podremos darnos cuenta fácilmente que estamos ante dos índices europeos muy relevantes en la economía global que presentan un mismo patrón de comportamiento y volatilidad.

Aquí os dejo la imagen del índice suizo y su índice VIX para ustedes mismos juzguen la similitud o no de los movimientos actuales.

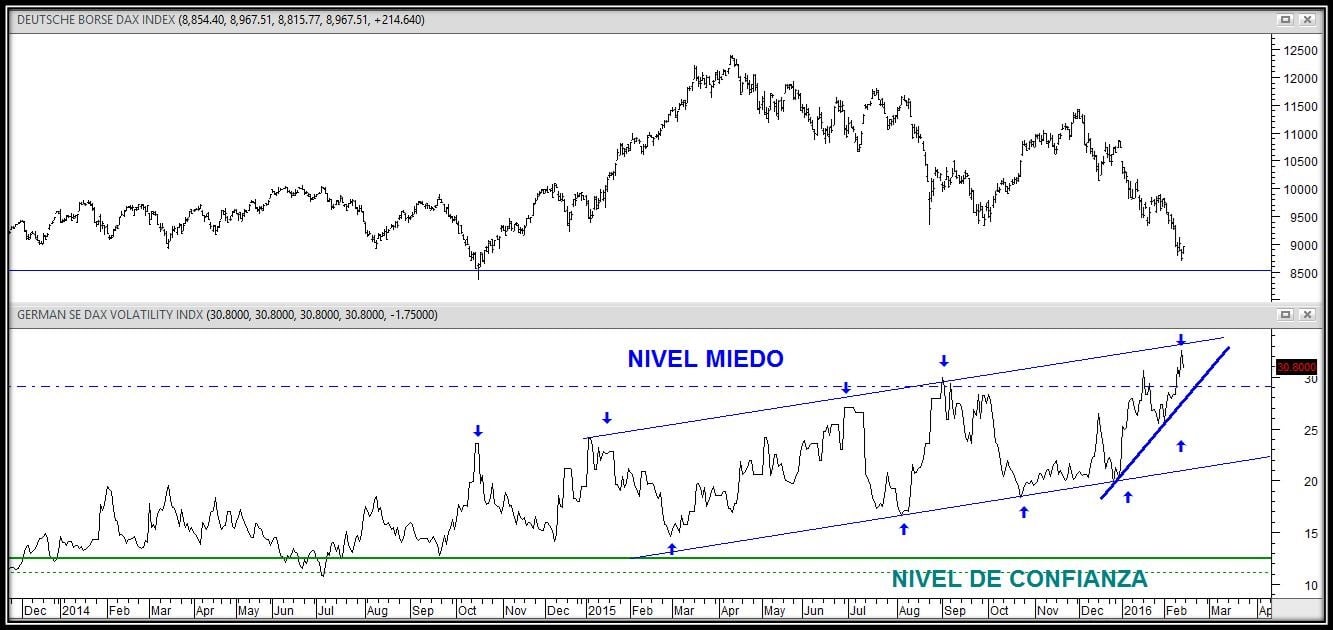

Una vez concluidos los análisis de los índices representativos de las monedas libra y Franco , debemos analizamos el comportamiento del índice Alemán y su índice de volatilidad como referentes directos del mercado europeo de moneda euro. En este caso hemos querido señalar algo que pensamos que es muy importante como es la tendencia alcista claramente definida en la curva de volatilidad.

Ya hemos visto anteriormente que existe una relación inversa entre el activos en cuestión y su índice de miedo , por lo tanto, si estamos hablando de una tendencia alcista de la volatilidad desde el pasado mes de enero del 2015, debemos mencionar que la tendencia actual de precios del índice alemán debe ser considerada como bajista a efectos de miedo y volatilidad implícita las carteras de los operadores de opciones.

Observen en el gráfico adjunto cómo les hemos señalado con unas flechas azules la serie de máximos crecientes en la curva del VIX y como esos máximos pueden ser unidos por una recta directriz que haga las veces de zona de resistencia tendencial en proceso de canalización. Por otro lado, les hemos marcado con flechas azules ascendentes todos y a cada uno de mínimos crecientes de la curva de precios del índice VIX alemán dando lugar a una estructura de precios creciente que, junto con los máximos crecientes antes mencionados, dan lugar a la serie alcista de precios del VIX en formato de proceso de canalización alcista.

También debemos mencionar que nos encontramos con un índice de volatilidad alemán en niveles de los famosos 35 puntos básicos y por lo tanto en plena zona de techo de volatilidad con un patrón de 5 ondas bajista completado , un alto nivel de sobreventa y una divergencia alcista entres los finales de las ondas 3 bajista y la onda 5 que actualmente está en formación de finalización, justo igual que la estructura mostrada por el índice ingles y su VIX.

Para finalizar debemos tener en cuenta que a la hora de interpretar los índices de volatilidad tenemos que fijarnos en que los Mercados de opciones suele ser alcista generalmente, por lo tanto, las subidas de las acciones sera?n consideradas como un factor de menor riesgo, mientras que si el mercado es bajista y las acciones caen, este hecho conlleva a un mayor riesgo. Mientras mayor sea el riesgo percibido, mayor sera? la volatilidad, por lo que esta volatilidad es ma?s susceptible a la direccio?n del mercado. Un giro o una cai?da a la baja provoca una mayor demanda de opciones de venta u opciones put y esto provoca un incremento de la volatilidad.