El sector bancario es de los más odiados quizás porque responde al patrón de 'los grandes amores'. Y es que la cosa va precisamente de eso en el año que acabamos de comenzar. Mientras Alemania y Francia se daban la mano en la conmemoración la penúltima semana de enero del 50 aniversario de 'su amistad política', se les olvidó -por descuido dudamos- invitar al acto a Reino Unido. Y claro... el premier británico, David Cameron, se tuvo que sentir dolido en lo más hondo de su ser; tanto como para anunciar un referendum de permanencia en la eurozona entre los años 2015 y 2017.

Si bien es cierto que ciertas casas de análisis siguen apostando por una cartera defensiva, el lado 'agresivo' que todo inversor debe albergar dentro de sí ha salido a la luz de la mano de la banca. Gracias a un exhaustivo análisis elaborado por

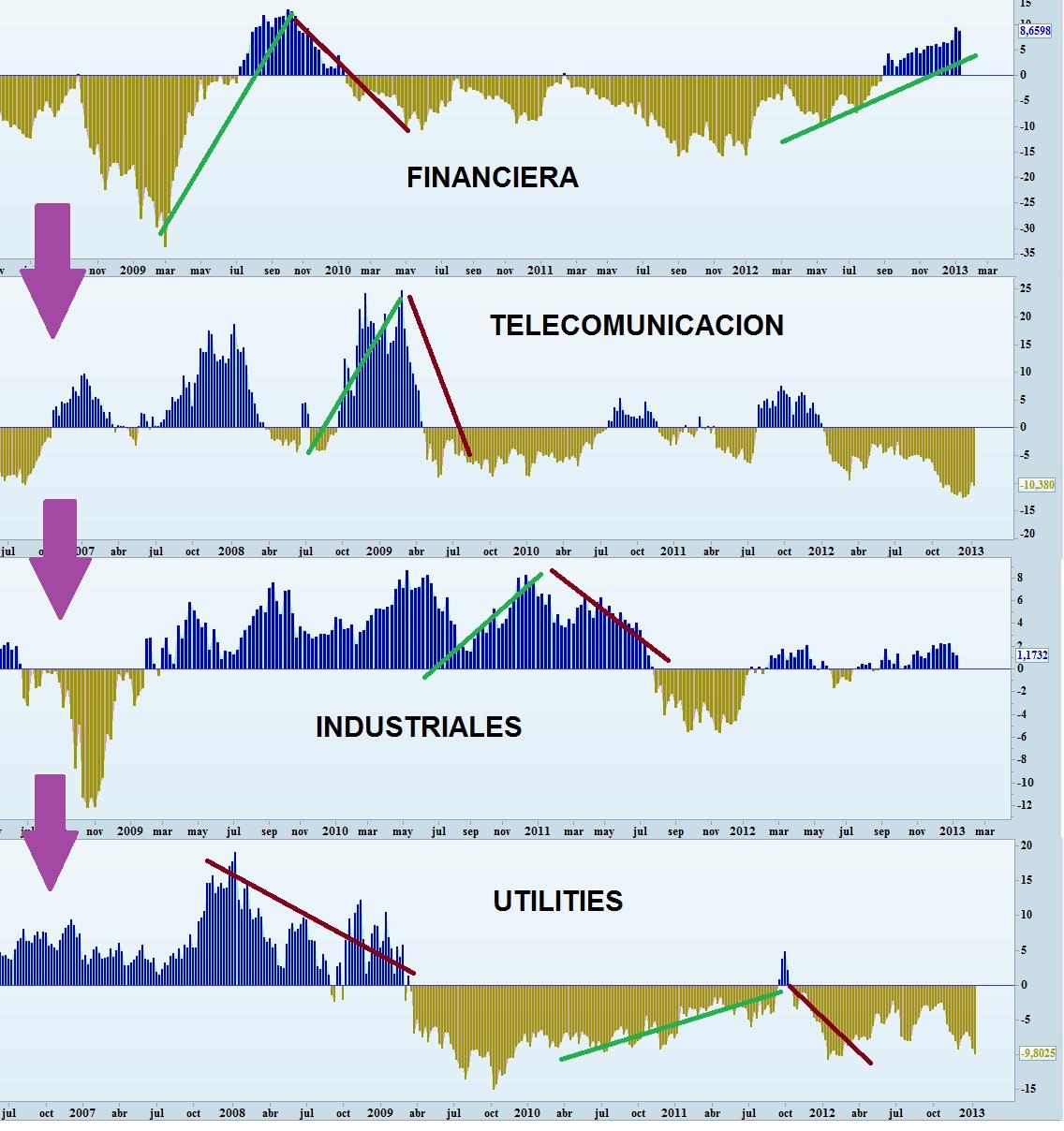

Andrés Jiménez, analista independiente, y José Luis García, CEO de Enbolsa.net, se deduce que el denominado flujo de capitales beneficiará en primera instancia al sector financiero. “Actualmente” el camino que sigue el dinero “favorece claramente al sector servicios de consumo”, último de los diez sectores en los que los expertos dividen el ciclo de capital y el inmediatamente posterior es el sector financiero. Pero no es el único puesto que inmediatamente después “las mejores industrias a día de hoy son (estos precisamente) los servicios de consumo y el sector tecnológico”. En su opinión, “el dinero pasa de financiero a telecomunicaciones, para continuar su camino por industriales y finalizar en utilities y vuelta a empezar”. (Ver gráfico 1)

Aplicable, no obstante, a todos ellos es una situación “no del todo favorable” para los principales índices europeos, según apunta Juan Enrique Cadiñanos, jefe de mesa de Hanseatic Brokerhouse, dado que “los precios de la renta variable se encuentran prácticamente en máximos desde principios del año 2008”. Es la consecuencia directa vivida por un importante rally desde comienzos de enero. No se descarta, por tanto, una corrección a corto plazo, pero recuerden, la cartera aquí propuesta está enfocada a medio término.

Es curioso como el informe de Iriondo Inversiones en su comienzo versa así: “este especial puede verse modificado ante la volatilidad de los mercados u otros acontecimientos”. Ese es el punto destacable: la volatilidad. Los expertos auguran un año más volátil que 2012, entre otras cosas, porque es fácil de superar. Sería ella precisamente el hándicap del sector bancario nacional. “La volatilidad puede hacerse presa de este sector”, apunta Cadiñanos, “por lo que carecerá de estabilidad”. Si extrapolamos esta situación a terreno europeo es cierto, sin embargo, que el selectivo bancario “se encamina a consolidar precios”. Ergo la recomendación pasa por 'mantener', según Iriondo Inversiones. “Está topando actualmente con la directriz bajista proyectada desde máximos de 2009. Por encima de 135 puntos las condiciones mejorarían y se podrían realizar ciertas compras”, pero “precaución”, recuerdan.

Europa, dividida en el trading

Existen ciertas afirmaciones consensuadas entre los analistas como, por ejemplo, que es momento de invertir en Europa por encima de Estados Unidos, aunque “la situación es muy diferente” atendiendo a regiones. Esto es, “España, Francia, Alemania, Suiza e Italia tienen un comportamiento mejor que el mercado”, mientras que en el caso de Gran Bretaña “la debilidad está presente”, según Enbolsa.net. A ello se suma una apuesta reiterada por valores alcistas dentro de las bolsas más fuertes del continente que vienen a conformar “un perfil de poca aversión al riesgo, con dividendos no demasiado elevados”, apunta Daniel Pingarrón, estratega de mercados de IG. Y, por último, teoría generalizada de que es mucho más interesante invertir en acciones que en deuda.

El 70% de la cartera propuesta por los expertos está conformado por títulos pertenecientes a Alemania y a Francia. Pero, ¿pueden ser índices equivalentes o esta circunstancia de rentabilidad pasó a mejor vida? Cadiñanos reconoce que la economía germana ha comenzado a mostrar “síntomas de cierta debilidad”, aunque no es nada comparable con la situación gala. El problema no es, en todo caso, un aumento del gasto público en las finanzas francesas, sino la desaceleración del sector privado, tal y como apuntaba un informe publicado por Financial Times. Lo cierto es que si miramos a las cifras, estas muestran que el dinero destinado al sector público por París representa el 57% del PIB, doce puntos por encima del que invierte Berlín. Ahora bien, cabe plantearse si la cuestión de fondo no radica en la intratabilidad de las cuentas galas. Me explico. El foco sigue colocado sobre la periferia europea, mientras que el 'núcleo duro' de la eurozona mantiene su hegemonía de ser él el que dicta cómo y cuándo se hacen los recortes en los presuntos 'culpables' de la crisis por la que atraviesa la moneda única. Pero, ¿se está ignorando el verdadero problema? Fuentes del mercado afirmaban hace meses para Estrategias de Inversión que 'la ruleta rusa' en la que basan sus dictámenes las agencias de calificación apuntaba directamente al Elíseo como futura víctima de una rebaja de nota. Sin embargo, Francia no está haciendo nada para evitar la hecatombe.

Según este mismo artículo, el principal problema galo es la acuciante pérdida de competitividad. Producir en Francia es caro y lo es, principalmente, por el coste de la mano de obra que, a partir de diversos estudios, está estimado en el 70% del desembolso que realizan las empresas. Y es que parece una partida perdida ya dado que, mientras que Alemania envía 70.000 millones de dólares a China anualmente, las exportaciones francesas al gigante asiático son siete veces inferiores. Además, y quédense con la anécdota. Si Francia fabrica vehículos como Peugeot y Citroën, Berlín se dedica a BMW, entre otros, y el lujo, señores, en tiempos de crisis sale beneficiado -que para que unos sean pobres, otros tienen que ser aún más ricos-. “El sector de la automoción copa el lado negativo de Francia”, dice Cadiñanos. “Los resultados de Renault han sido francamente malos y la representación gráfica muestra cómo se encuentra en clara consolidación de una tendencia bajista de los precios”.

En este marco, por tanto, los valores asentados en Frankfurt destacan por encima del resto y vuelven a hacerlo títulos como Bayer y SAP que repiten en las carteras de las casas de análisis, en los que recomiendan “mantener posiciones mientras se mantengan por encima de los mínimos relevantes”. Antonio Peña, analista de Ideas de Trading, utiliza dos fechas como referencia para “seguir la directriz alcista” formada “en los mínimos del 24 de julio y del 16 de novimienbre. Son las referencias que se únen al del 16 de enero” que determinan el mantenimiento de la pauta actual de las bolsas y se extiende, asimismo, al Cac 40 parisino.

Desde Hanseatic Brokerhouse apuntan a tres sectores en los que centran la estrategia: son el relativo al “consumo, farmacéutico y telecomunicaciones”. Adidas es una de las recomendaciones dada su “tendencia alcista vigente desde finales de 2009 y nada induce a pensar en un cambio de tendencia”, que se encuentra apoyada en la fortaleza del sector manufacturero y el consumo interno germano.

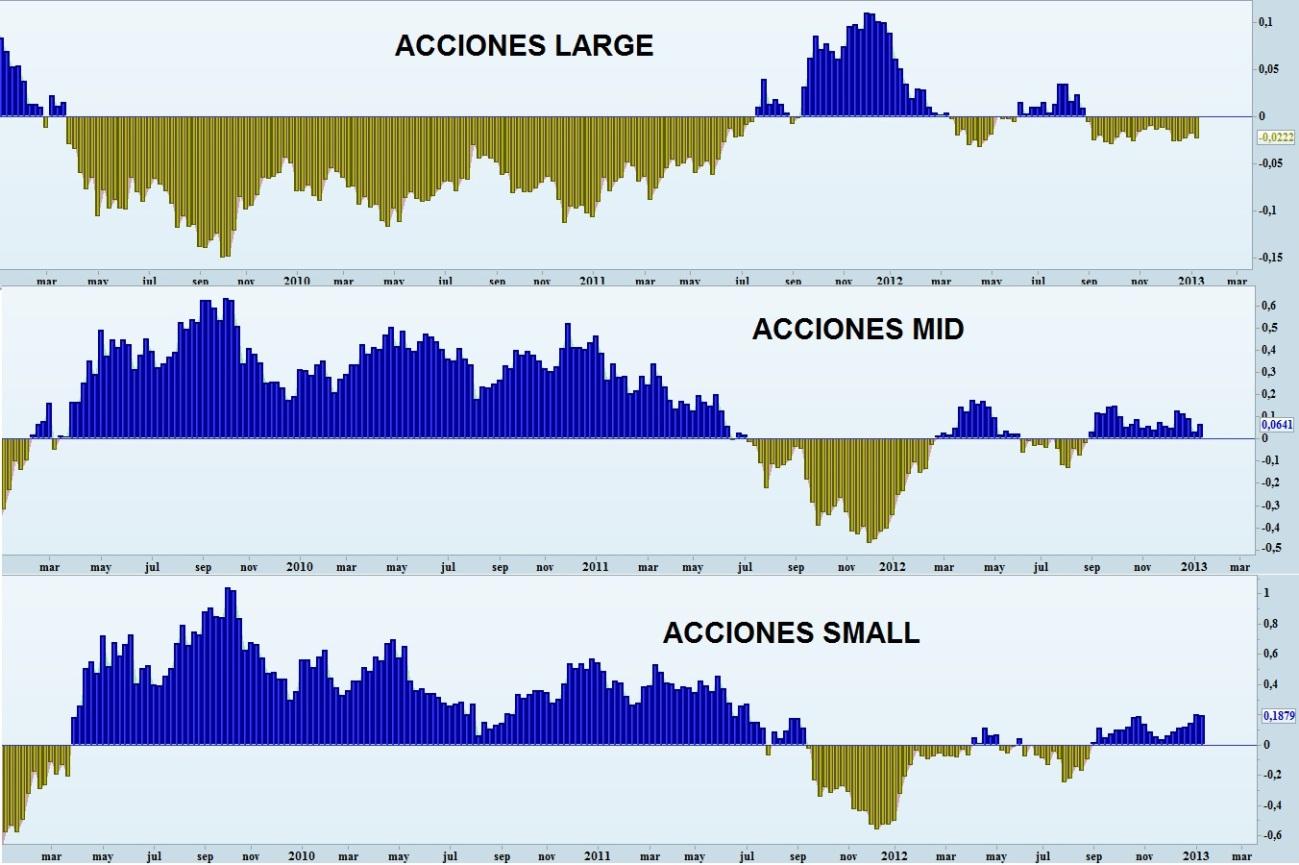

BMW y Nokia son las dos apuestas de IG para el mercado germano con una ponderación del 15% y 10%, respectivamente, basados en el carácter “cíclico” de la automovilística “con una gran capitalización”, mientras que la controvertida inversión en Nokia viene refrendada en “señales de vuelta gracias a las buenas ventas de Lumia, aunque con cierto riesgo”. Lo cierto es que si seguimos la teoría del flujo de capitales que apuntaban desde Enbolsa.net “las empresas más beneficiadas serán las de pequeña y mediana capitalización”. Es lo que está en la base de un cambio de tendencia cuya transición va de la apuesta “por acciones de crecimiento” a aquellas que muestran “valor”. Dentro del STXE 600 destacan a Metro y Hannover Rueck. Por cierto, valor que se repite en varias carteras es Salzgitter, “la más débil y castigada”, según Iriondo Inversiones, y que ha topado “con la recta directriz alcista” que le ha llevado a ciertas correcciones. De ahí que no descarten “alguna onda alcista para corregir parte de las caídas recientes”. Cuidado porque pertenece al sector acero, pero “es un valor a tener en cuenta”. El círculo germano se cierra con Man AG, dentro de un sector automovilístico “fortísimo” que le ha llevado a “una canalización alcista de largo plazo sirviendo de apoyo fiel a las grandes descargas de precios”.

Vea el reportaje completo, pinchando aquí