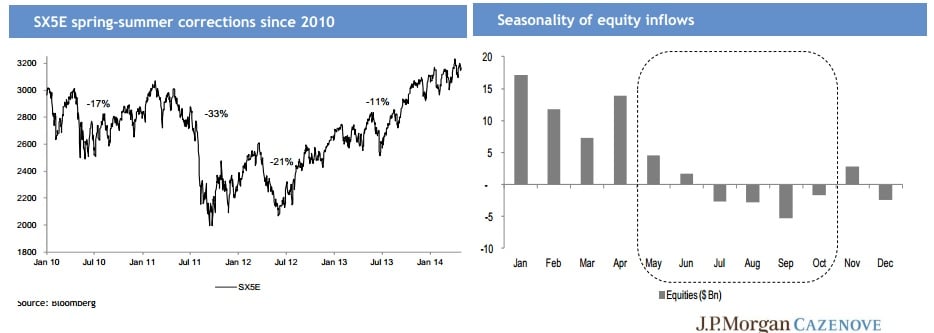

Aunque es cierto que en JP Morgan reconocen que la llegada del verano no ha sido el mejor momento para las acciones a nivel históricos ya que los inversores habían utilizado esa época para retirar algo de riesgo de sus carteras.

En la actualidad, la renta variable a nivel global está cerca de sus máximos históricos. En Estados Unidos, por ejemplo, el pasado día 2 el S&P 500 volvió a sobrepasar la cota de los 1890,2 puntos que son, hasta el momento el nivel más alto de su historia.

Hay que recordar, y en JP Morgan lo hacen, que en los últimos cuatro veranos la renta variable mundial ha sufrido caídas.

Sin embargo, a pesar de todo, los analistas del banco de inversión aconsejan no actuar de forma defensiva, ya que creen que hay varios factores que podrían estar jugando a favor de la renta variable en estos momentos:

1- Los resultados del primer trimestre están siendo muy fuertes, lo que podría hacer que los inversores se volvieran a fijar en los fundamentales de las empresas. Apuntan que la subida media del BPA del 75% de las empresas del S&P 500 que han publicado sus cuentas ha sido de un 6% sobre el año anterior, una cifra muy superior a la que se estimaba inicialmente. (cercana al 0%).

2- La recuperación europea está ganando consistencia. Al menos es lo que muestran datos como los PMI o el IFO, en opinión de la firma. Además, ellos no descartan que el BCE actúe relajando aún más su política monetaria o tomando otro tipo de medidas.

3- Desde el punto de vista empresarial, en la entidad apuntan a una mejora del CAPEX y al incremento de la actividad en M&A, dos aspectos positivos para la renta variable.

4- De hecho, ellos destacan que salvo en una ocasión, la renta variable mundial ha recibido entradas netas de dinero cada semana desde que comenzó el ejercicio, algo que creen que podría continuar en los próximos meses.

¿En qué estar invertidos?

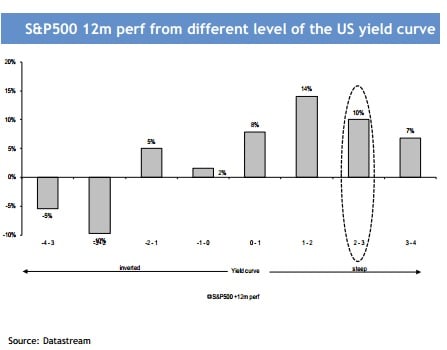

Los analistas de JP Morgan creen que a pesar de las subidas de los últimos años, la valoración de la renta variable no es exagerada si se compara por ejemplo con los bonos soberanos o, incluso, con los de las empresas. (Ver vídeo JP Morgan)

Sin embargo, el sentimiento de los inversores no es tan alcista ahora en relación a principios de año. Apuntan en la entidad que “la percepción de muchos es que el sentimiento es muy bullish. Esto podría haber sido cierto al inicio del año, cuando el índice Bull-Bear era particularmente elevado, así como algunos indicadores como el HF beta y los RSI”, explican en JP Morgan. “Sin embargo –añaden- el Bull-Bear está ahora en 0, el HF beta ha corregido…”.

De hecho, apuntan que las posiciones se han vuelto muy cautas en Estados Unidos. Explican que los futuros del S&P 500 son netamente cortos desde el mes pasado, lo que ocurre por primera vez desde agosto de 2012.

Sin embargo ellos creen que esto ha funcionado bien como un indicador contrario, y que la renta variable ha rebotado en la mayor parte de las ocasiones en las que los inversores han pasado a ser cortos.

¿Por qué apuestan en JP Morgan?

Largos en una cesta de valores europeos que se beneficiarán de la recuperación, entre los que se encuentran entre otros, Accor, Atresmedia, Allianz, Renault o Mediaset.

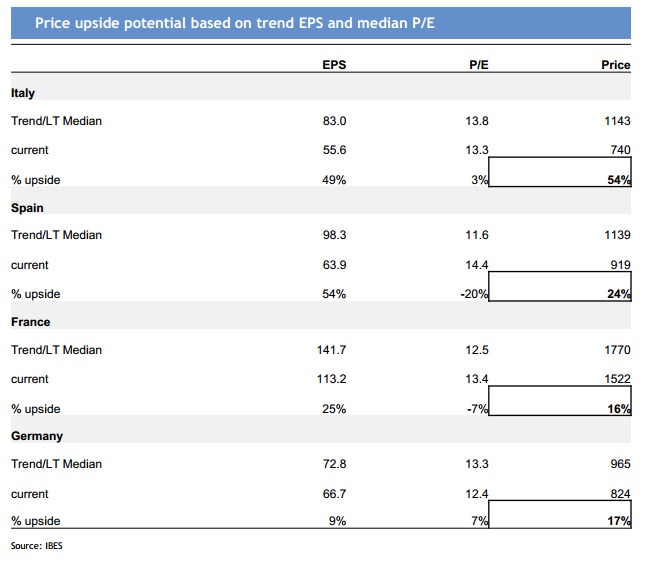

En Europa apuestan por la periferia, con respecto a los países más fuertes. En este sentido creen que Italia es más atractiva que España. También creen que hay que sobreponderar a Grecia, Portugal e Irlanda.