Los tipos de interés se han convertido en la gran obsesión de los mercados en el último año, en medio de la cruenta batalla que libran bancos centrales como el BCE y la Reserva Federal contra la inflación. Si en verano los inversores habían anticipado un fin próximo del ciclo de subidas de tipos, en las últimas semanas ha cundido la desesperanza no tanto porque estos tipos vayan a subir a niveles mucho más elevados como por las expectativas de que se mantengan elevados durante un tiempo más prolongado.

La respuesta se ha dejado notar en los mercados de renta fija, con el bono a diez años de EEUU coqueteando con el 5%, el español superando holgadamente el 4% y el bund alemán superando el 3%. Y si a los Estados les cuesta más financiarse en el mercado, lo mismo ocurre con las empresas.

Un primer vistazo a las compañías del IBEX 35 más endeudadas (calculado como la Deuda Financiera Neta al cierre del primer semestre) muestra que Iberdrola presenta la cifra más elevada (45.290 millones de euros), seguida de Telefónica (27.500 millones) y Cellnex (17.900 millones). También son relevantes las deudas de Naturgy (Gas Natural) (10.752 millones), Endesa (10.500 millones), Grifols (9.422 millones), Sacyr (7.828 millones) o IAG (Iberia) (7.613 millones).

Esta cifra puede ser engañosa, no obstante, ya que gigantes del IBEX 35 con negocios potentes y elevadas capitalizaciones del mercado es normal también que presenten cifras de deuda más elevadas en su balance, pero también mayores cifras de activo, de patrimonio neto y de EBITDA.

Para afinar más la búsqueda, quizás es más relevante poner el foco en la ratio de deuda / fondos propios (D/FFPP), que mide el nivel de deuda que tiene una empresa en función de sus fondos propios. Cuanto más pequeña sea esta ratio, mejor, ya que indica que la empresa está poco endeudada. Por el contrario, una cifra más elevada indica una mayor importancia de la deuda en la financiación de una empresa, una mala noticia sin duda en un momento en que los costes de financiación no paran de subir.

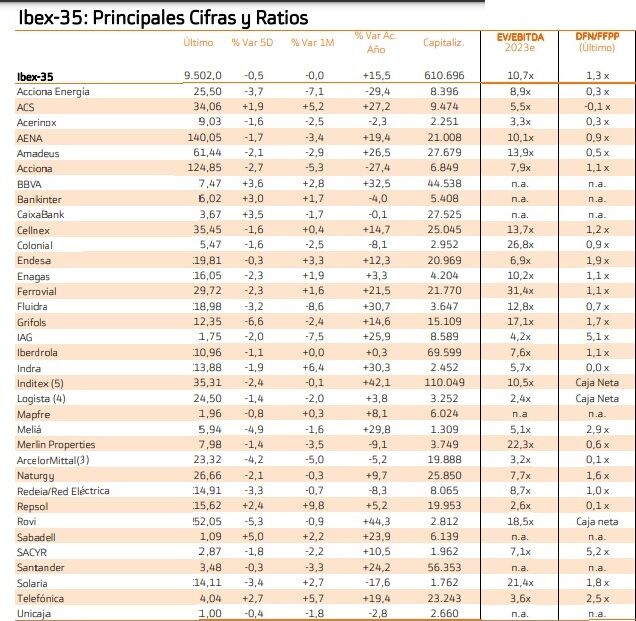

Un reciente análisis elaborado por el equipo de análisis de Bankinter muestra que, de media, el IBEX 35 presenta una ratio D/FFPP del 1,3x. Pero en algunos de los valores esta cifra se dispara muy por encima de este nivel.

La ratio más elevada la presenta Sacyr, con un 5,2x, de acuerdo con el informe del equipo de análisis de Bankinter. Sus acciones acumulan una caída de un 6,5% en las últimas 20 sesiones bursátiles, aunque en el acumulado del año todavía sube casi un 7%. Si se compara su cotización actual con sus máximos anuales (3,17 euros), conquistados a principios de julio, la corrección es de un 16%.

Los expertos especializados en el análisis fundamental, no obstante, siguen optimistas en el valor. De acuerdo con el consenso recogido por Reuters, de media le otorgan una recomendación de ‘comprar’ con un precio objetivo de 3,82 euros que se traduce en un potencial alcista de un 43,6% a doce meses vista.

Lo mismo se puede decir de IAG (Iberia), que se encuentra muy cerca de la constructora. El holding de aerolíneas, que sube más de un 20% en lo que va de año, presenta una ratio de deuda de 5,1x. Los analistas le dan un consejo de comprar y un precio objetivo de 2,46%, con un recorrido alcista de un 43,4%.

Además, la compañía acaba de recibir la buena noticia de que la agencia de calificación crediticia S&P Global Ratings le ha mejorado el 'rating' hasta 'BBB-' desde 'BB+', con perspectiva 'estable' debido a la esperada fuerte demanda del tráfico aéreo.

La agencia crediticia calcula que la deuda se reducirá a unos 10.000 millones de euros en 2023, frente a casi 11.000 millones de euros en 2022, ya que la expansión de los beneficios y la sólida conversión del Ebitda en flujo de caja operativo compensarán “con creces” la inversión en renovación de la flota.

El análisis de Bankinter presenta a otras dos compañías del IBEX 35 muy por encima de la media del índice. Se trata de Melia Hotels, con una ratio de endeudamiento de 2,9x y Telefónica, con 2,5x.

La hotelera, que sube un 20% en lo que va de año, presenta una recomendación media de ‘mantener’, de acuerdo con Reuters, aunque su potencial es elevado, de un 25,5% hasta un precio objetivo de 6,89 euros. También de ‘mantener’ es el consejo de Telefónica, con un precio objetivo de 4,06 euros que supone un potencial alcista de un 7,8%.

¿Quieres descubrir acciones con tendencia alcista ?

Descubra las acciones más fuertes en este momento en bolsa, seleccionadas por criterios cuantitativos nos permiten conocer la forteleza de más de 10.000 acciones e índices. Así es más facil centrar nuestras inversiones en los sectores fuertes en cada momento.

Además dispondrá de nuestro boletín de análisis bursatil, disfrutarás de nuestras herramientas para invertir, análisis independientes y nuestros cursos de formación gratuitos. Registrate gratuitamente aquí.