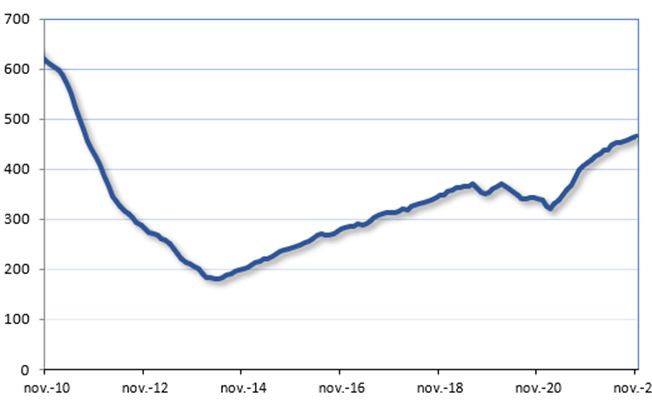

Este miércoles se conoció la estadística de hipotecas del Instituto Nacional de Estadística (INE) en el que se refleja que el número de hipotecas concedidas para viviendas en España creció en noviembre un 9,3% interanual, sumando un total de 39.304 hipotecas. El importe medio aumentó un 5,8%, por lo que el importe total concedido creció, de esta manera, un 15,6% interanual. En términos acumulados de 12 meses se concedieron 467.000 hipotecas a un importe medio de 145.600 euros y por un total de 67.900 millones de euros.

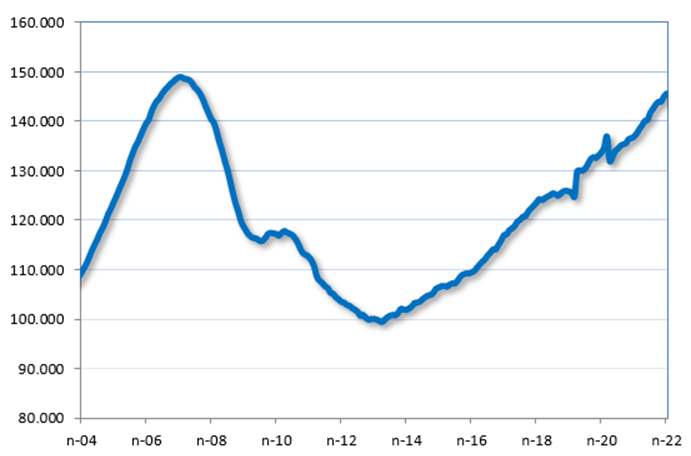

“Cifras que no se veían en hipotecas e importe total desde mediados de 2011 y hay que remontarse hasta 2008 para alcanzar las cifras de importe medio actuales. Según los datos del Banco de España, el stock de hipotecas vivas en España crecía en septiembre un 1,2% interanual. Por tanto, sigue patente el cambio de tendencia originado durante 2021: el saldo vivo sigue creciendo después de 10 años de ajuste de la burbuja inmobiliaria”, comenta el analista de Ibercaja Eduardo Miranda.

“No obstante, los crecimientos interanuales del tercer trimestre del año (5,4% en número de hipotecas, 4% de importe medio y 10% de importe total concedido), son inferiores a los crecimientos de los trimestres anteriores: segundo trimestre (14,0%, 6,2% y 21,9% respectivamente) y primer trimestre (20,2%, 7,7% y 29,4%, respectivamente). La tasa intermensual en noviembre de hipotecas fue del -4,2%, el importe medio registró una variación del -1,4% en tasa mensual y el importe total concedido un -5,5%”, añade Miranda.

Hipotecas sobre viviendas concedidas en 12 meses en miles de euros. Fuente: INE / Ibercaja

Un aterrizaje suave en la concesión de hipotecas que llega en un momento económico marcado por la incertidumbre en el crecimiento económico, la inflación que reduce los ahorros de los hogares en términos reales (IPC de diciembre de 2022, 5,7% interanual) y una subida de tipos por parte del BCE que aún no ha concluido y que supondrá un menor incentivo para la compra de viviendas por el encarecimiento de los préstamos hipotecarios y la mayor rentabilidad de la renta fija.

El tipo de interés medio al que los bancos concedieron hipotecas en España volvió a subir en diciembre y superó el 3%, hasta llegar al 3,116%, lo que supone el nivel más alto desde agosto de 2014, según los datos publicados este martes por la Asociación Hipotecaria Española (AHE). El tipo medio de las hipotecas pasó del 2,877% de noviembre al 3,116% en diciembre, con lo que suma diez meses consecutivos de subidas ante el alza de los tipos de interés en Europa para hacer frente a la inflación y el repunte del euríbor. Hace un año, el tipo medio era del 1,448%.

Entre la oferta actual la mayoría de bancos sitúa sus hipotecas fijas por encima del 3%, con alguna excepción un poco más baja si el cliente se vincula con otros productos como la domiciliación de nóminas, tarjetas de crédito o seguros como el de hogar o el de vida. En el caso de las variables, con bonificaciones, se pueden conseguir hipotecas a un tipo de interés nominal (TIN) de euríbor más un 0,50%.

Importe medio de las hipotecas concedidas en 12 meses. Fuente: INE / Ibercaja

En ese sentido, en noviembre se vio un cambio de tendencia en el mercado hipotecario. El 34,6% de las hipotecas sobre viviendas se constituyeron a tipo variable, mientras que el 65,4% se firmaron a tipo fijo, el porcentaje más bajo desde junio de 2021, según detalla el INE.

¿Bajará el precio de la vivienda?

La tasadora y consultora Gesvalt estima que el mercado residencial español está próximo a una estabilización de precios que llegará durante la mitad del año. Sin embargo, que los precios se mantengan o se estabilicen no supone directamente una bajada de las viviendas. Entre enero y noviembre la compraventa de viviendas alcanzó las 600.000 transacciones, superando las 565.523 operaciones de 2021, que muestra el número más elevado desde 2007.

Los expertos señalan que frenar esta tendencia es complicada, la inflación afecta al sector por el mayor coste de los materiales y la escasez de mano de obra en un momento de reducción del desempleo (EPA del tercer trimestre, tasa de paro en el 12,67%) y aunque las grandes ciudades han alcanzado el pico de precios de 2008 aún hay margen de subida en las capitales de provincia.

El portal inmobiliario Fotocasa prevé una caída del 12% en las operaciones de compraventa en 2023, frenadas por la subida de los tipos. Fotocasa estima que el precio de la vivienda en venta cerrará enero con una subida del 9%, mientras que los alquileres se encarecerán un 8% en comparación con los datos del mismo mes de 2021, según avanzó este miércoles la directora de Estudios y portavoz del portal inmobiliario, María Matos.

Matos recuerda que el precio de la vivienda subió un 7,5% en 2022 y estima que la tendencia seguirá al alza, como muestran las proyecciones de enero, debido a una demanda que se mantiene "dinámica", pese a las subidas de tipos del Banco Central Europeo (BCE).

Fotocasa observa que hay "un perfil bastante solvente" que sigue encontrando atractiva la compra y prefiere adquirir la vivienda "con un tipo fijo del 3% o el 4% a esperar a que se disipe la incertidumbre". "Hay una demanda muy, muy fuerte por comprar. El comprador más solvente verá una oportunidad en esta posible crisis. Todavía sigue habiendo un interés muy grande", valora Matos.