El índice VIX, el llamado índice del miedo, que mide las expectativas del mercado a 30 días a través de las opciones de compra -call- y las de venta -put- que se negocian sobre el S&P 500 se mueve en este final de mes en los 18 puntos. No es una volatilidad alta si se compara con la media histórica del VIX que es de 19,4 puntos desde su creación en 1993, aunque el 5 de febrero llegó a los 37,32 puntos. Sin embargo, en 2017 la media anual del VIX se rebajó hasta los 11 puntos.

La volatilidad también ha llegado acompañada de correcciones en el Ibex 35 este mes, con unas caídas acumuladas del 6% y un retroceso anual del 2,2%. Estas correcciones también se han impuesto en los grandes índices europeos, salvo en el caso del FTSE Mib italiano que se revaloriza un 3,6% en 2018 y un 1,3% el PSI 20 de Portugal.

En estos momentos de volatilidad y correcciones se intuye vital para los inversores que hagan una buena selección de los valores escogidos y que diversifiquen su inversión. Luis Francisco Ruiz, director de análisis de Estrategias de Inversión apunta que para operar en este contexto “lo primero que deberíamos hacer sería ampliar stops y el que quiera mantener su patrimonio debería diversificar su cartera. La subida del bono de EEUU a diez años cerca del 3% es una oportunidad para aquellas personas que quieran incorporar la renta fija a sus carteras, y empezar también por estrategias direccionales, es decir, comprar en soportes y vender en resistencias, en vez de la estrategia de comprar y mantener”.

De hecho, de los 35 valores del Ibex sólo trece consiguen retornos positivos en los dos meses que van desde 2018. Pese a ello, en el mercado continuo hay hasta quince valores que obtienen rentabilidades superiores al 5%, lejos del 1,5% de retorno que da el bono español a diez años y algo por encima del 4,75% que se anota el mejor fondo de renta variable nacional que es el Abante Spanish Opportunities gestionado por José Ramón Iturriaga.

Entre las quince acciones con una rentabilidad superior del 5% destaca Vértice 360º, que es una de las sensaciones de la bolsa española este 2018, ya que consigue un retorno acumulado del 55,8% desde que regresara al parqué el 24 de enero tras cuatro años suspendida por problema de viabilidad que le llevaron a pedir el concurso voluntario de acreedores. La productora que dirige Pablo Pereiro acaba de concluir un proceso de recapitalización con dos ampliaciones de capital que ascienden al 7,85 millones de euros.

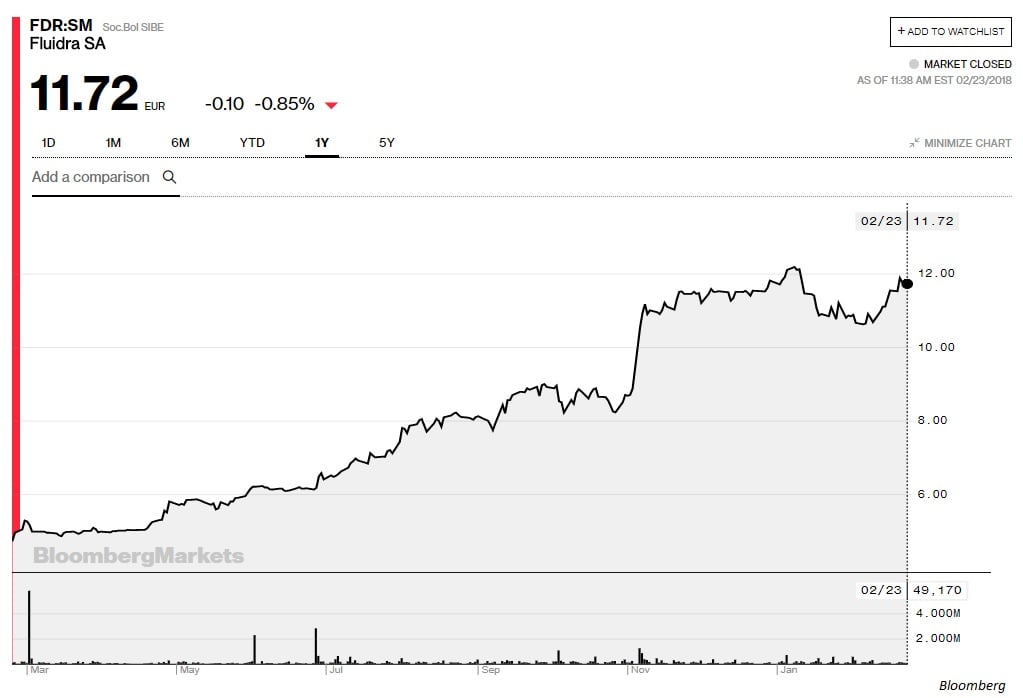

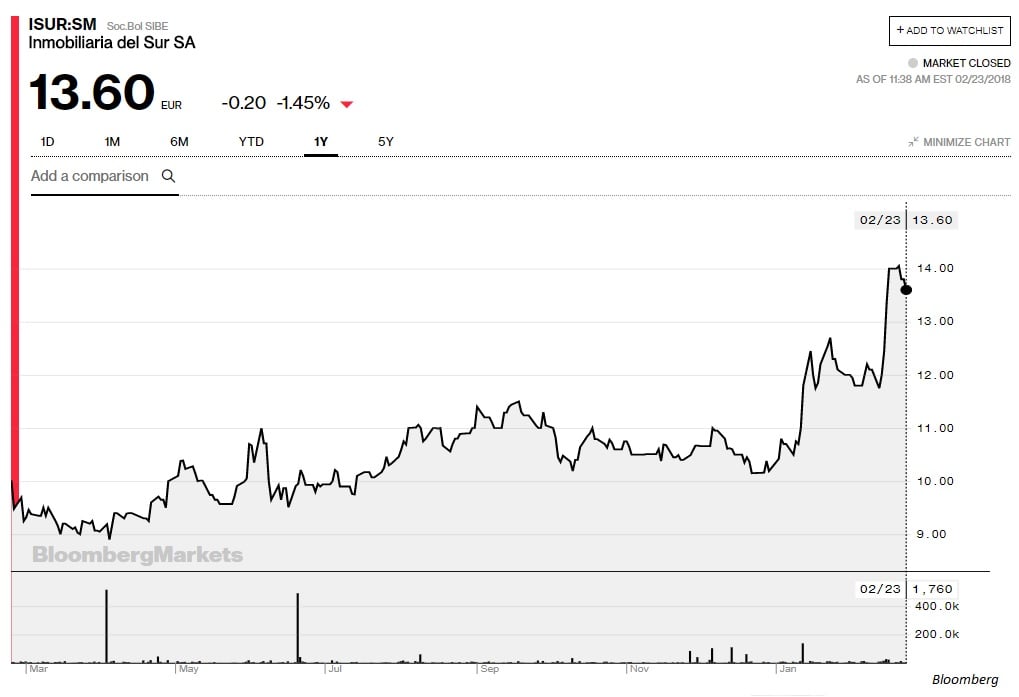

Tras Vértice 360º se sitúan otras compañías como GAM (+21%), Inmobiliaria del Sur (15%), la papelera Reno de Medici (12,8%), Renta Corporación (12,6%), Prisa (12,5%), Saeta Yield (9,6%), Solaria (9,8%), Fluidra (9%), Coemac (7,8%), Audax (7,6%), Telepizza (6,5%), Gestamp (5,9%), Vidrala (5,8%) y Airbus (5,7%).

De estas quince ‘small caps’ del mercado continuo llama la atención además que la mayoría cuentan con el ‘aval’ del consenso de los analistas, puesto que son recomendaciones de compra. Este es el caso de Inmobiliaria del Sur, Reno de Medici, Saet Yield, Solaria, Fluidra y Gestamp. Prisa sigue manteniendo el cartel de ‘vender’ pese a los cambios en el organigrama de la compañía y la ampliación de capital de 563 millones de euros, mientras que Vidrala tiene recomendación de mantener después de acumular un alza del 72% en los últimos doce meses.

La compañía de materiales de construcción Coemac, antes llamada Uralita, cotiza al precio por valor en libros más elevado, 72 veces, según recoge Reuters. De las quince empresas sólo reparten dividendo Vidrala, la compañía con mayor rentabilidad por dividendo con un 2,42%, Inmobiliaria del Sur, Fluidra y Airbus. Por PER, es decir, el ratio que mide cuántas veces se está pagando el beneficio anual de una empresa al comprar sus acciones, la más barata es Prisa con 7,43 veces, mientras que el de Inmobiliaria del Sur es de 8,26 veces. El PER más caro es el de Fluidra, ya que se eleva a 26,86 veces.

%%%Configura tus alertas sobre Ibex 35|IBEX-35%%%