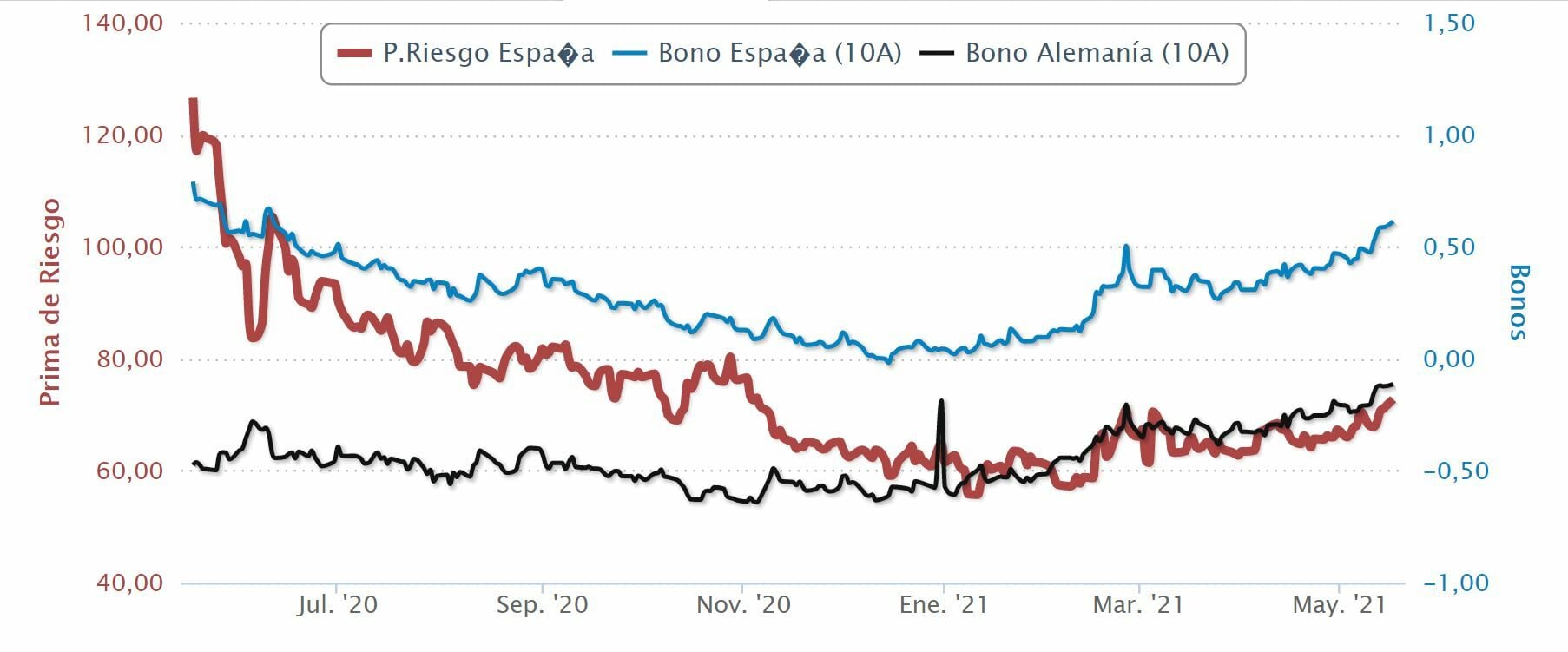

Seguro que han tomado nota de que en los últimos tiempos, a pesar de que la prima de riesgo española está subiendo y se coloca en los niveles más elevados de este mes de mayo, e incluso de todo el año, casi no se habla de ella. Pero es que algo no es noticia cuando no tiene relevancia y, en el caso del diferencial entre la deuda alemana y la española a 10 años, esta importancia proviene de sus niveles: alcanzar los 73 puntos básicos en el mes no es para preocuparse, y más, cuando hace un año hablábamos de 117 puntos básicos.

Y esos niveles no preocupan, viniendo de donde venimos. Incluso con los niveles más bajos del ejercicio, en febrero, con 57 puntos básicos en la prima de riesgo. El apoyo ferviente del BCE sigue ahí, cual monolito, sin moverse. Las compras de bonos permanecen y sobre todo, lo más importante: el mensaje claro de que el horizonte sigue siendo de apoyo mientras dure la crisis. Un refrendo con el que los mercados financieros, sin respirar tranquilos, vemos que se mueven con un cierto tensionamiento de los diferenciales, en esos 20 puntos básicos aumentados en 3 meses, pero con los que pueden convivir.

Fuente: Infobolsa

Las tensiones mayores se soslayaban en abril, en sus últimos diez días, una vez que el duro Tribunal Constitucional alemán avalaba la legalidad del Fondo de Recuperación Europeo. Ahí perdía fuerza la tensión para los diferenciales y por ende se relajaban las primas. Y es que recordemos que podría haber supuesto un revés más que importante, aunque el grifo de dinero comunitario todavía debe ser avalado por todos y cada uno de los parlamentos nacionales.

El nuevo foco de preocupación, llega de la inflación, de la que tanto se ha hablado. Finalmente el T- Note americano llegaba al 1,70% de rentabilidad que no alcanzaba desde marzo, desde donde está bajando ya, a cuenta de ese aumento de precios del 4,2% en el último mes en EEUU, el mayor repunte que se recuerda desde nada menos que septiembre de 2008. No por esperado, menos impactante, en especial si bate lo se descontaba en negativo.

Eso en el caso del índice general, en el del subyacente, el que no tiene en cuenta ni alimentos frescos ni energía, los aspectos más volátiles de los precios, subía al 3% con niveles desconocidos en 15 años. Y aunque fue más elevado de lo previsto y elevó al Bund alemán, con niveles negativos muy bajos para lo que es ya habitual, y colocó la prima de riesgo española en niveles de noviembre, no parece que haya alarma en el mercado, aunque sí cautela.

Fuente: Infobolsa

Se da la circunstancia además, que no hay disfunción alguna entre el movimiento de las rentabilidades del 10 años español y del alemán, frente a los desequilibrios que hemos visto con anterioridad y que han elevado la prima española en ocasiones precedentes. Esta vez no: el efecto inflación ha sido igual en toda Europa. También el tensionamiento general de las primas hace elevarse las de Italia y Grecia, las más elevadas, pero como digo, sin que la sangre, al menos de momento, llegue al río.

Los expertos vuelven sobre factores estacionales y temporales para hablar de estos niveles de precios y piensan que se corregirán a medio plazo. Además sigue pesando y mucho el efecto banco central: la FED reitera que no habrá subida de los tipos de interés al considerar transitoria la presión inflacionista, y el mercado, sin respirar del todo tranquilo, no pone parches importantes a la situación. De ahí que nuestra prima de riesgo no baje a los 55 puntos básicos y supere ligeramente los 70 pb.