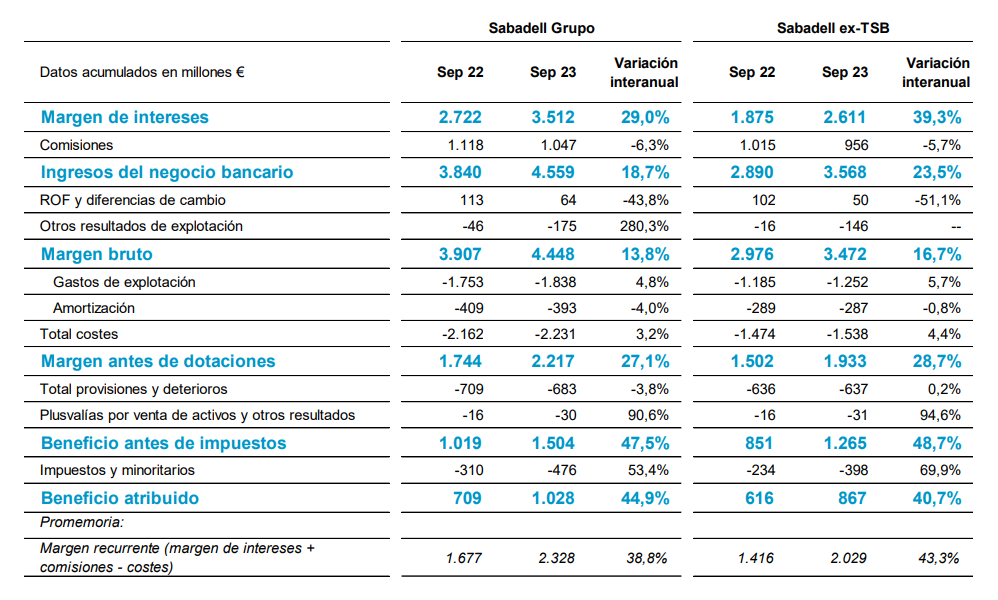

Banco Sabadell ha presentado hoy los resultados correspondientes al tercer trimestre, un período en el que ha logrado un beneficio neto atribuido de 1.028 millones de euros, un 44,9% más que en el mismo periodo del año anterior. El margen recurrente (resultado de sumar el margen de intereses y las comisiones, y restar los costes) aumenta un 38,8% interanualmente, mientras que el ROTE alcanza el 11,6%.

Ayer, como previa de sus cuentas, el banco catalán anunciaba el primer dividendo a cuenta de este 2023. En concreto, Sabadell abonará el próximo 29 de diciembre un dividendo de tres céntimos brutos por acción que se pagará en efectivo. Estos 0,03 euros por título suponen un 50% más que la cifra abonada el año anterior, que fue de dos céntimos brutos por acción, también como dividendo a cuenta.

Margen y comisiones

Los ingresos del negocio bancario (margen de intereses más comisiones netas) alcanzan los 4.559 millones de euros, un 18,7% más en términos interanuales, y en este mismo período el margen de intereses crece un 29,0%, hasta situarse en los 3.512 millones. Por el contrario, las comisiones netas descienden un 6,3% en los nueve primeros meses del año, hasta los 1.047 millones de euros, en tanto que el total de costes crece un 3,2%, hasta los 2.231 millones de euros. Fruto del crecimiento de ingresos y el control de los costes, pese a la inflación, la ratio de eficiencia del grupo ha mejorado 5,3 puntos en un año, hasta alcanzar en el 48,7% (el 43,1% sin tener en cuenta a TSB). Además, el margen de clientes se ha elevado al 2,99%, tras crecer más de medio punto en un año.

Los activos problemáticos presentan un saldo de 6.930 millones a septiembre de 2023, de los que 5.891 millones son préstamos dudosos y 1.039 millones son activos adjudicados. En el último año, los activos problemáticos se reducen 109 millones de euros, mientras que en el trimestre la reducción es de 41 millones.

La ratio de morosidad a septiembre se sitúa en el 3,54%, frente al 3,40% de un año antes. Comparado con el trimestre anterior, se mantiene prácticamente estable. La mejora de la calidad del balance se refleja en un ascenso de la cobertura de activos problemáticos, que incorporando el total de provisiones se sitúa en el 53,9%, en tanto que la de préstamos dudosos (stage 3) asciende hasta el 56,5%, y la de los activos adjudicados se eleva al 38,9%.

Actividad comercial

El crédito vivo de Banco Sabadell cierra el mes de septiembre de 2023 con un saldo de 151.627 millones de euros, lo que representa una caída interanual del 3,3% por las amortizaciones de hipotecas, la menor pujanza de la inversión empresarial, y los vencimientos de préstamos de Administraciones Públicas. En la comparativa intertrimestral, el crédito decrece un 1,4%, impactado en parte por la estacionalidad.

En España, la nueva producción de crédito a empresas, es decir, la financiación a medio y largo plazo sin incluir el circulante, asciende a 9.024 millones de euros en los nueve primeros meses del año, lo que supone un incremento del 8% respecto al mismo periodo del año anterior. Sin embargo, la concesión de hipotecas desciende un 29%, hasta los 3.010 millones de euros. La moderación de la demanda de crédito para la adquisición de vivienda contrasta con el dinamismo del crédito al consumo, que crece un 27% en los tres primeros trimestres, en los que se ha elevado a 1.581 millones. Idéntica tendencia al alza se observa en la facturación de tarjetas (avanza a un ritmo del 7% y asciende en los nueve meses a 17.281 millones de euros) y de TPVs, (se incrementa un 12%, hasta los 39.307 millones de euros). Los datáfonos de Banco Sabadell hicieron 1.201 millones de transacciones entre enero y septiembre.

La ratio de capital aumenta 26pb en el trimestre y se sitúa en el 13,13% La ratio CET1 fully-loaded a cierre de septiembre se sitúa en el 13,13% y aumenta 26 puntos básicos en el trimestre, mientras que la ratio de capital total asciende al 18,35%. El MDA buffer se sitúa en 428 puntos básicos, ofreciendo un amplio colchón por encima de los requerimientos. La ratio loan to deposit a cierre de septiembre de 2023 se sitúa en el 94,6%, con una estructura de financiación minorista equilibrada, en tanto que la LCR (Liquidity Coverage Ratio) alcanza el 220% a cierre de septiembre.

Aportación en crecimiento de TSB

TSB continúa incrementando su aportación positiva y cierra el tercer trimestre con un beneficio individual después de impuestos de 152 millones de libras, un 48,1% más en la comparativa interanual. La contribución positiva a las cuentas del Grupo Banco Sabadell asciende a 161 millones de euros. La entidad británica incrementa un 15,4% su margen recurrente en la comparativa interanual, hasta 280 millones de libras, en tanto que el margen de intereses crece un 9,3%, hasta 784 millones de libras. Las comisiones netas descienden un 9,6%, a 79 millones de libras, y los costes aumentan un 3,7% y se sitúan en 583 millones de libras

El consejero delegado, César González-Bueno, ha destacado que “el cierre del tercer trimestre muestra de nuevo avances significativos en los resultados, gracias a la involucración de todos los equipos del banco. Seguimos con la transformación radical de nuestro negocio con el fin de ampliar la base de clientes y elevar su vinculación, ofreciéndoles la mejor calidad de servicio. En este contexto, el Consejo ha aprobado un dividendo a cuenta en efectivo de tres céntimos por acción, que se pagará en diciembre, lo que supone un 50% más que el importe del año anterior para este pago”. El director financiero, Leopoldo Alvear, ha remarcado que “un trimestre más hemos sido capaces de generar capital orgánicamente, lo que nos ha permitido situar 2 nuestra ratio CET1 fully loaded en el 13,13%. Esto ha sido posible gracias a la mejora de nuestra rentabilidad, que estamos aumentando por encima de lo previsto y ya se acerca a cubrir el coste de capital. Los resultados son ciertamente satisfactorios, como reflejan el sólido crecimiento del margen recurrente y la mejora del coste de riesgo de crédito, entre otras magnitudes”.

Siguenos en nuestro canal de WhatsApp de Estrategias de Inversión

Estrategias de Inversión lanza su canal de WhatsApp, completamente gratuito para que los inversores puedan seguir los informes y análisis más interesantes de la jornada, así cómo novedades, cursos gratuitos, ideas de inversión de corto, medio y largo plazo.

Siguenos fácilmente en tu WhatsApp pinchando en este enlace.