Usamos mucho la expresión “es tela marinera”. Por ejemplo, si vamos a hacer algo difícil, decimos, “uf, esto es tela marinera”.

Según los expertos, la frase viene de la época donde los barcos se propulsaban sobre todo a vela. Las telas que se usaban tenían que ser muy recias, porque además eran enormes, y como no había máquinas de coser, todo se cosía a mano. La tela de las velas, esa tela marinera, tenía fama de muy fuerte, complicada de producir. De ahí finalmente llegó esa frase actual.

Los mercados han decidido hoy que es tela marinera lo que viene mañana, las elecciones holandesas y la reunión de la FED, y también a finales de semana el vencimiento de derivados y hemos tenido jornada de corrección y de ventas. El sector bancario no ha tenido un buen día, y tampoco las petroleras, que han tenido mucha culpa de la bajada. Y es que el petróleo que ya estaba muy débil de días anteriores, ha vuelto a caer con mucha fuerza tras decir la OPEP que a pesar de las bajadas de producción los inventarios de la OCDE han vuelto a subir.

Vamos con la crónica al completo.

Se esperaba una apertura ligeramente alcista en Europa, estos son los factores a considerar:

1- Mercados en compás de espera respecto a la reunión de mañana de la FED. Wall Street está casi paralizado en esa espera, ayer el S&P 500 tuvo uno de los días con menor rango de todo el año con bajo volumen. Mañana día clave.

2- El Nikkei baja 0,12%

3- Se han dado datos chinos con producción industrial algo mejor de lo esperado, ventas al por menor peor, y ventas de viviendas por encima de lo esperado.

4- El petróleo sigue luchando contra la media de 200, un nivel clave, todos los grandes especuladores están pendientes de este producto. Hoy se publica el boletín mensual de la OPEP.

5- La libra la protagonista del día, tras dejar el Parlamento británico las manos libres a May para que active el artículo 50 y ponga por lo tanto en marcha el reloj del Brexit. La libra cae con fuerza ante esta situación.

IPC final de Alemania en +0,6% como se esperaba.

A las 09h IPC de España

Atención a las 11h porque tenemos dato de confianza ZEW y además producción industrial de la eurozona.

Información corporativa:

Innogy sube con fuerza tras resultados

Aker Solutions parece que puede ser comprado por Halliburton.

Amundi. Anuncia ampliación de capital de 1.400 millones para financiar la compra de Pioneer.

Antofagasta. Mejoran sus resultados y esperan más subidas del precio del cobre.

Aeropuertos de Berlín. Se extiende la huelga hasta el miércoles.

RWE sube más del 2% tras resultados.

Clariant HSBC mejora de reducir a mantener

Nordex. Citi la quita de una de sus listas principales

Alcoa. Morgan sube de 42 a 43.

Citryx se dispara al alza ante rumores de venta.

JP Morgan sube precio objetivo de UBS de 17 a 18 francos, a Deutsche Bank de 17 a 20, a Goldman de 245 a 251 y a Morgan Stanley de 45 a 48$

Unicredit. Barclays sube de infraponderar a neutral.

Las bolsas europeas a estas horas se muestran débiles. Las crónicas comentan que hay bastante prudencia por las elecciones holandesas y por la reunión de mañana de la FED.

Respecto a la FED, se da por descontada la subida de tipos, pero el mercado se centrará en el comunicado para ver si se ve algo claro sobre las próximas subidas de tipos.

Mientras, en Europa, sin hacer ruido, los instrumentos derivados de mercado monetario, ojo, porque también están descontando subidas de tipos, y eso no es una buena noticia para las bolsas. Se descuenta subida de 10 puntos básicos para marzo de 2018 y otra subida para septiembre de 2018.

Esta nueva fase de temor a subidas de tipos del BCE y de tapering que se aproxima respecto a la QE, tiene a los bonos machacados (y lo que les queda). Las rentabilidad de los principales bonos europeos están tocando hoy niveles no vistos en un par de años. Vean por ejemplo al bono italiano.

.jpg)

Está claro que andamos muy lejos de los duros niveles alcanzados en 2012, donde la eurozona estuvo a punto de la ruptura, pero con la hiper burbuja de bonos que hay estas subidas de rentabilidad son bastante inquietantes, especialmente para los bancos cargados hasta arriba de deuda soberana. La inflación está ahí, por mucho que nos amparemos en la subyacente. En España hoy se ha dado dato de inflación que sigue en el 3% en niveles no vistos desde el 2012. Tanto tiempo deseando que subiera, ya veremos ahora qué pasa. De momento a los ahorradores nuevo palo, porque los tipos de sus depósitos no rentan nada, y la inflación les come los ahorros, y buena noticia para los endeudados, que están en el proceso inverso. Vivimos en un mundo donde en realidad, se fomenta el endeudarse y el no ahorrar, aunque el sentido común, y no creo que se equivoque, porque el sentido común siempre acierta, dice todo lo contrario.

Aquí tienen una tabla de cómo están las cosas en tiempo real:

.jpg)

No obstante, el empeoramiento de los últimos días, como vemos en la tabla, la deuda alemana de siete años hacia abajo sigue en negativo, la española de 2 años para abajo, lo cual sigue siendo algo muy problemático por mucho que nos hayamos acostumbrado a la situación.

Los bancos y el sectorial de materiales básicos son los dos principales problemas en la mañana europea.

Compensa algo las cosas, RWE, con una enorme subida de más del 8% nada menos, tras dar resultados y ante la noticia de que podría reducir su participación en Innogy. De hecho se comenta por otro lado que la francesa Engie quiere presentar una oferta por Innogy.

La bolsa de Londres es la única que sube con moderación, en su reacción habitual, en cuanto la libra cae. Y hoy lo hace tras saberse que el Parlamento británico deja las manos libres a la primera ministra Theresa May para activar la petición inicial del Brexit cuando lo estime oportuno. Todo parece indicar que será este mismo mes. Sigue dando la sensación de que el mercado está infravalorando de forma algo frívola, lo que va a ser el brexit y sus consecuencias para la economía de UK y de muchos otros países de la eurozona.

Pasando a Wall Street, también parece que se frivoliza bastante esta nueva subida de tipos que parece que vamos a tener mañana. Desde luego que viendo este gráfico que les indico a continuación es para estar intranquilo. No cito la fuente del mismo porque lo encontré por twitter, no lo apunté, y cuando lo volví a buscar no lo encontré. Ruego me disculpe su autor, si no lo cito, pero es muy interesante, y si no vean:

.jpg)

En situaciones de Mercado como las actuales, excepto en 1995, el mercado no se ha comportado precisamente bien tras entrar en el ciclo de subida de tipos.

Sigue resonando en la mente de los operadores, el pronóstico de ayer de Goldman de 2.300 para el S&P 500 a finales de año. Goldman, como todo el mundo, tiene muchos fallos en los pronósticos, pero es el banco más influyente, y sus opiniones siempre se tienen bastante en cuenta.

Hoy ha sido noticia Islandia. Tras el desastre bancario de hace más de 8 años, se impusieron controles de capital que se han levantado hoy mismo, dando fin a una etapa que debería haber sido una lección para todos, pero que no ha sido tenido en cuenta por nadie. Por ejemplo Trump, va quitando de nuevo regulaciones contra los bancos que se pusieron por protección de todos. Por cierto y hablando de bancos. En un préstamo preconcedido que me llegó el otro día del banco con el que trabajo, veo que ha aparecido una nueva cláusula inquietante. Desconozco si esto se ponía antes, yo me acabo de enterar ahora, pero me huele a nueva cláusula polémica. Dice algo así como que si cancelase el préstamo anticipadamente, el banco tendrá derecho a una “compensación” de lo que deja de ganar. Teniendo en cuenta el tipo al que podría prestar ahora o algo así. Insisto que me huele a clausula polémica, como las de las suelo, los gastos hipotecarios, etc. O igual no la entendido bien. Si pide un préstamo que se la expliquen bien.

En estos momentos del mercado norteamericano sigue metido en una especie de corrección de muy corto plazo a la espera de lo que pueda pasar con la Reserva Federal.

Si hablamos de corrección de corto plazo, y tenemos en cuenta que uno de los mejores ha sido el sector financiero por ese movimiento apostando por la inflación, la subida de tipos, etcétera, lo primero que nos debe venir a la cabeza es que el sector financiero sea uno de los peores y además el que le da la contrapartida en cuanto subidas de tipos de interés, esté subiendo. Precisamente, el sector financiero es uno de los peores con una bajada de -0,78% y las Utilities son las mejores subiendo sólo 0,1%.

El ambiente es algo negativo porque ya hemos visto durante la parte europea que las cifras de ventas minoristas de China, más bajas de lo esperado, no han gustado nada, así que el sector industrial también está descendiendo en Estados Unidos -0,86% porque deja algunos cabos sueltos en cuanto a la fortaleza de ese país para tener una economía tan saludable como nos gustaría.

La clave de hoy está en el sector energético que es el peor del día con un descenso de -1,61% gracias a que en el boletín mensual de la OPEP se reconoce que a pesar del acuerdo de recorte de producción sigue subiendo la cantidad de reservas, lo que pone una nube muy oscura al futuro de alzas del precio del crudo, así que los descensos están haciendo que se recojan todavía más beneficios en el sector que ha Estado muy machacado por el constante aumento de las cifras de instalaciones en activo que conocemos todas las semanas de la mano de Baker Hughes.

Aunque la sangre no estar llegando al río, si estamos viendo por parte de los operadores algunas jugadas técnicas como se puede observar el gráfico a 30 minutos, como por ejemplo un rebote en la sobreventa una vez el futuro del Nasdaq ha llegado a una zona de soporte.

No hay que olvidar que es el primer día de la reunión de la Reserva Federal y mañana conoceremos el resultado, así que todo es entretenernos con argumentos esperamos:

.gif)

El saldo de las instituciones al cierre de ayer sigue siendo completamente neutral y mantienen cierta altura las ventas para esta condición, así que se mantiene la espera hasta el final de la reunión de la Reserva Federal de mañana y el vencimiento trimestral de derivados del viernes.

Los datos de China de hoy: algunos muy preocupantes

Recuerden que hemos tenido muchísima animación una vez que conocimos que los precios de producción industrial de China pasaban a positivo desde muchísimos meses en negativo. Sin embargo, la alerta ha vuelto a ponerse otra vez en el gigante asiático una vez que el gobierno redujo su perspectiva de crecimiento para este año, eliminando ese pequeño repunte que hubo en el último trimestre de 2016.

Hoy hemos conocido los datos de producción industrial del mes de enero en cifras interanuales que muestran un crecimiento del 6,3%, un poco por encima del 6% anterior y mejor de lo esperado que era tener el 6,2%.

Si miramos el gráfico adjunto, veremos que estamos lejos de la zona mínima marcada en 2016 y por lo menos tenemos ya una cierta estabilización bastante prolongada, algo que es positivo para la economía.

También hemos conocido las cifras de inversión en activos fijos que nos deja un crecimiento del 8,9%, subiendo desde el incremento del 8,1% anterior y una cifra bastante mejor de lo esperado que era subir +8,2%.

Si miran el gráfico adjunto tenemos una situación peor que la de producción industrial, pues aquí no tenemos estabilización al hace unos meses haber perdido la zona de mínimos de 2015. A finales de ese año tuvimos cierta estabilización y hemos vuelto a tener otra en la parte final del año pasado, pero nadie se siente cómodo con la situación actual porque ya hay legislación para intentar cortar las burbujas en los activos inmobiliarios y siempre son un punto vital en la economía de China mientras no tomen el relevo otros sectores dentro de la transformación de su modelo económico.

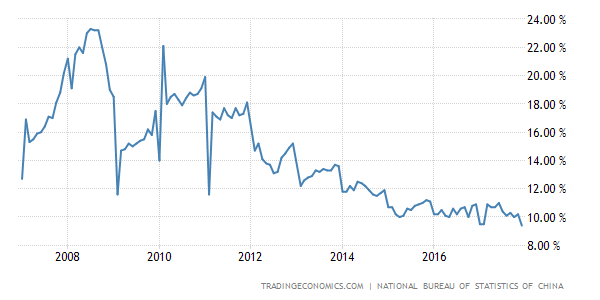

Y llegamos al dato más preocupante de todos. Las ventas minoristas del mes de enero en cifras interanuales pasan de tener un crecimiento del 10,9% a uno del 9,5%, muy por debajo de lo esperado queda crecer el 10,5%.

Si miran el gráfico adjunto, llevamos desde prácticamente 2015 manteniendo el soporte de crecimiento del 10% y ahora mismo lo hemos perdido, por lo que bajamos un peldaño en todo ese movimiento bajista de las zonas máximas de variación de crecimiento. Este comportamiento bajista del crecimiento del consumo se une a esa reducción de la expectativa de crecimiento para 2017, por lo que es un signo que alerta a prácticamente todo el mundo.

La subasta de España de corto plazo de hoy: resultados

El tesoro español coloca 1143 millones de euros en letras a tres meses con un tipo de -0,41%, que se reduce un poco desde el 0,4% anterior.

A nueve meses se colocan 1880 millones de euros con un tipo de -0,329% desde el -0,330% anterior.

De momento no hay cambios significativos porque la periferia la parte corta de la curva está muy pegada a los tipos marcados por el BCE.

Los datos de Europa de hoy:

España:

IPC de España armonizado en su lectura final de febrero confirma la bajada de -0,3% de la preliminar, por lo que reduce el descenso desde el -1% del mes anterior. En la interanual se confirma un crecimiento del 3% y un ligero aumento desde el 2,9% anterior.

Alemania:

- IPC de Alemania de Febrero se confirma con una subida de +0,6% y en la interanual del +2,2%.

En cifras armonizadas la subida se confirma en el +0,7% y en la interanual +2,2%.

- Indicador de sentimiento económico alemán sube de 10,4 a 12,8 aunque peor de lo esperado que era 13.1

Indicador de condiciones actuales sube de 76,4 a 77,3 cuando se esperaba 78.

Los responsables del dato comentan que la incertidumbre política de la eurozona contribuyen a que el dato esté algo más bajo de donde debería estar.

Adjuntamos gráfico de los últimos 5 años de la cifra

Eurozona:

- Producción industrial de la zona euro del mes de enero nos deja un crecimiento del 0,9%, dando la vuelta a la bajada de -1,2% del mes anterior, pero no sube tanto como se tenía en mente, el 1,3%.

En términos interanuales el frenazo es considerable pues de un crecimiento del 2,5% pasamos a uno del 0,6%, por debajo del 0,9% anterior.

Si miramos al gráfico interanual, veremos que hemos ido progresivamente mejorando desde los mínimos de 2012 y debemos vigilar con sumo cuidado que no perdamos esta tendencia, cosa que deberemos hacer en el momento en que el BCE empiece dar pasos atrás en su actual política monetaria.

Los datos de EEUU de hoy:

- Los precios de producción presionando para más inflación.

PPI sube 0,3% en el mes de febrero cuando se esperaba +0,2%.

La interanual sube al 2,2% cuando se esperaba el 2%.

Si quitamos los volátiles precios de alimentación y energía, queda en +0,3% una décima más de lo esperado, con interanual de 1,5% en lo esperado.

Mala noticia para bolsas y bonos, inflación más tensa, y buena para el dólar.

Resumiendo la sesión, jornada de corrección por el mal día de los bancos y sobre todo por la nueva bajada del petróleo que ha arrastrado al sector petrolero. La OPEP ha reconocido que a pesar de las bajadas de producción las existencias siguen subiendo. Además nadie tenía ganas de demasiados líos con las elecciones holandesas y la reunión de la FED.