¿Ha oido usted hablar de los hombres azules?

Pues lea esta interesante anécdota:

John West, montañista y fisiólogo en la Universida de de California, en la Facultad de Medicina de San Diego, Estados Unidos, realizó un hallazgo sorprendente en la región de los Andes Chilenos. En un viaje que emprendió a esta zona de Sudamérica en 1986, descubrió en las partes más altas de las montañas, a 6,000 metros de altura sobre el nivel del mar, aun grupo de personas de piel azul.

Hasta entonces West creía que no era posible vivir a una altitud tal, pero tras analizar el grupo minero descubrió que un metabolismo se había adaptado a la reducida cantidad de oxígeno de las montañas, para lo cual producían grandes cantidades de hemoglobina, el pigmento de los glóbulos rojos que acarrea el oxigeno.

En bolsa no hay bolsistas azules. La adaptación a las alturas no funcionó y llevábamos cinco días bajando, alguna vez había que rebotar y ha sido hoy.

Hemos rebotado porque el futuro del mini S&P 500, que nos acompañaba en la caída, se ha parado en la media de 200. Esta tarde tras un pésimo dato de Confianza del consumidor de Conference Board, mucho peor de lo esperado, ha vuelto a tocar este nivel, y Europa perdía todo lo ganado, pero al final por segunda vez en dos días, la media de 200 ha vuelto a resistir y hemos vuelto a recuperar al final dinámica de rebote.

Por lo tanto nivel clave, ese para Wall Street, que sigue con bastantes problemas, y por contagio para todos los demás. Si se monta el enésimo rebote desde aquí le acompañaremos, si al final no resiste, lo vamos a pasar mal.

Vamos con la crónica al completo de la sesión.

Se esperaba una apertura moderadamente alcista en Europa. Estos son los factores a considerar.

En primer lugar se está tomando bien que la bolsa de China tras el grave desplome de ayer, esté más o menos en positivo, aunque con mucha volatilidad, pues ha abierto bajando el 4%. Ya veremos como termina esto. La burbuja es total, y en esta bolsa 4/5 partes son particulares con conocimientos muy bajos del mercado, y que pueden reaccionar de cualquier manera.

Por otro lado, está siendo positivo el hecho de que el futuro del mini S&P 500 está apoyándose por enésima vez en la media de 200. Ahí consiguió ayer resistir, y hoy está intentando rebotar lo que está siendo seguido por todos.

Como vemos no es algo demasiado sólido aún.

Wall Street sigue muy tocado, y es vital si resiste en soportes o no. Ayer el NYSE tocaaba el mayor número de mínimos de 52 semanas desde octubre del año pasado. La estructura de los índices por dentro no es nada buena. Por cierto que el NYSE no perdió el mínimo anterior del que hablábamos ayer por los pelos.

La estructura técnica de los grandes índcies europeos, tampoco es buena, o rebotamos aquí o definitivamente estaríamos dentro otra vez del eterno canal bajista que sigue ahí desde abril.

Hay algunos buenos resultados en los que apoyarse en Europa, como por ejemplo los de Michelín y los de Statoil.

En Grecia sigue el escándalo al saberse que la idea de Syriza era planear una salida del euro, mediante el hackeo de los ordenadores de la Troika, para crear una especie de sistema monetario interno paralelo. La oposición ha amenazado con mandar a los tribunales a Varoufakis. El problema es que Tsipras parece que estaba de acuerdo al principio, para luego echarse atrás. Esto creará más inestabilidad política en Grecia, en un momento económico muy complicado.

En cuanto a datos macro que puedan mover mercado, ojo a las 10h30 al dato de PIB de Uk.

Claras subidas en las bolsas europeas en la sesión de hoy.

El motivo real es este:

.jpg)

Es decir la llegada del S&P 500 de nuevo a su media de 200. En cuanto la tocó ayer se inició el rebote, que perdura en el nocturno hasta este momento ya saben lo difícil que es pasar este psicológico nivel.

Lo podemos ver en este mismo gráfico, pero más comprimido

.jpg)

Muy difícil pasarlo en varios años y la única vez que se pasó tuvimos un buen susto. Nivel clave de soporte para todos.

Y en segundo lugar, pues porque tras cinco días de bajadas en Europa alguna vez tocaba rebotar.

Vistas las razones reales, vamos ahora con las excusas:

La primera que la bolsa china está más “tranquila”, aunque el concepto de tranquilidad es muy relativo. En una bolsa donde al revés de lo que pasa en casi todos lados 4/5 partes son particulares, pueden volver las hostilidades en cualquier momento, por mucho que se empeñe el gobierno chino en ponerle puertas al campo…

Por otro lado hay actividad de fusiones y adquisiciones.

RSA Insurance vuela al alza tras saberse que Zurich Insurance estaba pensando en comprarla.

Melrose sube casi 15% tras saberse que vende su filial Elster a Honeywell International por casi 3.300 millones de libras en cash.

También están sirviendo como excusa varios resultados buenos.

Lo de China está bien, y tiene su importancia, pero aquí quien influye de verdad en Europa, es Wall Street, y sigue con los mismos problemas, una subida de tipos que se acerca, resultados que no justifican las valoraciones, y gráficos que no convencen. Ayer el NYSE con el mayor número de valores en mínimos de 52 semanas desde octubre de 2014, no es para quedarse muy tranquilos.

Además ayer decía Bespoke un interesante comentario que me parece importante. Es muy engañosa la corta distancia a la que está el S&P 500 de sus máximos históricos. Apenas a un 3% de lejos. Pocos valores enmascaran este asunto.

Si nos vamos al S&P 1500, se está a más de 17% de lejos de máximos. El grupo de pequeñas compañías del S&P 1500 está a más del 20% de sus máximos históricos. El de grandes a 15% y el de medianas al 18%. Como ven cuidado, que en Wall Street no atan los perros con longaniza y unos pocos valores están dando una fotografía errónea.

Volvamos a China, que hoy ha abierto bajando el 4%, pero al final ha conseguido remontar desde mínimos, pero donde no está nada claro que pueda pasar. Se ha comprado acciones en plan casino, y ahora queman en las manos.

El enredo de China es para seguirlo de cerca. Y ya no solo por los problemas que está teniendo la bolsa, a pesar de que el gobierno está interviniendo comprando directamente, sino por el susto de la bolsa podría ser mucho mayor si supieran el verdadero estado de su economía. Dada las características políticas del país, un país con dictadura comunista, sin transparencia, ni forma de comprobar las cosas, la mayoría de operadores creen que el gobierno se está inventando el crecimiento del 7% para que la bolsa no se asuste más.

En esta tabla tienen los resultados:

.jpg)

No llega ni al 25% los que creen al gobierno chino. El 40% creen que seguramente el crecimiento de verdad estará uno o dos puntos de lo que dicen. Un 25% cree que dos o tres puntos menos.

Y a esto habría que añadir las otras burbujas del país, como la inmobiliaria, o la de deuda que esta es terrible:

Vean en este gráfico por ejemplo la deuda corporativa, la mayor del mundo:

.jpg)

Más datos en este artículo: http://www.zerohedge.com/news/2012-11-05/chinese-credit-bubble-full-frontal

Ayer desde luego que dio la sensación que si a EEUU, le da por bajar nosotros no solo les vamos a seguir sino que lo haremos el doble… Pero en fin, los fríos números muestran, que una de las cosas que temen en EEUU que es la subida de tipos, supone que Europa lo hace mucho mejor que EEUU, tanto a 3 meses, como a 6, como sobre todo a 12 meses. Vean este gráfico de Goldman.

.jpg)

Pero de momento Europa está demasiado nerviosa, para pensar en estas cosas. Ojo a la estructura de backwardation del futuro del vstoxx que mide la volatilidad del Eurostoxx. Hasta el quinto vencimiento, al menos hasta el cierre de ayer, se estaba en backwardation, es decir, cada vencimiento tenía una cotización menor que el anterior, justo al revés de lo que suele ser normal. Esto quiere decir que las manos fuertes esperan turbulencias.

El VIX sin embargo sigue en contango en todos sus vencimientos. Parece que tenemos nosotros más miedo que ellos…

Esto de la estructura de los futuros de volatilidad tiene su miga. Como los ETFs sobre el VIX están cada día rolando cerca de 1/20 de su posición al vencimiento siguiente, al estar casi siempre en contango, el etf pierde simplemente por el roll over…ya que tiene que vender el vencimiento actual más bajo del siguiente que lo compra más alto. Una simple estrategia de ponerse corto de un ETF de este tipo, cuando tras estar en backwardation se entra otra vez en contango (se está así el 80% del tiempo; daría estos resultados:

Hold a short position in VXX until futures re-enter backwardation.

Repeat the same cycle once backwardation reverts to contango.

Strategy performance

Start date (enters contango) | End date (enters backwardation) | Percentage change in VXX | Total value of a $10,000 investment |

5/21/2012 | 12/28/2012 | -51.56% | $15,156.00 |

12/31/2013 | 2/25/2013 | -16.43% | $17,646.13 |

2/26/2013 | 6/20/2013 | -12.50% | $19,851.90 |

6/21/2013 | 10/07/2013 | -24.72% | $24,759.29 |

10/10/2013 | 10/15/2013 | 2.90% | $24,041.27 |

10/16/2013 | 12/16/2013 | -12.02% | $26,931.03 |

12/18/2013 | 1/30/2014 | 6.45% | $25,193.98 |

2/7/2014 | 3/14/2014 | 5.52% | $23,803.27 |

3/17/2014 | 4/11/2014 | -0.44% | $23,698.53 |

4/14/2014 | 7/25/2014 (date chart was made) | -35.49% | $32,109.14 |

Chart created by Nathan Buehler with data from The Intelligent Investor Blog

Fuente: Contango And Backwardation Strategy For VIX ETFs

Esta estrategia tiene mucha volatilidad, y puede dar buenas cornadas, pero es importante, que conozcamos estas cosas de la estructura de los futuros del VIX, que son los subyacentes de los ETFs.

El saldo de las instituciones al cierre de ayer sigue siendo vendedor y ha aumentado, por lo que debemos tener mucho cuidado con la reacción que se tenga mañana a la FED.

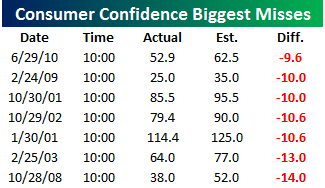

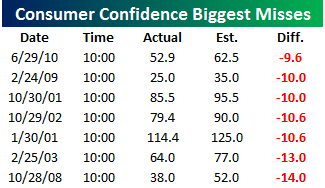

El movimiento por el dato de confianza del consumidor:

Nunca se sabe con estas cosas. A veces sale un dato malo y subimos porque así suben menos los tipos, pero hoy se ha intepretado el dato de forma normal, es decir, es una ciffra muy negativa para la economía, y para los resultados empresariales, porque esa presunta mejora en el empleo no se ve por ningún lado reflejada en una mejor demanda. Ya antes había salido un flojo dato de ventas de grandes cadenas minoristas Redbook. Y ahora sale este dato de Confianza del consumidor muy lejos de las previsiones.

Y hay que recordar que estos datos de confianza suelen tener mucha correlación con el PIB.

Sea una excusa o no lo sea, el caso es que tras el dato el futuro del mini S&P 500 se va justo encima de la media de 200. Momento clave de nuevo, si pierde eso nos vamos a caer todos y mucho, si aguanta, poco a poco rebotará y volveremosd a recuperar las ganancias del día.

A pesar del rebote de esta mañana, desde luego que las bolsas están mírame y no me toques....

El pinchazo de la burbuja inmobiliaria de EEUU:

Y hay que recordar que estos datos de confianza suelen tener mucha correlación con el PIB.

Sea una excusa o no lo sea, el caso es que tras el dato el futuro del mini S&P 500 se va justo encima de la media de 200. Momento clave de nuevo, si pierde eso nos vamos a caer todos y mucho, si aguanta, poco a poco rebotará y volveremosd a recuperar las ganancias del día.

A pesar del rebote de esta mañana, desde luego que las bolsas están mírame y no me toques....

El pinchazo de la burbuja inmobiliaria de EEUU:

Vean este gráfico, menor número de propietarios desde 1967...Fuente: https://twitter.com/Schuldensuehner

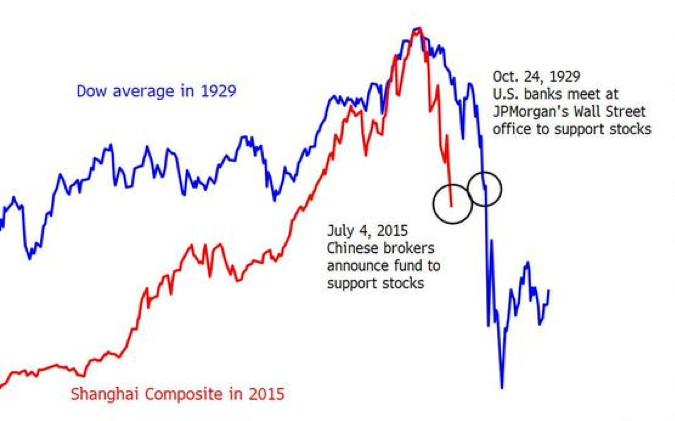

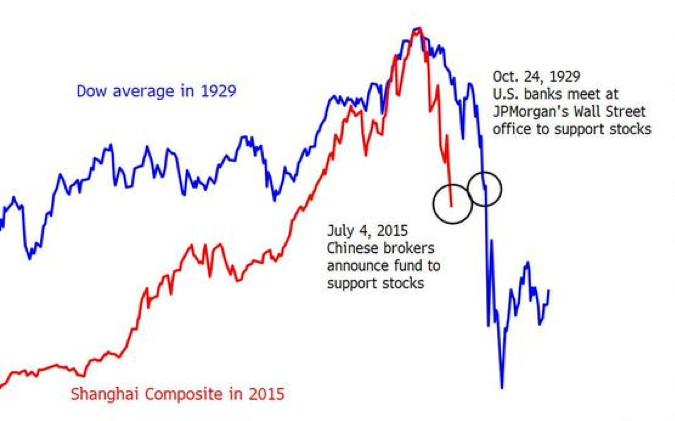

Comparando el crash de 1929 con la China actual:

Está circulando por todos lados. Muestra una comparativa entre el crash de 1929 y el de la bolsa de China. Fuente: https://twitter.com/mdecambre

Los resultados empresariales destacados a publicar hoy en Wall Street:

- UPS presenta resultados de +1,35$, mejores que los 1,27$ esperados y mejores que los +0,49$ del año pasado.

Las ventas suben a 14.100 millones, peores de lo esperado.

Reafirma su perspectiva de beneficios por acción para 2015 en el rango de 5,05$-5,30$.

- Merck ha presentado resultados de +0,24$, mucho peores que los del año pasado que fueron +0,68$. Ajustados son +0,86$.

Las ventas bajan a 9.790 millones de dólares desde los 10.930 y peores de lo esperado.

Sube las perspectivas de beneficios para este año. Esto hace que esté subiendo cerca del +3% en preapertura.

- Du Pont presenta resultados de +1,03$, peores de lo esperado que eran +1,18$, también peores que los del año pasado que fueron 1,17$. Ajustados son 1,18$.

Las ventas bajan -12% hasta los 8.880 millones, mejores de lo esperado.

Dice que tiene el plan de comprar 2.000 millones de acciones propias hasta finales de año.

- Ford presenta resultados de +0,47$, mejores que los +0,37$ esperados, y mejores que los +0,4$ del año pasado.

Ventas de 37.300 millones, mejores de lo esperado.

- Pfizer presenta resultados de +0,42$, peores de lo esperado que eran +0,52$.

Ventas de 11.900 millones, mejores de lo esperado pero peores que las del año pasado.

Sube su perspectiva de beneficios por acción ajustados y también el rango bajo de las ventas.

Los datos de Europa de hoy:

Reafirma su perspectiva de beneficios por acción para 2015 en el rango de 5,05$-5,30$.

- Merck ha presentado resultados de +0,24$, mucho peores que los del año pasado que fueron +0,68$. Ajustados son +0,86$.

Las ventas bajan a 9.790 millones de dólares desde los 10.930 y peores de lo esperado.

Sube las perspectivas de beneficios para este año. Esto hace que esté subiendo cerca del +3% en preapertura.

- Du Pont presenta resultados de +1,03$, peores de lo esperado que eran +1,18$, también peores que los del año pasado que fueron 1,17$. Ajustados son 1,18$.

Las ventas bajan -12% hasta los 8.880 millones, mejores de lo esperado.

Dice que tiene el plan de comprar 2.000 millones de acciones propias hasta finales de año.

- Ford presenta resultados de +0,47$, mejores que los +0,37$ esperados, y mejores que los +0,4$ del año pasado.

Ventas de 37.300 millones, mejores de lo esperado.

- Pfizer presenta resultados de +0,42$, peores de lo esperado que eran +0,52$.

Ventas de 11.900 millones, mejores de lo esperado pero peores que las del año pasado.

Sube su perspectiva de beneficios por acción ajustados y también el rango bajo de las ventas.

Los datos de Europa de hoy:

Inglaterra:

PIB de UK del Q2 sube +0,7%, lo esperado, desde el +0,4% anterior.

En la interanual tenemos +2,6%, lo esperado, pero bajando desde el +2,9% anterior.

Italia:

En la interanual tenemos +2,6%, lo esperado, pero bajando desde el +2,9% anterior.

Italia:

Confianza del consumidor baja a 106,5 desde 109,3 y peor de lo esperado que era una bajada a 109.

Confianza empresarial baja a 103,6 desde 103,9, lo esperado.

Los datos de EEUU de hoy:

Confianza empresarial baja a 103,6 desde 103,9, lo esperado.

Los datos de EEUU de hoy:

Inesperado dato, que baja de 101,4 a 90,9 y cuando se esperaba 100. Como vemos muy mal dato, y que ha pillado a todos por sorpresa. Este es el peor dato desde hace 7 meses.

Situación actual baja de 111,6 a 107,4

Expectativas baja de 94,6 a 79,9 peor dato desde febrero de 2014, repentinamente los consumidores lo ven negro.

Personas que creen que es difícil de encontrar empleo suben de 26,1 a 26,7%

Jarro de agua fría a la economía de EEUU, pues los consumidores no parecen responder a esas peticiones de paro semanal tan bajas que habían despertado todos los miedos sobre los tipos de interés.

Muy mal dato para dólar, muy bueno para bonos, y para bolsas debería ser bueno porque baja posibilidades de subidas de tipos, aunque evidentemente es malo para la economía y especialmente para los resultados de las empresas.

Vean este gráfico de Bespoke, con las pocas veces en que los analistas se han equivocado por tanto.

Fuente: https://twitter.com/bespokeinvest

Situación actual baja de 111,6 a 107,4

Expectativas baja de 94,6 a 79,9 peor dato desde febrero de 2014, repentinamente los consumidores lo ven negro.

Personas que creen que es difícil de encontrar empleo suben de 26,1 a 26,7%

Jarro de agua fría a la economía de EEUU, pues los consumidores no parecen responder a esas peticiones de paro semanal tan bajas que habían despertado todos los miedos sobre los tipos de interés.

Muy mal dato para dólar, muy bueno para bonos, y para bolsas debería ser bueno porque baja posibilidades de subidas de tipos, aunque evidentemente es malo para la economía y especialmente para los resultados de las empresas.

Vean este gráfico de Bespoke, con las pocas veces en que los analistas se han equivocado por tanto.

Fuente: https://twitter.com/bespokeinvest

- FED de Richmond Sube de +19 a +32

- PMI de servicios de julio sube a 55,2 desde el 54,8 anterior y mejor que el 55 esperado.

Apoyo a la economía, positivo, pero apoyo también para subir tipos, así que es ligeramente positivo para el mercado, ligeramente negativo para los bonos y ligeramente positivo para el Dólar.

Apoyo a la economía, positivo, pero apoyo también para subir tipos, así que es ligeramente positivo para el mercado, ligeramente negativo para los bonos y ligeramente positivo para el Dólar.

- Case Shiller. En las 20 mayores áreas metropolitanas suben 4,9% en interanual cuando se esperaba +5,6% y desde el +4,9% del mes anterior.

En dato ajustado estacionalmente baja 0,2% cuando se esperaba +0,3% en el mes, sin ajustar +1,1% cuando se esperaba +1,3%.

Cifra peor de lo esperado, ligeramente mala para el dólar, y ligeramente buena para bolsas y bonos, pues baja ligeramente la presión sobre los tipos de interés.

En dato ajustado estacionalmente baja 0,2% cuando se esperaba +0,3% en el mes, sin ajustar +1,1% cuando se esperaba +1,3%.

Cifra peor de lo esperado, ligeramente mala para el dólar, y ligeramente buena para bolsas y bonos, pues baja ligeramente la presión sobre los tipos de interés.

Resumiendo la sesión, tras cinco días de bajadas, llegó el rebote, gracias al soporte que le forma al S&P 500 su media de 200, y que ha servido de lanzadera de la subida. Ese nivel es clave. Además bastante actividad corporativa en Europa, y muchos resultados a descontar. Inquietante mal dato de confianza del consumidor en EEUU.