En este enlace aparecen muchas anécdotas sobre cine curiosas:

51 anécdotas sobre cine que seguramente no conocías

Destaco algunas que me han llamado especialmente la atención:

Los sonidos que hacen los brachiosaurus en Parque Jurásico (Jurassic Park) eran una combinación de sonidos de ballenas y burros.

Para El Señor de los Anillos: el retorno del Rey (LOTR: Return of the King), Elijah Wood se llenó la boca de pastillas de Alka Seltzer para poder echar espuma cuando Shelob le apuñalaba.

El montón de excrementos al que salta Jamal en Slumdog Millionaire estaba hecho de una combinación de mantequilla de cacahuete y chocolate. Delicioso.

La escena de la ronda de reconocimiento de Sospechosos habituales (The Usual Suspects) iba a ser seria, pero Benicio del Toro no paraba de tirarse pedos y se partían de risa.

Y la mejor la última:

Katherine Hepburn bebió solo agua durante todo el rodaje de La reina de África (The African Queen) como protesta por el alcoholismo de John Huston y Humphrey Bogart. Casi todo el equipo, sin embargo, enfermó por el mal estado del agua, salvo Bogart y Huston, que se libraron porque solo bebían Whiskey.

En fin, ya ven aquí se salvó no precisamente el más sano, ni el que más se cuidaba… en bolsa hace tiempo que quien sube, es el que menos se cuida y por eso su banco central toma medidas… los sanos van peor… porque sus bancos centrales no toman medidas… y así se cierra una semana más en la que Wall Street sigue congelado y Europa con mucha mejor pinta. Especialmente ha mejorado técnicamente el Ibex porque ha conseguido de momento consolidar la ruptura de los 11.200.

La jornada ha sido de total transición y poco movimiento, con muchos operadores con pocas ganas de hacer cosas, por las vacaciones de Semana Santa de la semana que viene, y otros por si acaso Grecia da algún susto este fin de semana, ya que han entregado la lista de presuntas reformas que presuntamente Syriza va a poner en vigor, para que le den más dinero que muy presuntamente va a devolver algún día, antes de que las ranas críen pelo, o después no estoy seguro.

Wall Street sigue pareciendo sin fuerza y Europa mejor, mientras vigila si el euro se da o no la vuelta otra vez a la baja y pone fin o no al rebote de los últimos días que no ha gustado a unas bolsas europeas acostumbradas a verle bajar.

Hoy el lastre de la sesión ha sido el sector de materiales básicos del stoxx 600 con una caída de 1,88% tras saberse que el 75% de empresas chinas que trabajan con mineral de hierro están ahora mismo perdiendo dinero.

Vamos con la crónica al completo de la sesión.

Se esperaba una apertura alcista de forma moderada en Europa. Estos son los factores a considerar.

Tras dos días de bajadas bastante intensas llega la hora del rebote, y todo ello gracias a que Wall Street cerró lejos de mínimos del día, tras un rebote de algunas tecnológicas. El futuro del mini S&P 500 estuvo perdiendo el soporte de la media de 100 días, pero al final cerró por encima.

No obstante este rebote final no cambia la situación de Wall Street, que es de estar congelado por completo desde hace mucho, no olviden que lleva el S&P 500 sin cerrar dos días seguidos al alza desde hace más de un mes, algo que no pasaba desde 1994, este es un dato más significativo de lo que parece. No obstante recuerden que las recompras de acciones propias sigue siendo la red de seguridad.

En Europa seguimos dentro de la estructura correctiva pero sin perder en ningún momento la estructura alcista de fondo. Buen rebote del futuro del Ibex en la zona de 11.200, antigua resistencia mayor y que ahora parece estar actuando como soporte.

Atención durante todo el día al comportamiento del euro contra el dólar, ya que parece que está girándose a la baja tras el rebote de los últimos días. Si se confirma sería una buena señal para las bolsas europeas.

El petróleo vuelve a limar las ganancias de ayer, tras el ataque militar de Arabia a Yemen, un factor geopolítico que por otro lado genera tensión en las bolsas.

El sectorial de materiales básicos podría andar flojo tras haber recibido la noticia de que el 75% de las compañías chinas que se dedican al mineral de hierro están en pérdidas.

Más información en nuestro vídeo de apertura

El petróleo vuelve a limar las ganancias de ayer, tras el ataque militar de Arabia a Yemen, un factor geopolítico que por otro lado genera tensión en las bolsas.

El sectorial de materiales básicos podría andar flojo tras haber recibido la noticia de que el 75% de las compañías chinas que se dedican al mineral de hierro están en pérdidas.

Más información en nuestro vídeo de apertura

Subidas moderadas en las bolsas europeas en el día de hoy.

Con todos los ojos puestos en este gráfico:

.jpg)

Porque a las bolsas europeas les gusta que baje el euro, y como ven el gráfico diario heiken ashi, está cambiando de color, muestra de que el rebote alcista del euro podría haber terminado aunque aún no está claro del todo.

Por el lado negativo sirve de freno lo débil que está Wall Street que tiene muy poca pinta a estas alturas de poder batir las resistencias. Más bien de no poder con ellas.

No hay que olvidar que la semana que viene es Semana Santa, muchos operadores van a empezar a irse de vacaciones, y mucha gente no va a tener ganas de problemas.

Apuestas de todos los colores sobre el dólar. Ayer varios bancos volvieron a dar previsiones de paridad, para tan pronto como el tercer trimestre de este año. Muchos otros vaticinan valores bastante inferiores, aunque hay que considerar que cuando llegue a la paridad, seguramente va a estar mucho actuando como soporte por su importancia psicológica.

El dólar lleva subido más del 20% en los últimos tiempos frente al euro. ¿Es esto demasiado?

Pues según un estudio publicado ayer por Reuters muy interesante, los períodos de fortaleza sostenida del dólar no son frecuentes, pero cuando se dan, son muy poderosos.

De hecho hubo dos antes, contando desde 1973, en que el sistema de cambios se convirtió más o menos en el actual.

El de 1973 a 1985, donde el dólar se revalorizó el 50% contra cesta de monedas. Y no había manera de pararla, hasta que en 1985 el G7 llegó al Plaza Accord. Empezó a subir por el alza de los tipos de interés tras el shock petrolero de la época. Duró 1674 días y la cifra de subida del dólar index fue exactamente del 52,66%.

Posteriormente se dio otro entre 1995 a 2002, en plena burbuja.com. Subió durante 1719 días, un total del 34,22% hasta que en febrero de 2002, terminó.

Un número de días muy similar en ambos casos… Ahora llevamos 936 días, con una subida de 15,75% del dólar index desde julio de 2011.

Como vemos, por los precedentes históricos, no es fácil darle la vuelta al dólar cuando se dispara… ¿faltarán aún casi dos años de subida del dólar como en casos precedentes?

Veamos ahora un gráfico inquietante. Muestra las deudas asumidas para comprar bolsa en EEUU

.jpg)

Como vemos está en máximos históricos y esto por ley de sentimiento contrario no es precisamente favorable, como puede verse en los picos del 2.000 y del 2.007 teniendo en cuenta lo que pasó después…

Pasemos a otro tema. Quisiera recomendar un nuevo artículo muy bueno de la web slowinver, es que todos los que escriben son muy buenos, da gusto leerlos.

Es este:

Un método Zen para jubilarte con mucho dinero

Entre los muchos consejos que aparecen en el artículo, me ha llamado la atención esta cita:

3- Nadie da nada gratis

Cuando los gestores de inversión, los bancos o los fondos nos aconsejan que compremos tal o cual acción, ¿que persiguen?

No que ganes tu, por supuesto. Sobre todo quieren ganar ellos. Con comisiones de mantenimiento, de compra, de venta, y sobre beneficios.

La teoría de que se puede batir al mercado con una gestión activa se ha visto que casi siempre es falsa en el largo plazo.

Muchos gestores dicen que su gestión bate al mercado, pero casi ninguno lo consigue.

Por eso, lo inteligente no es batir al mercado, sino asegurarse de que al menos lo igualamos: compra índices, no te muevas a menudo, y que las comisiones las paguen otros.

Es lo que hacen los ricos: Más del 50% de los millonarios de EEUU afirma mantener sus inversiones en bolsa con una rotación de activos practicamente nula.

Esta filosofía, tan lógica, se desarrolla eligiendo en la siguiente cartera:

Resultados de largo plazo de una cartera Zen

Podemos hacer un backtest desde el año 1972 hasta la actualidad con la siguiente cartera de activos descorrelacionados:

1- Mezcla de grandes acciones (Large Cap Blend ): 10% del total

2- Acciones Value grandes: 10% del total

3- Acciones Value pequeñas: 10% del total

4- Mezcla de pequeñas acciones: 10% del total

5- REITs: 10% del total

( las REIT, Real Estate Investment Fund, son compañías que invierten en el mercado inmobiliario con visión de largo plazo, a menudo alquilando los inmuebles.)

6-Acciones del mercado internacional (no EEUU): 10% del total

7- Bonos del tesoro norteamericano: 40% del total

Merece la pena leer el artículo completo, con toda esta estrategia bien explicada y un montón de estudios y resultados obtenidos.

Veamos ahora un artículo sobre psicología del trading.

Veamos otro interesante artículo del Dr. Steenbarger:

Seleccionar un entrenador de trading: tres aspectos a considerar

Suponga que ha estado teniendo dificultades en el mercado. Ha estado pensando en consultar a un entrenador de trading, pero no está seguro de qué buscar. He aquí tres aspectos a considerar que debería tener presentes:

1. Identifique el problema antes de buscar una solución. Muchas personas piensan que necesitan ayuda para dominar sus emociones, cuando en realidad es una mala operativa lo que les está frustrando. Hace tiempo, un trader me contó que necesitaba terapia; aunque generalmente era una persona tranquila, sus ataques emocionales estaban interfiriendo con su toma de decisiones.

Cuando investigamos un poco más para ver qué era lo que estaba desencadenando esos ataques, descubrimos que estaba cometiendo importantes errores al introducir sus stop-loss y sus puntos de salida. Al corregir este proceso de trading, eliminamos buena parte del problema. No asuma siempre que trabajar en sus emociones le ayudará con su operativa; a veces ¡es al contrario!

2. Tómese tiempo para encontrar alguien con quien conecte. Sabemos gracias a los abundantes estudios psicológicos sobre el tema que el factor que mejor predice el éxito en cualquier intento por cambiar es la calidad de la relación entre las personas que están trabajando en ese cambio. Un entrenador puede tener experiencia y estar bien cualificado, pero si no conectan, la experiencia probablemente tenga un valor limitado. Un aspecto de esa conexión es asegurarse de que el entrenador tenga un conocimiento decente de los mercados y las estrategias con las que opera. Personalmente, ya sea en los deportes, el ajedrez o los mercados, nunca trabajaría con un entrenador que no tuviese un cierto conocimiento de la actividad en sí.

3. ¿Qué tal sigue el entrenador sus propios consejos? Me resulta curioso que algunos entrenadores no muestran un buen rendimiento en sus propios campos. Si un entrenador no es productivo o no rinde al máximo, ¿cómo de bien va a poder guiar su rendimiento? Busque logros tangibles, no alardes de éxito: una persona productiva produce. Una forma sencilla de valorar esto: compruebe la página web del entrenador. A las personas que tienen ideas nuevas que compartir les encanta presentar su mejor imagen al mundo: es el marketing más eficaz posible.

Finalmente, asegúrese de que lo ha intentado todo por su cuenta antes de recurrir a un entrenador. Escribí mi libro El entrenador de trading específicamente para que los traders pudiesen aprender a ser sus propios entrenadores. Una vez que adquiera las habilidades necesarias para progresar en el trading, tendrá esas habilidades para toda la vida y le podrán ser útiles para una carrera larga y próspera.

Traducido del original: Selecting Trading Coaches: Three Considerations

No hay variaciones en este flanco porque el saldo de las instituciones al cierre de ayer sigue neutral y a las puertas del comprador, pero sin moverse desde hace días.

Parece que vamos a encarar la semana que viene en mejores condiciones que como empezamos ésta, ya que los mínimos de la sesión de ayer en todos los futuros sobre índices más importantes, tanto en Europa como de Estados Unidos, se están respetando, por lo que están colocadas y en uso todas esas muestras de interés comprador con repunte de volumen. Seguiremos bajo esa influencia positiva mientras no perdamos los mínimos de ayer.

El mercado de divisas en el muy corto plazo se ha más o menos estabilizado, revertiendo algo los movimientos que han predominado durante las últimas semanas, pero en cierta manera no suponen ningún alivio porque el miedo es palpable a que el dólar continúe su tendencia alcista y no pare en bastante tiempo, tal como hemos visto en el artículo de situación intradía.

A destacar que el parón en la recuperación del euro ha vuelto a asustar y las materias primas vuelven a tener otra vez problemas con el crudo a la cabeza desplomándose cerca de -3% el de referencia en EEUU, olvidándose del repunte generado por la tensión en Yemen, otro factor que tiene un potencial de daño enorme en todos los aspectos.

Los problemas en las materias primas se trasladan inmediatamente al mercado y en estos momentos en Europa los dos únicos súper sectores que están en negativo son el de petroleras perdiendo -0,38% y el de recursos básicos desplomándose -2,08%.

Los mejores del día son los de cuidados de la salud subiendo 1,8% seguido de viajes y ocio con 1,56% y las tecnológicas 0,95%.

Lufthansa respira al saber los verdaderos motivos por los que tuvo el accidente su filial de bajo coste y los inversores han calmado su furia bajista, aunque está en negativo.

Las tecnológicas también mejoran 0,96% al ver que el Nasdaq continúa las mejoras de ayer.

Sin embargo, aunque parece que respiramos, lo hacemos con dificultad, ya que EEUU apenas se está moviendo y estamos a muy poca distancia de los mínimos de ayer, por lo que los soportes están aguantando casi sin respirar para no provocar nada.

Dentro del SP 500, ya tenemos a la mayoría de los SPDR en positivo y los únicos que están en negativo son el de energía perdiendo -0,69% y el de tecnológicas -0,07%.

Al igual que en Europa, cuidados de la salud está subiendo 1,02% seguido de las utilities con 0,92% y el consumo discrecional 0,6%.

Con las muestras de interés comprador en el día de ayer, y los soportes más o menos aguantando, parece que los inversores dan por cerrada ya la semana posterior al vencimiento y de debilidad, esperando a nuevos eventos la semana que viene como el comienzo de las vacaciones.

Los resultados empresariales destacados hoy en Wall Street:

- Blackberry presenta resultados de +0,05$, mucho mejores de lo esperado que eran pérdidas de -0,05$ y mejores que las pérdidas del año pasado que fueron -0,8$. Ajustados son +0,04$.

Las ventas bajan a 660 millones de dólares desde los 976 del año pasado. Mucho peores de lo esperado que eran 792.

Está suspendida de negociación por presentación de noticias.

Los datos de Europa de hoy:

Las ventas bajan a 660 millones de dólares desde los 976 del año pasado. Mucho peores de lo esperado que eran 792.

Está suspendida de negociación por presentación de noticias.

Los datos de Europa de hoy:

Alemania:

Precios de importación de febrero suben +1,4%, el doble de lo esperado desde el -0,8% anterior.

En la interanual baja -3%, mejor de lo esperado que era -3,5% desde el -4,4% anterior.

Italia:

Pedidos industriales de Italia de enero bajan -3,6%, mucho peor que el +4,5% anterior. En la interanual bajan -5,5% desde el +5,8% anterior. En las ventas, caen -2,5% desde el +0,9% anterior. En la interanual -1,6% desde el +1,4%. Esto va a hacer daño.

Ventas minoristas de Italia de enero suben +0,1%, lo esperado, desde el -0,1% anterior. En la interanual suben +1,7%, mejor que el +0,1% anterior.

Los datos de EEUU de hoy:

Ventas minoristas de Italia de enero suben +0,1%, lo esperado, desde el -0,1% anterior. En la interanual suben +1,7%, mejor que el +0,1% anterior.

Los datos de EEUU de hoy:

El PIB revisado del cuarto trimestre queda en +2,2% cuando se esperaba +2,4% y desde el anterior de +2,2%

El gasto del consumidor sube 4,4% desde el previo de +4,2%.

Inversiones en negocios +4,7% desde el previo de +4,8%.

Exportaciones +4,5%, importaciones +10,4%.

Cambios en inventarios +80.000 millones desde los 88.400 anteriores, y esto rebaja 0,1% del total.

Dato que no debería mercados, es ya la tercera revisión del PIB...en todo caso...ligeramente bueno para bonos, al revés para dólar y muy difícil para las bolsas, pero puede que ligeramente positivo, por aquello de así suben menos los tipos.

- Confianza del consumidor de la Universidad de Michigan final de marzo.

El gasto del consumidor sube 4,4% desde el previo de +4,2%.

Inversiones en negocios +4,7% desde el previo de +4,8%.

Exportaciones +4,5%, importaciones +10,4%.

Cambios en inventarios +80.000 millones desde los 88.400 anteriores, y esto rebaja 0,1% del total.

Dato que no debería mercados, es ya la tercera revisión del PIB...en todo caso...ligeramente bueno para bonos, al revés para dólar y muy difícil para las bolsas, pero puede que ligeramente positivo, por aquello de así suben menos los tipos.

- Confianza del consumidor de la Universidad de Michigan final de marzo.

Sube del preliminar 91,2 a 93, desde el 95,4 del mes anterior y mejor de lo esperado que era 92.

Condiciones actuales baja de 106,9 a 105, y cuando se esperaba 103,5. El previo había sido de 103.

Expectativas baja de 88 a 85,3 cuando se esperaba 84, y desde el preliminar de 83,7.

Dato bueno, malo para bonos, bueno para dólar, malo para bolsas por aquello de a ver si suben los tipos.

- Dato de crecimiento actualizado del Instituto económico ECRI, véase gráfico adjunto actualizado

Condiciones actuales baja de 106,9 a 105, y cuando se esperaba 103,5. El previo había sido de 103.

Expectativas baja de 88 a 85,3 cuando se esperaba 84, y desde el preliminar de 83,7.

Dato bueno, malo para bonos, bueno para dólar, malo para bolsas por aquello de a ver si suben los tipos.

- Dato de crecimiento actualizado del Instituto económico ECRI, véase gráfico adjunto actualizado

Los flujos de fondos de inversión netos en Estados Unidos durante la semana que terminó el 18 de Marzo fueron los siguientes:

Flujo de Fondos de Inversión (Millones de dólares) - Semana 12 | |||

Semanal | Media 4 semanas | Acumulado desde inicio año | |

- Acciones USA | -1,759 | -902 | -2,364 |

- Acciones Extranjero | 3,706 | 3,225 | 21,110 |

Acciones (Total) | 1,947 | 2,323 | 18,746 |

Bonos | 448 | 2,415 | 31,474 |

Monetarios | -19,180 | -2,215 | -41,615 |

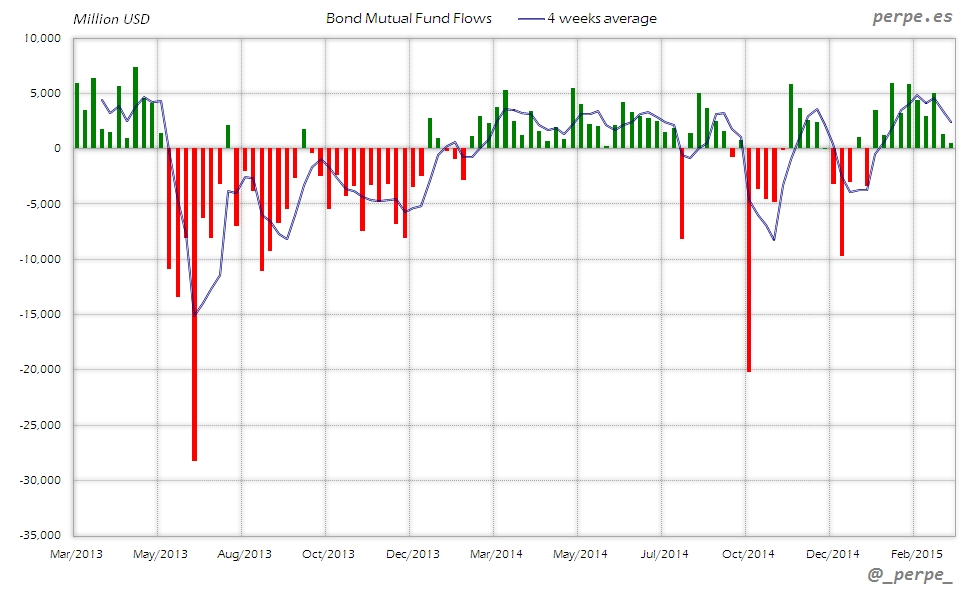

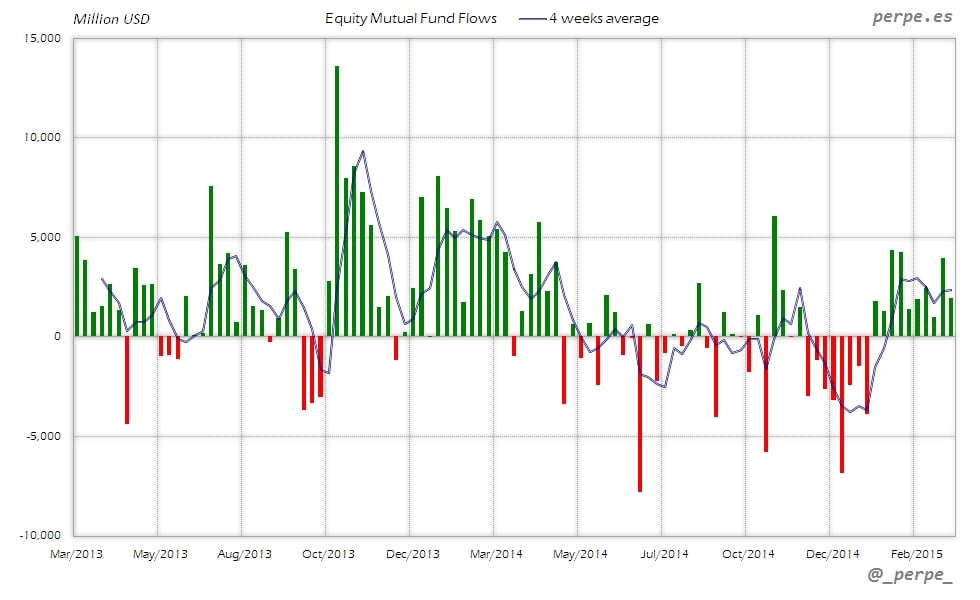

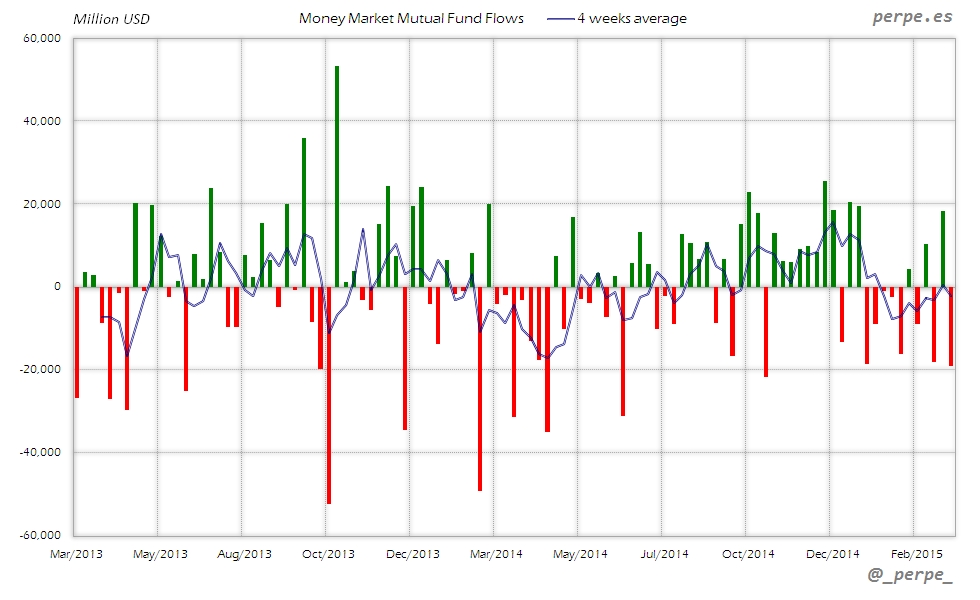

Adjunto los gráficos semanales con la evolución de las tres categorías principales en los dos últimos años y la media de 4 semanas.

Acciones

Décima semana consecutiva de suscripciones en fondos de renta variable por un importe de 24.000 millones de dólares. En cualquier caso, se producen reembolsos en fondos domésticos, aumentando las diferencias frente a los extranjeros este año. En el acumulado anual las entradas son cercanas a los 19.000 millones, muy por debajo de los 55.000 millones del año anterior en las mismas fechas.

Bonos

Ligeras entradas en fondos de renta fija acumulando 10 semanas por un total cercano a los 34.000 millones de dólares. En lo que va de año las suscripciones superan los 31.000 millones, más del doble que los 15.000 millones en el mismo periodo del año pasado.

Monetarios

Reembolsos durante la semana en fondos de dinero al nivel más alto desde mediados de Octubre. Por lo tanto, vuelven a aumentar las salidas acumuladas este año hasta casi 42.000 millones de dólares, similares a los 49.000 millones que los inversores habían reembolsado en 2014.

Perpe.

Twitter: @_perpe_

Gráfico de la semana: Saldo migratorio en España desde 1940

Y esto ha sido todo por esta semana queridos lectores, llega la hora del descanso.

Y la hora de disfrutar de la familia. Los fines de semana tengo unas largas sesiones de Skype en video con mi hija que sigue en EEUU que nos animan a todos mucho. La pobre sigue sintiéndose muy sola, y sigue con problemas con el inglés. Llevaba un nivel altísimo cuando se fue, pero cuando se ha encontrado el pastel allí, le está costando mucho. La casa donde se alojaba además no era buena. La dueña ni le hablaba, pasaba días sin hacerlo y le dio una habitación en un sótano sin ventanas. Aunque parece que acaba de encontrar otra en una familia algo más normal.

Y también de mi madre. La pobrecita, se deteriora poco a poco. Cada vez tiene menos contacto con la realidad. Últimamente sufro mucho cuando la veo, cuanto la echo de menos cómo era antes, pero ahora mi esfuerzo tiene que ser que esté lo mejor posible lo que le quede en este mundo, que tal y como la veo, mucho me temo que no será mucho,

Este fin de semana, voy a leerme un nuevo libro. Esto del Kindle es un chollo. He terminado “La búsqueda, el niño que se enfrentó a los nazis” de Blanca Miosi, que me ha gustado mucho, y ahora voy a empezar “la isla tranquila”, que me ha llamado la atención porque está ambientando en Tabarca una isla de Alicante mi tierra natal.

Este fin de semana tenemos de nuevo a Alonso en F1, aunque si el año pasado era decepcionante, y parecía imposible tener un coche peor que el Ferrari… pues sí, era posible… el troncomóvil McLaren serie averías, no solo es malísimo, es muy peligrosa por sus constantes averías. No me creo nada del accidente que tuvo Alonso, y estoy convencido de que ese cacharro, le falló o se rompió algún lado. Puede que me equivoque pero tiene toda la pinta. Hoy en los libres el coche pésimo como siempre, se ha clasificado Alonso en el puesto 13. Pasar de la Q1 en la clasificación ya será un milagro. En fin.

Ya saben que les espero el lunes bien temprano como siempre, como cada lunes desde 1.998, con más ilusión que entonces, para vivir juntos en nuestro pequeño mundo de los mercados. ¿Dónde vamos a estar mejor? Buen fin de semana a todos, y … a Claudia en particular.