Para cualquiera que lo vea desde fuera y no sepa cómo funcionan los mercados financieros y la incertidumbre que los envuelve en los últimos tiempos, que, al menos Wall Street, se mueve al compás que marcan los intermezzos que nos permite la Fed entre reunión y reunión.

Un tiempo que sirve, en estos momentos hasta que llegue la reunión del 21 y 22 de marzo, para escuchar las opiniones de los miembros del Comité del Mercado Abierto de la Reserva Federal y tratar de sacar de ahí posibles claves para el próximo encuentro, de las actas de su última reunión y, sobre todo, de los datos que semana tras semana, marcan la tónica, ahora junto con los resultados de ese triple miedo que se presenta cada vez más vívido en los mercados: actividad, que marca más inflación, que revierte en nuevas subidas de tipos y que vuelve a impactar la actividad hasta llegar a una posible recesión.

De ahí que podamos ver cambios de signo en los principales indicadores americanos a cada rato que, como en la última semana, leen y leen y vuelven a leer, una misma cifra de varias formas, lo que se traduce en esa montaña rusa denominada volatilidad que estamos viendo en Wall Street. Y de ahí, a la interpretación, que es a lo que verdaderamente vamos.

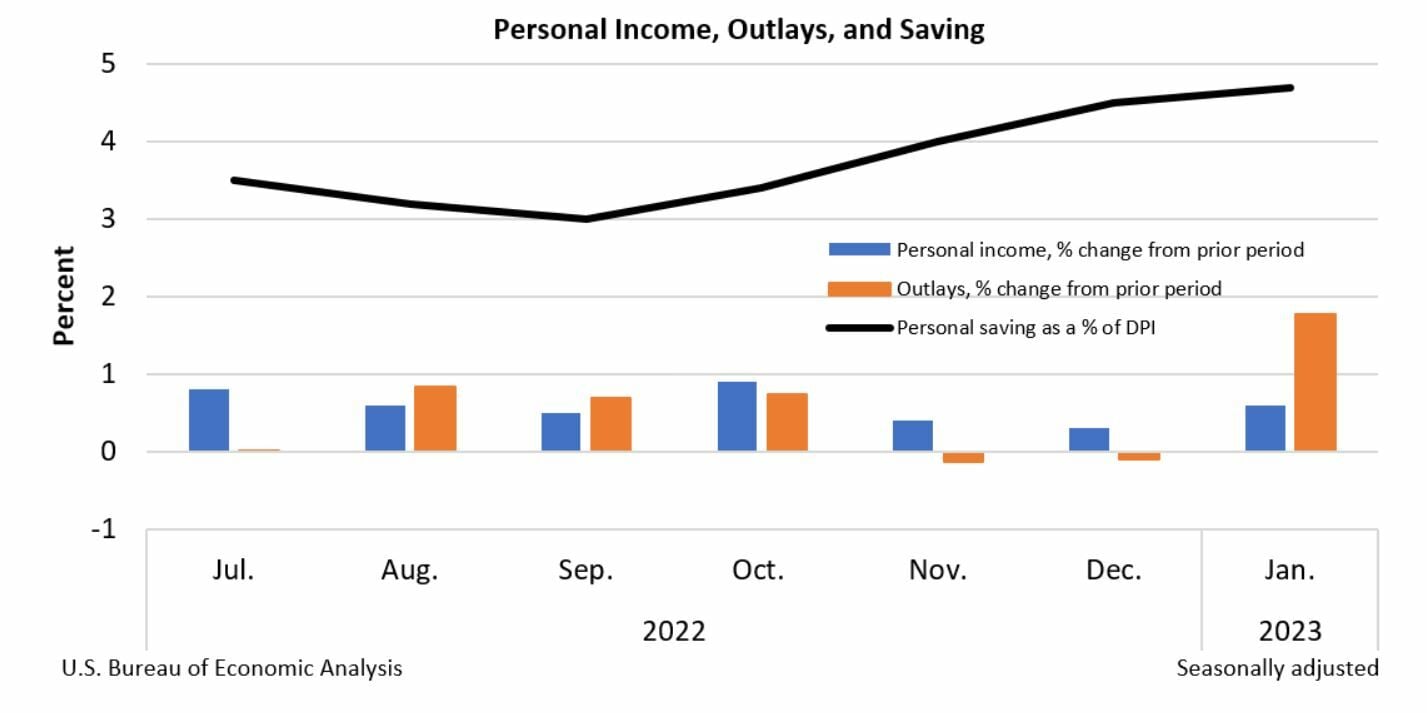

El pasado viernes volvían a temblar los indicadores al otro lado del Atlántico a cuenta del dato de inflación de los gastos e ingresos personales de enero, que, por cierto, sigue siendo, como él mismo confesó el dato estrella de inflación que sigue el presidente de la Fed, Jerome Powell. Y creció un 0,6% mensual, por encima de lo que esperaba el mercado. En dinero 131.100 millones de dólares. Un indicador, que crece lo mismo en subyacente, confirmando los peores presagios del mercado: nuevas subidas de tipos, de 25puntos básicos hasta junio, que ya descuenta Wall Street.

No todos y a la vez, pero la mayoría del mercado, como ha recogido Reuters en su última encuesta empiezan a ver, tras el inicio más que favorable e inesperado de 2023 como las cosas vuelven por donde solía. Lo último es que el S&P 500 cerrará 2023 en los 4200 puntos. Bien es cierto que está por encima de las previsiones de diciembre, pero se alumbraba una situación mucho mejor hace tan solo un mes.

Es la media tras recabar la opinión de 42 expertos del mercado y, ese objetivo no varía desde la última consulta realizada en el mes de noviembre. Y a esto se suma que el 70% de ellos considera una elevada probabilidad de que se produzca una fuerte corrección en los mercados americanos en los próximos meses. De momento el S&P ya pierde, desde sus máximos de 2023 en los 4.195 puntos de principios de febrero, a pesar del tono positivo de ayer, un 4,7%, con nimias ganancias anuales que apenas superan el 4%.

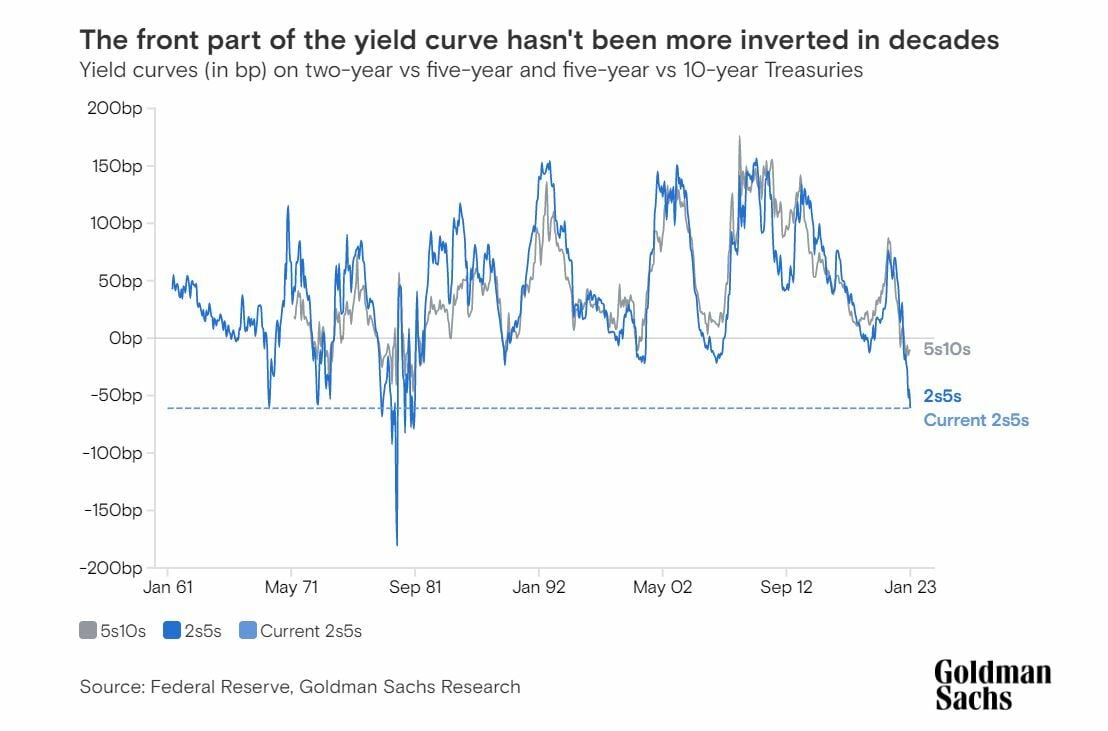

Con la mirada de la renta variable que no se aparta de una renta fija en la que las rentabilidades de los bonos del Tesoro. Aunque también nos dice Goldman Sachs que ese indicador de diferencia de los bonos a 2 y 10 años no tiene el poder predictivo que se le otorga desde hace mucho y que, en esta ocasión, las cosas podrían ser diferentes.

Consideran que “gran parte de la inversión observada en las curvas de rendimiento actuales de EE. UU. no proviene de las altas probabilidades de recesión o de la normalización de la inflación, sino de los bajos niveles de tasas reales a largo plazo”, escriben los economistas. “Los inversores parecen estar comprometidos con el estancamiento secular... la visión del mundo del último ciclo”, en un informe que firman los economistas de Goldman Sachs Research Praveen Korapaty y William Marshall.