Este inicio de 2023 va dejando cada vez más y más perdedores en Wall Street. La última noticia se centra en los fondos mutuos gestionados activamente que tras las ganancias del 2022, se han visto en perdida con la crisis bancaria y el retroceso de las grandes tecnológicas según Lu Wang en Yahoo Finance.

Solo uno de cada tres fondos mutuos administrados activamente estuvo por delante de los puntos de referencia de acciones durante el primer trimestre, el peor desempeño desde fines de 2020, según muestran los datos compilados por Bank of America. Eso contrasta con una tasa de aciertos del 47% en 2022 que fue la mejor en cinco años.

La mayoría de los fondos activos sufrieron cuando su inclinación hacia los bancos resultó contraproducente tras el colapso de múltiples prestamistas regionales y el grupo de acciones ganadoras se redujo en medio de un mercado cada vez más pesado. A la desgracia se sumó un posicionamiento cauteloso que resultó inoportuno para un sorpresivo avance de las acciones.

“El sentimiento era bajista de cara al año, lo que dejó a los fondos activos potencialmente atrapados con la guardia baja por el repunte del mercado”, escribieron en una nota los estrategas de Bank of America, incluida Savita Subramanian.

El efectivo se ha convertido en una de las herramientas de cobertura favoritas de Wall Street después del mercado bajista de 2022. En la última encuesta de administradores de dinero de Bank of America, los niveles de efectivo se mantuvieron por encima del 5% durante 15 meses consecutivos, el período más largo desde 2002.

Si bien el rendimiento en efectivo del 5% anual no es trivial, no alcanzó la ganancia del 7% en el primer trimestre del S&P 500.

Sin duda, incluso los seleccionadores de acciones más exitosos siguen el mercado de vez en cuando, y toda la cautela puede terminar siendo profética dado el siniestro telón de fondo que enfrentan los activos de riesgo, desde el endurecimiento monetario hasta las rebajas de ganancias y las valoraciones elevadas de las acciones.

Sin embargo, el pésimo comienzo de la gestión activa se aleja del año pasado, cuando los seleccionadores de acciones lograron brillar durante la venta masiva del mercado. Cualquier otro rendimiento inferior debilitaría su posición en una batalla cuesta arriba contra el auge de la inversión pasiva.

Al dolor se sumaron las apuestas de la industria con el pie equivocado. Al comienzo del trimestre, los fondos principales de gran capitalización favorecían las acciones financieras más que cualquier otro grupo importante, excepto los industriales, según datos de Goldman Sachs Gr. La tecnología, por otro lado, fue la menos popular.

El rendimiento real del sector resultó ser casi exactamente lo contrario. Las acciones financieras se ubicaron en la parte inferior de las 11 industrias S&P 500, perdiendo un 6%, ya que las quiebras bancarias generaron preocupación por la salud de la industria. Mientras tanto, el dinero buscó seguridad en empresas ricas en efectivo, lo que provocó un aumento del 21 % en tecnología.

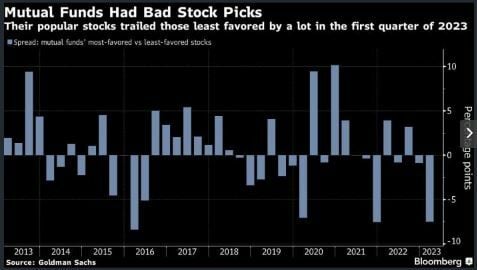

En total, una cesta de Goldman de las acciones más favorecidas de los fondos mutuos se quedó atrás de las menos favorecidas en 7.5 puntos porcentuales durante el primer trimestre.

“Los fondos mutuos tuvieron un desempeño materialmente inferior recientemente debido a su sobreponderación en finanzas y asignación infraponderada a tecnología de mega capitalización”, escribieron estrategas de Goldman, incluido David Kostin, en una nota a fines de marzo.

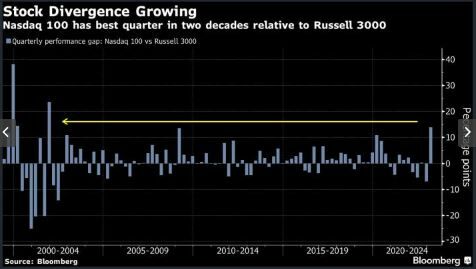

La lista de acciones que superan al mercado entre las que pueden elegir los administradores de dinero se está reduciendo. Este año, solo el 33 % de los miembros del Russell 3000 han tenido un desempeño superior, en comparación con el 47% en 2022. Y muchos de los grandes ganadores se concentran en una industria: la tecnología.

Para ver el desafío al que se enfrentan los selectores de acciones, considere estas estadísticas: mientras que el Russell 3000 subió un 6.7% en el primer trimestre, el Nasdaq 100 de tecnología pesada aumentó un 20%. Ese es el margen más amplio a favor de este último desde 2001.

“La amplitud estrecha fue un obstáculo para los fondos activos”, dijo Subramanian de BofA.