Los analistas de Wall Street esperan que Apple presente este jueves un record de ventas de iPhone y que supere los resultados previos, pese a la crisis en la cadena de suministros según Emily Bary en MarketWatch.

Apple no fue inmune a una crisis de suministro global en el trimestre de diciembre, pero los ejecutivosdijeron hace tres meses que esperaban que las ventas crecieran desde el récord del año pasado a pesar de esos problemas, a pesar de no emitir un pronóstico formal. . Los analistas tampoco están preocupados por los problemas de fabricación que llevaron a la firma a su primera pérdida de ingresos en 12 trimestres durante el período de septiembre.

Cuando la compañía informe las ganancias del primer trimestre fiscal el jueves por la tarde, los analistas esperan que la fortaleza operativa y el poder adquisitivo le ayuden a alcanzar nuevos récords de ventas para una temporada navideña y un año calendario. Los encuestados por FactSet piden 118,9 mil millones de dólares en ingresos del trimestre de diciembre, por encima de los 111,4 mil millones de dólares que registró el año anterior, lo que llevaría a un récord de 373,3 mil millones de dólares en ventas para todo el año calendario, frente a 294,1 mil millones de dólares en 2020.

Si bien se espera que Apple sobreviva a los problemas de la cadena de suministro, los inversores buscarán señales de que los ejecutivos esperan ver algún alivio en 2022, aunque pocos esperan un pronóstico formal.

“Esperamos un enfoque en cualquier comentario que respalde la creencia de que la cadena de suministro está mejorando, la confianza continua en la fuerte demanda de los usuarios finales en toda la cartera, así como el impulso de los servicios/suscripciones”, escribió el analista de Wells Fargo, Aaron Rakers.

Sin embargo, queda por ver cuántas buenas noticias sobre las ganancias podrían ayudar a las acciones de Apple. La analista de Morgan Stanley, Katy Huberty, cree que la empresa no se vio tan negativamente afectada por los problemas de fabricación como se esperaba, lo que podría permitirle obtener resultados optimistas y ofrecer orientación para un "trimestre de marzo relativamente en línea", pero cree que la perspectiva es en gran medida horneado en el precio de las acciones de Apple.

La frutilla del postre que no consiguió

Mientras Apple persigue su récord de ventas trimestrales, sigue sin alcanzar un hito de capitalización de mercado. Sus acciones tocaron brevemente el nivel requerido para una valoración de 3 billones de dólares en el comercio intradiario a principios de este mes, pero no lograron cerrar en el umbral necesario y se han dirigido en la dirección equivocada desde entonces.

Las acciones cerraron el lunes a 161,62 dólares; necesitan terminar por encima de 182,86 dólares para que Apple se convierta en la primera empresa de EE. UU. en cerrar con una valoración de 3 billones de dólares. Es probable que ese umbral aumente después del informe de ganancias, cuando Apple muestre un recuento de acciones actualizado que refleje la actividad de recompra reciente.

¿Qué es lo que esperan los analistas según FactSet?

Los analistas seguidos por FactSet esperan que Apple haya ganado 1,89 dólares por acción en su primer trimestre fiscal, más que los 1,68 dólares por acción que registró el año anterior. Según Estimize, que obtiene proyecciones de fondos de cobertura, académicos y otros, la estimación promedio fue de 1.96 por acción dólares.

Además modela 118,9 mil millones de dólares en ingresos para el trimestre de diciembre, frente a los 111,4 mil millones de dólares del año anterior. La proyección promedio en Estimize es de 120.4 mil millones de dólares.

Los analistas encuestados por FactSet buscan 67,6 mil millones de dólares en ingresos de iPhone, 8,2 mil millones de dólares en ingresos de iPad, 9,9 mil millones de dólares en ingresos de Mac, 18,7 mil millones de dólares en ingresos por servicios y 14,3 mil millones de dólares en ingresos para la categoría de dispositivos portátiles, hogar y accesorios.

De los 44 analistas seguidos por FactSet que cubren las acciones de Apple, 34 tienen calificaciones de compra equivalentes, 8 tienen calificaciones de retención y 2 tienen calificaciones de venta, con un precio objetivo promedio de 178.57 dólares.

Lo que dicen los analistas

La historia del iPhone de Apple va más allá de los problemas de la cadena de suministro de la empresa. Apenas unos meses después del lanzamiento del iPhone 13 de la compañía, los analistas sienten curiosidad por la demanda de los teléfonos, especialmente a precios más altos y en China.

El analista de Wedbush, Daniel Ives, dijo que los precios de venta promedio del iPhone siguen siendo "muy positivos", una de las razones por las que está optimista sobre el ciclo actual del producto.

Angelo Zino de CFRA Research está particularmente entusiasmado con la dinámica en China. Él espera que la compañía haya estado ganando participación en el extremo superior del mercado debido a las presiones relacionadas con las sanciones sobre su rival Huawei. También podría estar beneficiándose en China, ya que los jugadores más pequeños luchan por lidiar con sus propios problemas de suministro.

“Estimamos que solo en China hubo aproximadamente 15 millones de actualizaciones de iPhone 13 en el trimestre de diciembre”, agregó Ives.

Sin embargo, según Zino, el éxito en el negocio del iPhone podría venir acompañado de algunas compensaciones. Predice que la empresa dio prioridad al iPhone sobre el iPad en lo que respecta a la producción de chips, ya que el iPhone representa un negocio más lucrativo.

El director financiero de Apple, Luca Maestri, proyectó durante la última presentación de resultados que la compañía lograría un crecimiento de los ingresos año tras año en todas las categorías de productos, excepto iPads, en el trimestre de vacaciones.

Huberty de Morgan Stanley ve espacio para que Apple supere las estimaciones de consenso para el negocio de servicios, impulsado en parte por un desempeño más fuerte de lo esperado para la App Store. En general, cree que los servicios mostrarán una "fortaleza relativa" este año fiscal en una señal positiva para los márgenes de Apple.

Mientras tanto, aquellos que esperan una verdadera perspectiva trimestral de Apple tendrán que seguir esperando. La compañía no ha dado un pronóstico financiero tradicional desde el comienzo de la pandemia, y Huberty cree que la compañía una vez más se abstendrá de proporcionar un rango numérico para la guía de ingresos, y en su lugar optará por declaraciones sobre el rendimiento esperado en relación con los últimos trimestres.

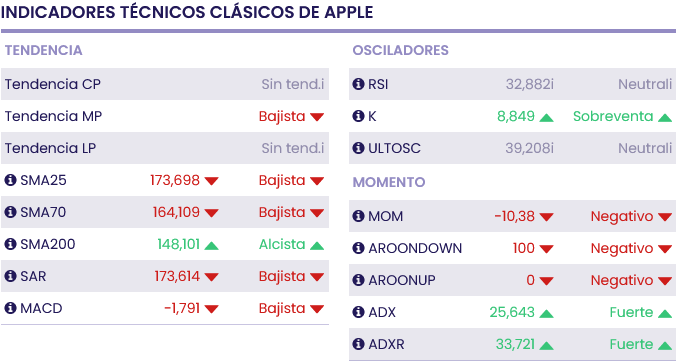

Apple cerró la sesión del viernes en los 159,42 dólares y los indicadores de Ei se muestran en su mayoría bajistas.