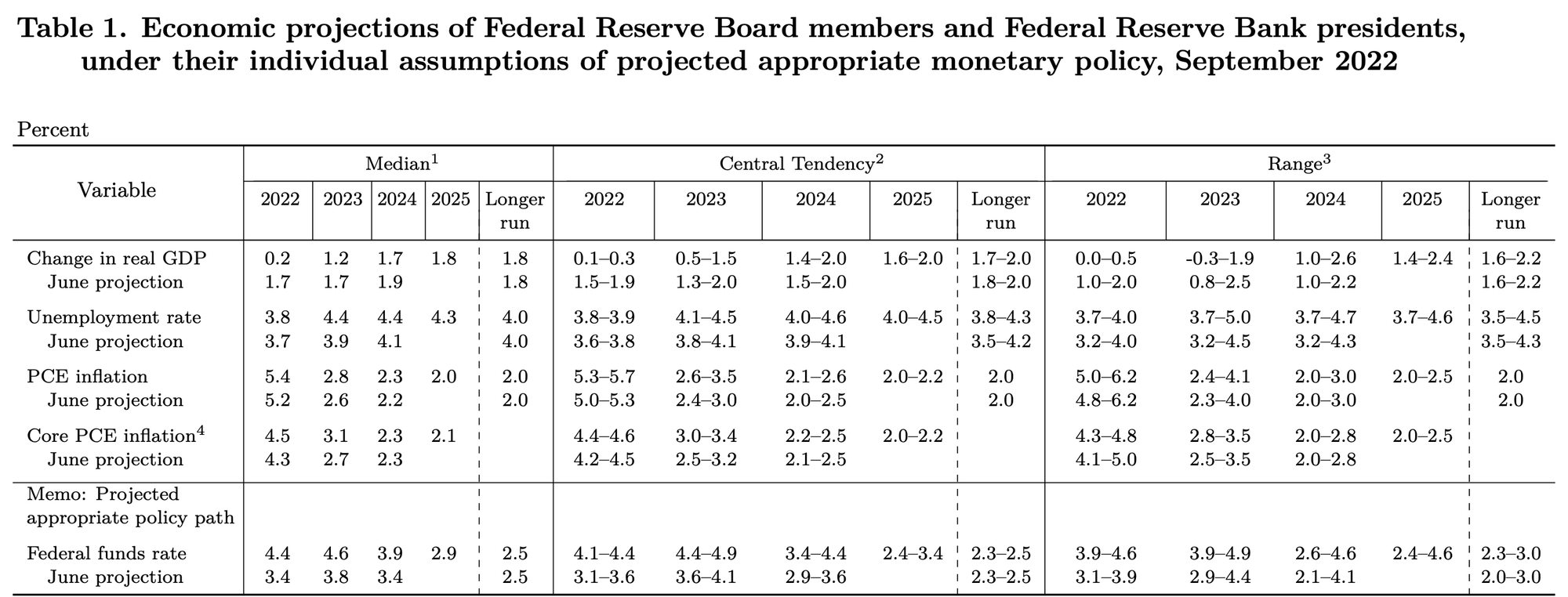

La Reserva Federal en su reunión de hoy decide finalmente subir el tipo de interés de referencia en 75 p.b. hasta el rango de 3,00%/3,25%, y revisa drásticamente a la baja las estimaciones del PIB: en 2022 del 1,7% anterior al 0,2%, mientras que para 2023 las baja del 2,2% anterior al 1,2%, también reduce las de 2024 del 2,0% al 1,7%.

Por su parte, apuntan a alzas de la inflación con el PCE de 2022 aumenta hasta el 5,4% desde 5,2%, igual magnitud para 2023, del 2,6% al 2,8%, y menor en 2024.

La visión más negativa del crecimiento e inflación hace que la renta variable redujera las ganancias alcanzadas hasta ahora, con el S&P 500 cediendo en torno a un 0,7%, mientras que el Nasdaq Composite cae el 0,4%. La rentabilidad de los bonos sube, dado que el "dot plot" sugiere una cuarta alza de tipos también de 88 p.b. en noviembre, apuntando a niveles de tipos de 4,25%/4,5% en 2022 (vs. 3,25%/3,5% en junio), y para 2023 entre el 4,5%/4,75%.

En su discurso posterior, Powell habló sombre la relantización del crecimiento, con un mercado de trabajo muy ajustado y una tasa de desempleo cercana a los mínimos de los últimos 50 años. La oferta de trabajo esta cercana a los máximos históricos, con un crecimiento salarial elevado. El mercado laboral sibue desequilibrado, con una demanda muy superior a la oferta de trabajadores disponibles. Los participantes del FOMC esperan que se equilibren mejor y con eso se aliviaría la presión sobre los salarios y los precios.

La inflación se mantiene muy por encima de su objetivo del 2% a largo plazo. Aunque los precios de la gasolina han bajado en los últimos meses, siguen estando muy por encima de los niveles de hace un año, lo que refleja en parte la guerra de Rusia contra Ucrania, que ha disparado los precios de la energía y los alimentos y ha creado una presión alcista adicional sobre la inflación. Los participantes siguen considerando que los riesgos para la inflación son al alza.

A pesar de la elevada inflación, las expectativas de inflación a largo plazo parecen estar bien ancladas, tal y como se refleja en una amplia gama de encuestas de hogares, empresas y analistas, así como en las mediciones de los mercados financieros, pero esto no es motivo para la complacencia.

Las medidas de política monetaria de la Reserva Federal se guían por su mandato de promover el máximo empleo y la estabilidad de los precios para los estadounidenses, aunque son muy conscientes de que la alta inflación impone dificultades significativas, ya que erosiona el poder adquisitivo, especialmente de los que menos pueden hacer frente a los costes más elevados de los productos básicos, como los alimentos, la vivienda y el transporte.

Además comentó que continuarán el proceso de reducir significativamente el tamaño de su balance, que desempeña un papel importante en la consolidación de la orientación de la política monetaria en los próximos meses, buscando pruebas convincentes de que la inflación está descendiendo, en consonancia con el retorno de la inflación al 2%, con lo que preveen que serán apropiados los aumentos continuos del rango objetivo del tipo de los fondos federales, aunque el ritmo de esos aumentos seguirá dependiendo de los datos que se reciban y de la evolución de las perspectivas de la economía.

Con el movimiento de hoy la Fed ha aumentado los tipos de interés en tres puntos porcentuales este año, pero matizó que en algún momento, a medida que la política monetaria se vaya endureciendo, será conveniente reducir el ritmo de las subidas mientras evaluamos cómo afectan a la economía y a la inflación los ajustes acumulados.