La curva de rendimiento invertida en el mercado de EE.UU. ha generado preocupación entre los inversores ante una inminente recesión. Pero no siempre ha sido un mal presagio según Nicholas Megaw en Financial Times.

Una "curva de rendimiento invertida", cuando los bonos del gobierno a corto plazo ofrecen rendimientos más altos que la deuda del gobierno a más largo plazo, generalmente se ha visto como un indicador de una contracción económica inminente. Y a fines del mes pasado, ese indicador se volvió rojo cuando el rendimiento de los bonos del Tesoro de EE. UU. a dos años subió brevemente por encima del rendimiento de las notas a 10 años por primera vez desde 2019.

Deutsche Bank se convirtió en uno de los primeros bancos importantes en decir que sus pronósticos económicos básicos ahora incluían una recesión que comenzaría a fines de 2023. Más de la mitad de los inversores institucionales encuestados por Royal Bank of Canada sobre la inversión dijeron que estaban "muy preocupados" o "algo preocupados" sobre la curva de rendimiento y el 42% dijo que esperaba una recesión antes de finales del próximo año.

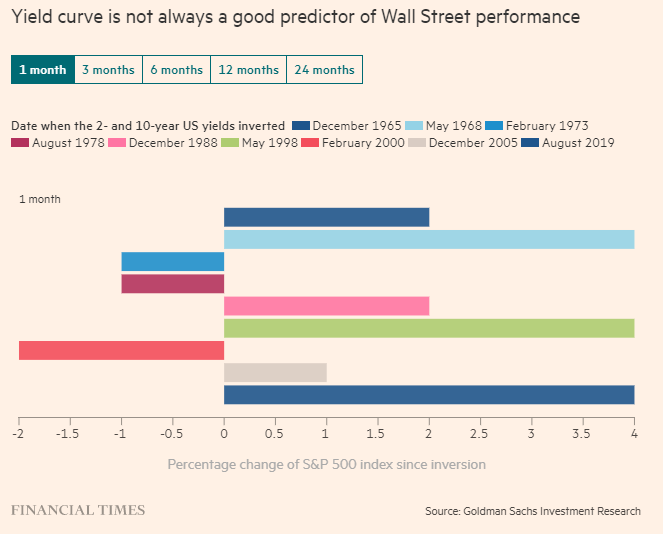

Aún así, eso puede no traducirse en una caída del mercado de valores. El índice S&P 500 ha arrojado una media del 9% en los 12 meses posteriores a las inversiones anteriores de la curva de rendimiento y del 16% en dos años, según Goldman Sachs.

Los datos destacan el hecho de que, aunque el mercado de bonos tiene un historial decente como señal de advertencia, las recesiones a menudo tardan en llegar.

“Si vamos a ver una recesión, no será por un tiempo”, dijo Jonathan Golub, estratega jefe de acciones de Estados Unidos en Credit Suisse. “Todavía tienes mucho camino desde el punto de vista de la inversión en acciones”.

Los mercados también tienden a recuperarse más rápidamente que la economía en general, mejor ejemplificado por el repunte que siguió a la ola inicial de la pandemia de coronavirus.

Desde entonces, la última inversión en los rendimientos a dos y 10 años se ha desvanecido e incluso cuando partes de la curva de rendimiento se han invertido en las últimas semanas, no todos los indicadores han señalado un problema inminente. La brecha entre la deuda del gobierno de EE. UU. a tres meses y a 10 años, por ejemplo, sigue siendo considerablemente mayor que a principios de año.

“Gran parte del trabajo académico sugiere que el diferencial entre los bonos del Tesoro a tres meses y a 10 años es un mejor indicador de recesión y que parece que la economía está al rojo vivo”, señaló Golub.

Aun así, los estrategas de Goldman apuntan a la experiencia de 1973 como advertencia. En aquel entonces, la curva de rendimiento se invirtió mientras las tasas de inflación eran tan elevadas como lo son hoy. El S&P 500 cayó un 19% en 12 meses y cayó un 31% en los dos años siguientes.