Tras un año espectacular en lo que se refiere a ganancias en el mercado americano, las empresas del otro lado del charco esperan durante 2022 invertir más efectivo en recompras y dividendos para los accionistas, según Mark Maurer en The Wall Street Journal.

“Muchas empresas se han recuperado del golpe de la pandemia de coronavirus y se encuentran en un período de fuerte crecimiento, lo que les da un amplio margen para recompensar a sus accionistas”, dijo Howard Silverblatt, analista senior de índices de S&P Dow Jones Indices, una unidad de S&P Global.

"La mayoría de las empresas tienen posiciones de flujo de efectivo importantes en este momento", señaló Silverblatt. "Hay suficiente dinero en efectivo para hacer casi cualquier cosa".

Las empresas del S&P 500 tenían 3,78 billones de dólares en efectivo y equivalentes de efectivo al final del tercer trimestre, frente a los 3,41 billones de dólares del año anterior y los 2,19 billones de dólares del período 2019, según el proveedor de datos S&P Global Market Intelligence.

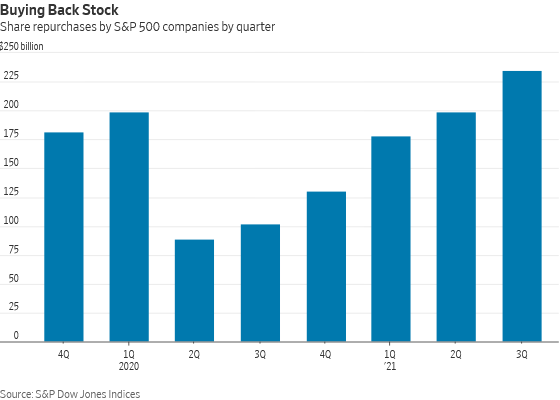

Para el año que está a punto de cerrar, se espera que las recompras de acciones en empresas del S&P 500 alcancen un récord estimado de 850.000 millones de dólares, un 63,6% más que el año pasado, cuando muchas empresas detuvieron temporalmente esos programas, y un 16,6% a partir de 2019.

En el tercer trimestre de este año, las recompras superaron los 234.6 mil millones de dólares, superando el récord anterior de 223 mil millones de dólares, establecido en el cuarto trimestre de 2018.

Las empresas pagaron dividendos en efectivo con un promedio de 15.36 dólares por acción en el tercer trimestre, también un pico, frente a los 13.97 dólares del trimestre del año anterior, según muestran los datos.

Las empresas recompran sus acciones y pagan dividendos para devolver el efectivo a los accionistas. Con esas recompras, también buscan compensar parte de la dilución que ocurre cuando las empresas emiten acciones a sus propios empleados. El momento de estas decisiones es clave, ya que recomprar acciones puede resultar caro cuando los mercados de valores son tan caros como lo han sido este año.

Reguladores en alerta

Pero las recompras enfrentan un creciente escepticismo por parte de reguladores y legisladores, y algunos críticos dicen que permiten que los ejecutivos pagados en acciones u opciones aumenten su compensación a expensas de los salarios de los trabajadores. A mediados de diciembre, la Comisión de Bolsa y Valores propuso mayores requisitos de divulgación sobre recompras, lo que obligaría a las empresas a detallar la justificación de las mismas y los criterios utilizados para determinar la cantidad de acciones a recomprar.

El mes pasado, la Cámara aprobó un paquete de gastos de 2 billones de dólares que introduciría un impuesto del 1% sobre la cantidad que las empresas gastan para recomprar acciones. Pero la legislación enfrenta obstáculos en el Senado, en parte debido a la oposición del senador Joe Manchin, una votación clave.

Algunas recompras para destacar

A principios de este mes, el proveedor de equipos de red Ciena Corp. dijo que planeaba recompras de acciones por valor de 250 millones de dólares. En este tipo de recompra, una empresa compra la mayoría de las acciones por adelantado mediante un contrato negociado con un banco de inversión.

"Pensamos que era lo correcto, para compensar el hecho de que estábamos cortos los últimos dos años", dijo el director financiero James Moylan.

La compañía se quedó corta en unos 200 millones de dólares en un plan que anunció en diciembre de 2018 para recomprar alrededor de un total de 450 millones de dólares durante los próximos tres años, dijo Moylan. En parte, eso se debió a que el número de pedidos de los clientes disminuyó en las primeras etapas de la pandemia y la empresa enfrentó retrasos en la activación de nuevos servicios y equipos.

Las empresas del S&P 500 aumentaron los gastos de capital a 528.640 millones de dólares durante los primeros tres trimestres del año, un 11% más que en el período del año anterior y un 1,2% con respecto al período de 2019.

Este mes, el fabricante de herramientas Stanley Black & Decker Inc. dijo que planea recomprar acciones por valor de 4 mil millones de dólares en 2022. “Parte de los fondos provendrán de la venta planificada de 3.2 mil millones de dólares de sus activos comerciales de seguridad al proveedor sueco de servicios de seguridad Securitas AB.”, dijo el presidente y jefe de finanzas Donald Allan Jr.

“Stanley no realizó recompras este año, sino que se centró en adquisiciones”, señaló Allan. En general, Stanley busca gastar aproximadamente la misma cantidad en fusiones y adquisiciones que en recompensas a los accionistas. Stanley tiene la intención de recomprar acciones el próximo año.

"Realmente creemos que nuestras acciones están infravaloradas", destacó Allan.

Johnson Controls International PLC planea recomprar alrededor de 1.4 mil millones de dólares en acciones durante el año fiscal que finaliza en septiembre, frente a los 1.3 mil millones de dólares anteriores. Este mes, la firma de tecnología de construcción dijo que aumentaría su dividendo en efectivo trimestral en un 26% a 0.34 dólares por acción.

“Johnson Controls determina su dividendo con base en un objetivo anual del 40% al 45% de las ganancias ajustadas por acción”, dijo el director financiero Olivier Leonetti, y agregó que gasta los fondos restantes en recompras.

“Creemos que tendremos la capacidad de invertir en el negocio y desplegar todo nuestro flujo de caja libre en forma de dividendos y recompras”, comento Leonetti.

Es poco probable que cambien las estrategias de asignación de capital de las empresas para 2022, incluso si surgiera una nueva variante como Omicron o si el Congreso promulgara una legislación para aumentar los impuestos corporativos, dijeron los ejecutivos.

“Tendría que ser una recesión importante debido a algún choque económico que ocurre, donde comenzamos a ver que nuestros ingresos retroceden entre un 30% y un 40%”, indicó Allan, especulando sobre lo que podría obligar a la empresa a retirarse. "Realmente no veo ese escenario como una posibilidad".

Sin embargo, los ejecutivos dicen que están monitoreando de cerca cualquier cosa que pueda afectar las decisiones de gasto.

"Estamos prestando atención a los cambios en la política fiscal tanto en los EE. UU. Como en el extranjero", dijo Wetteny Joseph, director financiero de Zoetis Inc., una empresa de salud animal.

La compañía, dijo, planea recomprar 880 millones de dólares en acciones sobrantes de un programa existente y comenzar un nuevo programa recientemente autorizado de 3.500 millones de dólares.