Desde el inicio del conflicto entre Rusia y Ucrania el petróleo ha superado los 100 dólares y los grandes inversores le echan un vistazo a las compañías petroleras. Berkshire Hathaway apuesta por Chevron y Occidental Petroleum, pero para Goldman Sachs Gr la mira está puesta en Exxon Mobil según Brian Sozzi en Yahoo Finance.

El banco de inversión reiteró una recomendación de compra para Exxon y elevó su precio objetivo a 104 dólares desde 103 dólares.

"En general, somos positivos en cuanto a la estrategia de asignación de capital, el apalancamiento de un contexto de refinación significativamente mejorado y la perspectiva de crecimiento de la producción de proyectos clave", escribió el analista de Goldman Neil Mehta.

La llamada de Mehta a Exxon, que se encuentra junto a una calificación neutral en Chevron de Buffett, refleja varios catalizadores potenciales.

Goldman Sachs prevé 125 dólares el barril de petróleo para el verano en medio de la escasez de suministros causada en parte por la guerra entre Rusia y Ucrania. Mientras tanto, Exxon anunció un nuevo plan de recompra de acciones de 30 mil millones de dólares en medio de las ganancias de la semana pasada que Goldman cree que debería ayudar a respaldar el precio de las acciones.

"Si bien el trimestre fue mixto, las acciones aún superaron al XLE y al S&P 500 el viernes", señaló Mehta, "lo que contribuye a nuestra opinión de que las acciones podrían tener un rendimiento relativamente superior en un contexto de mercado menos constructivo".

En cuanto a Chevron, Berkshire Hathaway informó durante el fin de semana que posee aproximadamente 25.9 mil millones de dólares en acciones de Chevron. La petrolera marca la cuarta mayor inversión en acciones de Berkshire, ya que Buffett apuesta por un futuro de precios del petróleo más altos.

"Creo que será algo muy valioso durante los próximos 200 años", dijo el vicepresidente de Berkshire, Charlie Munger, en la reunión del sábado.

Mehta enumeró algunas razones por las que Chevron es una inversión menos atractiva que Exxon.

"Salimos de los resultados del 1T22 con nuestra visión neutral sobre Chevron intacta", afirmó Mehta. "Como hemos discutido anteriormente, si bien mantenemos una visión alcista sobre las acciones de energía y reconocemos que las principales empresas de EE. UU. son una parte importante del índice de referencia de energía, seguimos viendo un valor más convincente en Exxon con calificación de compra con un rendimiento total del 26% frente a neutral Chevron calificado con un retorno total del 6%. También destacamos que vemos menos apalancamiento en la configuración de refinación más constructiva dada la exposición relativa reducida de Chevron en el sector downstream frente a Exxon, con una capacidad de refinación global de Chevron de 1,8 millones de barriles por día frente a Exxon de 4,6 millones de barriles por día. Además de la reducida exposición relativa a la refinación de Chevron, consideramos que la cola de proyectos upstream de la compañía tiene menos ventajas que la de Exxon, su par con calificación de compra, y Exxon ofrece atractivas oportunidades de crecimiento, como Guyana, así como proyectos de GNL, incluidos Golden Pass y Coral FLNG en el término cercano."

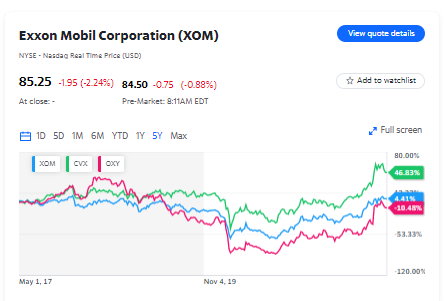

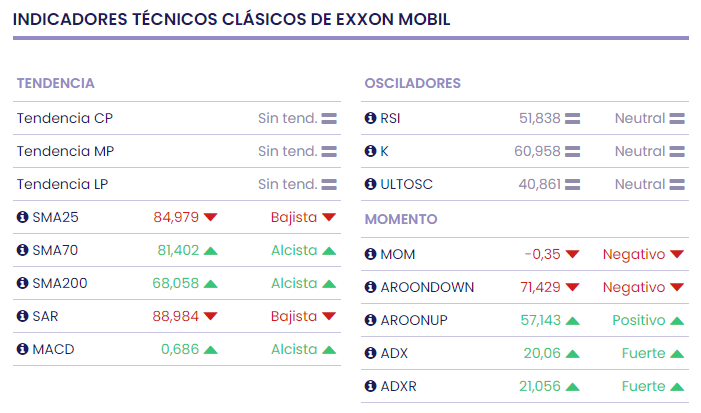

Exxon Mobil cerraba el viernes a la baja en los 84.64 dólares y la ubicación de las medias móviles, la de 70 periodos por encima de la de 200 periodos, nos daría una señal alcista. Mientras, los indicadores de Ei se muestran mixtos.