e entre los despidos curiosos que he leído por ahí, el que más me ha llamado la atención es el de Licia Galinsky, una señora en la treintena empleada de un famoso hotel en Washington.

Verán, Licia es una émula de Magdalena Ventura, la que fuera musa de El Españoleto. Para los lectores que no conozcan la vida de Magdalena, les diré que Lidia fue despedida por no afeitarse el bigote. Sí, sí, como lo oyen.

En el hotel era popular y le habían puesto toda una suerte de motes en clara y cruel alusión a su peculiaridad física, hasta que el hotel le mandó un escrito en el cual se le advertía de que el exagerado pelo en la cara de las empleadas femeninas no era aceptable por la dirección.

La empleada alegó que en su país de origen no se acostumbraba a la depilación y que no lo pensaba hacer, por lo que fue despedida. Asunto por el cual Licia demandó a la empresa. Desconozco cómo terminó el pleito. Menos mal que el asunto en este caso sólo quedaba en algo estético, porque lo de Magdalena fue bastante peor.

Corría el siglo XVII cuando por algún desarreglo hormonal a la pobre con 37 años y tras tener tres hijos le salió barba y bigote pobladísimos y así la retrato El Españoleto muchos años después con su último hijo en brazos cuando Magdalena por cierto tenía 52 años. Ya ven que nunca es tarde para este asunto tan maravilloso de tener hijos.

Sigue subiendo Wall Street. Un presidente más atípico que la mujer barbuda y creo que nos quedamos cortos, pero el mercado está convencido que su actuación va a ser buena para la economía y la tendencia alcista sigue siendo inapelable. Así que Europa se limita a dejarse llevar a cierta distancia por los americanos. Hoy ha sido un freno el sectorial bancario que ha terminado claramente en negativo por los malos resultados de HSBC. Pero al final los menos dependientes de los bancos han subido bastante.

Vamos con la crónica al completo de la sesión.

Las bolsas europeas apuntan a ligeras bajadas en la apertura

Hoy se dan PMIs en la eurozona, y no creo que muevan mucho mercado, pero habrá que dar un vistazo.

En Japón, el Nikkei sube 0,68%.

El factor clave en apertura para Europa, vuelve a ser el tema de las elecciones francesas. Los bonos franceses ayer lo hicieron mucho peor que los demás, tras ver que Le Pen en las encuestas está ganando terreno. El euro también se ve claramente debilitado por este tema.

En la última encuesta salía que Le Pen, tenía, 27% de los votos en la primera vuelta, ganando de calle, pero en la segunda acorta la distancia a 16 puntos. Es mucho aún, pero es el nivel más bajo desde que se inició la campaña electoral lo cual ha puesto nerviosa a mucha gente. Este factor va a pesar y se va a mirar los sondeos con mucho cuidado.

Actualidad corporativa.

UBS sube a Air France de vender a comprar y sube 5%

Dialog semiconductor sube más del 2% tras subida de recomendación de JP Morgan

Swatch baja 1,7% tras bajada en cifra de exportaciones

HSBC baja más de 3% tras malos resultados

El sector de lujo ve como ventas de los turistas internacionales especialmente chinos y americanos sube con mucha fuerza en enero.

BHP Billiton anuncia dividendo más importante de lo esperado.

Datos macro.

A las 10h Pmis de la eurozona

A las 10h30 mismo dato en UK

Los bancos se quedan aislados como el único sector del stoxx 600 que pierde en serio en estos momentos. Su bajada es más del 1,2%, debido a los malos resultados de HSBC que está cayendo con mucha fuerza.

Están apareciendo muchos comentarios entre los boletines de bancos privados, dejando claro que en el último tramo de subida en Europa, el factor más predominante, no ha sido la entrada de dinero fresco, sino más bien los cierres de cortos. Lo cual, aunque no es tan bueno como el dinero fresco, tampoco es un mal asunto. Vean este cuadro de Markit, de cómo bajan las peticiones de endeudamiento para ponerse cortos.

.jpg)

Hay muchos otros datos que confirman todo este tema del cierre de cortos.

El euro lo está pasando fatal en el día de hoy. Y como siempre sin hacer ningún caso a los datos macro favorables que han salido en la eurozona. ¿Por qué? Pues porque el euro solo se fija en los flujos de capitales que se van de la zona euro y entran en la zona dólar, por los spreads de la renta fija. Esa es la clave. Aquí tienen los gráficos.

.jpg)

Ahí tienen el problema del euro, es una cuestión de matemáticas. El dinero se va al sol que más calienta. A este problema de los spreads añadan el miedo a que Le Pen recorta diferencias en los sondeos respecto a la segunda vuelta.

Al final suele ser interesante seguir los trades de las manos más fuertes. Por ejemplo, hay que andarse con cuidado en el largo plazo con los valores a los que más castigan con cortos.

Los valores europeos con más cortos

.jpg)

Y en esta línea, entre manos fuertes se está haciendo mucho un spread. Están entrando cortos de CAC y largos de Dax.

JP Morgan Cazenove en una nota hablaba ayer mismo de este tema.

Dicen que, por el tema del riesgo político, el mercado que ven mejor colocado para 2017 es el Dax alemán, y el segundo ¡el español! Que es su periférico favorito….

Una cosa importante que destacan es que el Dax, y es totalmente cierto, es de los grandes, el que más valores cíclicos tiene. Y el ciclo, ahora mismo, es un ciclo de vuelta de la inflación, y mayor crecimiento. Y en esas situaciones de mercado los cíclicos van mejor.

Según JP Morgan Cazenove el Dax tiene un 30% más de cíclicos contra defensivos. Además el PER del Dax no es muy alto

.jpg)

Desde luego la estrategia si ganara Le Pen puede dar mucho dinero, si no, que parece será lo más normal, podría costar más.

Hace tiempo que no hablamos de la estrategia de los primeros días del mes.

He actualizado datos de qué habría pasado, en el futuro del Ibex, desde 1997 hasta la fecha, que se hubiera limitado a comprar un futuro cerca del cierre del último día operativo del mes, cerrando la posición muy cerca del cierre del primer día del mes, de trading, es decir tal día como hoy. Los resultados de la estrategia son magníficos, teniendo en cuenta que solo se está dentro de mercado un día al mes.

Tiene años malos, pero está claro, que al ser una estrategia alcista, va peor cuando el mercado está bajista o muy lateral, como pasó en el 2014. Vean por años.

| 1997 | +681 puntos |

| 1998 | +543 |

| 1999 | +1.471 |

| 2000 | +1.614 |

| 2001 | -211 |

| 2002 | +16 |

| 2003 | +619 |

| 2004 | +652 |

| 2005 | +576 |

| 2006 | +346 |

| 2007 | +251 |

| 2008 | -350 |

| 2009 | +323 |

| 2010 | +1.433 |

| 2011 | -458 |

| 2012 | +474 |

| 2013 | +566 |

| 2014 | -774 |

| 2015 2016 | +140 +80 |

La gran tendencia bajista de 2000-2002 la pasó sin problemas, el crash de 2008 no le afectó demasiado, peor lo pasó en el 2011 lleno de turbulencias y en el lateral del 2014

El resultado global es muy bueno desde 1997 habría ganado 7.345 puntos del Ibex, cuando comprando y manteniendo todos esos años solo se habrían ganado 4.213. Y lo mejor es que con solo 12 días al año dentro de mercado. El drawdown máximo fue de 866 puntos.

En suma una vieja táctica que sigue dando guerra. Si se aplica solo en tendencias alcistas (no es el caso actual) sus resultados son realmente brillantes. Eso sí en los últimos años va peor pero tampoco el índice ha ganado nada, la estrategia no hace milagros y va mejor cuando el índice sube.

En cualquier caso, estacionalmente seguimos en una época buena, los problemas llegan en verano, especialmente en el peligroso mes de septiembre. ¿Cómo de peligroso?

Vean este artículo de Fund People:

¿Deparará septiembre más sorpresas bursátiles? La historia dice que sí

http://www.fundspeople.com/noticias/deparara-septiembre-mas-sorpresas-bursatiles-la-historia-dice-que-si-214087

Vean esta cita:

Malas noticias para los inversores (o buenas si son contrarians): la evidencia histórica demuestra que, desde 1957, el único mes que siempre ha marcado la misma pauta para el S&P 500 es septiembre; en concreto, el índice ha registrado pérdidas medias del 1% durante el noveno mes del año en los últimos 58 años.

Es la conclusión de un análisis realizado por BlackRock a partir de datos de Bloomberg, del que se hace eco Russ Koesterich, estratega jefe de la gestora. Éste destaca otra conclusión del estudio, el hecho de que septiembre figure “como el único mes en el que el mercado ha caído más veces de las que ha subido”. Con todo, Koesterich cree que “lo que distingue realmente a septiembre de otros meses son los meses malos”. Se refiere a que los septiembres más negativos desde que empieza la serie histórica han generado pérdidas medias del 3,5%, lo que le lleva a concluir que “cuando septiembre es malo, tiende a ser muy malo”.

En este gráfico de Mark Hulbert, se ve lo malo que es septiembre:

.jpg)

Desde hace bastante más de 100 años es el peor con mucha diferencia, pero por mucha…

Y les recuerdo además esto que también comenta en mi Libro: Leones contra gacelas, edición 2015 (Editorial Planeta):

Septiembre. Mes más peligroso del año y no octubre como se dice.

Supongamos que invertimos 1 dólar en desde 1890 a 1996 en el Dow Jones. Es decir 106 años, más de un siglo…

Al final tendríamos 180 dólares que no están mal.

Pero supongamos que en cada uno de esos años eliminamos la inversión a final de agosto y la retomamos en octubre.

¡Habríamos ganado quitando septiembre 681,92 dólares por dólar invertido!

Desde siempre septiembre ha sido un mes complicado estacionalmente.

El saldo de las instituciones al cierre del viernes sigue siendo neutral y con las ventas muy bajas, por lo que se mantiene ese momento de tensión que estamos viviendo en las últimas sesiones en donde un incremento de las compras puede desequilibrar la balanza de forma notable.

Los datos macroeconómicos vuelven a dar energía a Europa

Hoy comienza la primera sesión de verdad de la semana porque ya tenemos a todos los operadores en Estados Unidos en sus puestos de trabajo tras la festividad del día del presidente del día de ayer.

El protagonismo nada más comenzar la sesión en Europa está focalizado en dos puntos: algunos resultados empresariales y los datos macroeconómicos.

Comenzando por las malas noticias, el HSBC ha presentado unas cifras que no han gustado nada a los operadores y es la causa principal de que el súper sector de bancos esté en negativo y sea el único en esa condición a esta hora. De momento el súper sector está descendiendo -1,37% y es el peor del día con un descenso de -6,2%. Tras los datos macroeconómicos, algunos están empezando a despuntar en positivo como algunos en Francia, en España y en Italia.

Por otro lado, BHP Billiton también ha presentado unos resultados en donde se ha notado el movimiento de hace meses para reducir su deuda, y aumentar su dividendo, por lo que es uno de los puntos fuertes que hablan de recuperación económica.

Una vez visto todo lo anterior, los datos macroeconómicos son los verdaderos protagonistas de la sesión ya que el futuro del índice alemán ha conseguido romper los máximos recientes y acercarse a la cota de los 11.900 puntos al conocerse que la lectura preliminar de los indicadores de directores de compra del mes de febrero dan unos resultados mejores de lo esperado tanto en manufacturas, servicios como en el compuesto, al igual que las cifras de la zona euro.

Como se pueden imaginar, la lectura de los indicadores de directores de compra compuesto, que une a las manufacturas con el de servicios, tiene una alta correlación con la tasa de crecimiento, por lo que ver que subimos y además alcanzamos cifras no vistas desde 2011, es algo que anima mucho a todos los sectores y también hace pensar que la economía empieza a apoyar y soportar que el BCE pueda empezar a pensar en reducir la política acomodaticia, algo que le encantaría ver a los alemanes.

Sin embargo, en vez de animar al euro, lo que estamos teniendo es que el dólar está empezando a tener fuerza otra vez con el eurodólar cayendo nada menos que -0,6%, así que debemos tener muy vigilado este movimiento porque quizá los operadores están pensando que sí Europa crece, Estados Unidos va a crecer más, lo que es un apoyo al dólar pues la Reserva Federal está más cerca de subir los tipos de interés que Europa, un conjunto que es más favorecedor al dólar que al euro.

Ver el anterior movimiento del euro dólar está haciendo que el mejor súper sector en Europa sea el de automoción y recambios con un incremento cercano al 1%.

Wall Street no se ha andado con ningún rodeo y ha comenzado la semana fuertemente alcista, creando nuevos máximos históricos en numerosos índices.

Se está fijando en todo lo positivo: la Reserva Federal no para de decir que se acerca el momento de subir nuevos tipos de interés, algunos de sus miembros no les importaría subir los tipos en la reunión del mes que viene si aumenta el crecimiento y también mejora el mercado laboral, cosa que esperan que suceda de ahora en adelante.

Además, los resultados empresariales del sector de consumo están haciendo que el sectorial sea el mejor del SP 500 con un incremento del 1%, seguido del de energía también con otro incremento del 1% al ver que los precios del crudo suben considerablemente con los ojos puestos en los comentarios de la OPEP diciendo que esperan que la reservas de la OCDE vuelvan a bajar en 2017, que esperan también que más países se añadan al acuerdo para recortar la producción y que miran de cerca la reservas de Estados Unidos para aumentar o extender dicho acuerdo.

Por otro lado, aparecen informaciones en el Washington Post acerca de que Donald Trump estaría ya preparado para firmar órdenes ejecutivas para volver a permitir la minería de carbón dentro de Estados Unidos y además reducir las exigencias de medidas medioambientales en las Utilities sobre gases contaminantes. Evidentemente, menos regulación, menos costes y eso implica más beneficio.

Los bancos son otro de los sectores que más está subiendo en el SP 500 porque siguen capitalizando el entorno de subidas de tipos de interés y también de crecimiento general, con un ojo puesto también en los buenos datos macroeconómicos que hemos visto en Europa, por lo que hay esperanzas de que aumente la actividad económica y ellos son catalizadores y mediadores en todo ese movimiento. Además, nadie se olvida de que Donald Trump ha permitido menos regulación al sector bancario, lo que implicaría volver a una situación parecida a la de comienzos de la burbuja inmobiliaria, donde se puede presentar productos que encajen con el cliente a sabiendas de que no son buenos para él.

HBSC, sus resultados vuelven a meter presión bajista al sector bancario en Europa

Hoy ha presentado unos resultados con unos beneficios netos de 2016 de 1300 millones de dólares, bajando fortísimamente desde los beneficios de 12.600 millones de dólares de 2015.

Las ventas anuales bajaron hasta los 47.970 millones de dólares, un descenso de casi el 20%.

Con respecto a las cifras del último trimestre, tenemos unas pérdidas antes de impuestos de 3450 millones de dólares, aumentando muchísimo desde las pérdidas de 858 millones del año anterior. Con respecto a las ventas, bajan hasta los 8980 millones de dólares como un descenso de casi el 25%.

Es uno de los bancos más señalados para tener efectos negativos por parte de la salida de Reino Unido de la Unión Europea y también por las políticas de Donald Trump, así que todo el mundo se está fijando en su comportamiento porque, al igual que otros muchos bancos, se ha beneficiado del entorno de subidas de tipos de interés en Estados Unidos.

Algo que intenta calmar los nervios de los operadores es el haber dicho que va a recomprar acciones por un valor adicional de 1000 millones de dólares, lo que hace que el programa de recompras alcance los 3500.

BHP Billiton, sube el dividendo y marca la mejoría del sector

Hace tiempo atrás, con la crisis, vimos como todo el mundo puso en duda la posibilidad de continuidad de negocio de las mineras debido al fuerte descenso de los ingresos al bajar el precio de las materias primas. Debido a su alto endeudamiento, las cuentas no salían y todas ellas se apresuraron a vender activos no necesarios y destinar los beneficios a la reducción de deuda. Eso llevó al sector a un punto en donde las cuentas sí salían con un precio bajo de los minerales, por lo que en el momento en que la situación mejorase, sus hojas de balance arrojarían resultados mejores de lo esperado, lo que está pasando y ha llevado a recuperar mucho del descenso anterior.

Ahora, falta la recuperación de los dividendos que es precisamente lo que está haciendo esta empresa en cuestión.

Ha presentado unos resultados de la primera mitad del año pasado con unos beneficios netos de 3200 millones de dólares, recuperando parte de las pérdidas de 5670 del mismo período del año pasado. El beneficio subyacente sube a 3240 millones de dólares desde los 412 del año anterior.

La deuda neta ha descendido nada menos que un 23% hasta los 20.060 millones de dólares a finales del año pasado.

Todo esto ha favorecido que suba el pago a los accionistas hasta los 0,4 $ desde los 0,16 $ del año pasado, por lo que poco a poco intenta cumplir su promesa de dar el 50% del beneficio subyacente a los accionistas, como mínimo.

Resultados de la subasta de España de corto plazo.

El tesoro español coloca a tres meses 610 millones de euros con una rentabilidad que se mantiene en negativo, mejorando un poco desde -0,471% a -0,402%.

A nueve meses se colocan 1630 millones de euros con una rentabilidad que también siguen negativo y no tiene casi movimiento, pasando de -0,339% a -0,330%.

No hay cambios y esto apoya que los bancos de los depósitos estén dando nada menos que el 0,1% a los ahorradores. Ya veremos si se atreven a llegar a cobrar por los depósitos, que es el siguiente paso.

El Banco de Inglaterra advierte de los riesgos que están por venir

Varios miembros del Comité de política están haciendo comentarios acerca de las perspectivas que tenemos por delante y uno de ellos dice que la entidad va a ser incapaz de poder preveer la siguiente crisis o recesión porque los modelos matemáticos de los que se dispone no son tan buenos.

El economista jefe de la entidad dice que no han cambiado fundamentalmente su visión del impacto en el largo plazo de la salida de Reino Unido de la Unión Europea y que las revisiones alcistas de las previsiones de crecimiento del país lo que reflejan son los estímulos que ha hecho el Banco de Inglaterra tras el referéndum y además un comportamiento del consumidor que nadie esperaba junto con una economía más fuerte de todo el planeta.

Sin embargo, el economista jefe dice que la situación para los consumidores está a punto de cambiar, ya que sus ingresos van a ser reducidos por unos precios más altos, lo que reducirá el consumo.

Precisamente, Carney se une a una opinión del economista jefe acerca de los consumidores, y es que no debería haber sido una sorpresa que los consumidores pasasen olímpicamente del resultado del referéndum, y coincide en que el gasto de los consumidores solamente se revisa o importa, o se interesa uno por el entorno económico que tiene, si toda la situación acaba haciendo que su situación personal empeore. Por lo tanto, en el momento en que los precios suban y haya menos capacidad de compra, entonces todo el mundo empezará a preocuparse por lo que está por venir.

Los resultados empresariales destacados hoy en EEUU:

- Home Depot presenta unos resultados netos de su último trimestre de beneficios por acción de 1,44 dólares, por encima de los 1,33 $ esperados y subiendo desde los 1,17 dólares del año pasado.

Las ventas suben desde los 20.900 millones de dólares hasta los 22.200 con unas ventas dentro de Estados Unidos en centros con más de un año que suben el 6,3%.

- Wal Mart presenta unos resultados del último trimestre del año pasado con unos beneficios por acción de 1,22 dólares, por debajo de lo esperado que eran 1,29 dólares y bajando desde los 1,43 dólares del año pasado. Ajustados son unos beneficios de 1,3 dólares, por encima de lo esperado.

Las ventas en centros con más de un año dentro de Estados Unidos suben el 1,8%, por encima del 1,3% esperado.

Con respecto a las previsiones, para este año, esperan en el primer trimestre unas ventas en centros con más de un año dentro de Estados Unidos en el entorno de un crecimiento del 1% al 1,5%, por encima de lo esperado. Para los beneficios por acción este año la horquilla se mueve entre 0,9 $ y los 1 dólar, más o menos a lo esperado.

Para 2018, los beneficios por acción se mueven en la horquilla del 4,2 $ a 4,4 $, más o menos en lo esperado.

?

De momento las cifras están siendo bien recibidas en preapertura sube algo más del 1, 5%.

Harker (FED), dice que podría apoyar una subida de tipos en marzo

Pues ya tenemos a otro miembro de la Reserva Federal diciendo que podría apoyar una subida de tipos el mes que viene. La reacción ha sido prácticamente inmediata, el dólar se ha visto más reforzado y además los tipos en el mercado secundario de la deuda de Estados Unidos también se han puesto a subir.

Hoy tenemos subastas de corto plazo y también una de dos años, por lo que veremos si el mercado secundario acaba rompiendo las zonas de resistencias creadas en las últimas sesiones, lo que hablaría de que el mercado empieza a creerse que esa subida de tipos puede realizarse, pero lo más importante es ver si los futuros sobre fondos federales empieza a moverse de verdad porque están muy parados recientemente.

Su opinión se basa en que podría haber más crecimiento económico y además una aceleración de la inflación. No lo considera seguro, pero dice que si viese eso, apoyaría una subida de tipos.

Kashkari (FED) habla de la hoja de balance de la Reserva Federal

Algo de lo que todo el mundo está pendiente es lo que pueda hacer la Reserva Federal con la gran cantidad de activos que tiene en cartera. Recuerden que no existe ya el programa cuantitativo, pero sí que existe una reinversión de todo el dinero que estaba obteniendo de esa cartera en activos del mismo tipo, por lo que existe una especie de programa cuantitativo pero mucho más pequeño.

Pues bien, dice que la Reserva Federal tiene un tercer mandato sobre estabilidad financiera y que es casi imposible ver una burbuja por adelantado. Considera que si los mercados financieros se vienen abajo podría no ser por causa de un colapso del mercado inmobiliario. También dice que el plan de la Reserva Federal es reducir o parar la y reinversión de su hoja de balance en no demasiado tiempo.

Con respecto al mercado laboral, dice que es cautelosamente optimista acerca de que todavía quede algo de espacio para mejorar el mercado laboral pues el número de trabajadores que vuelven a considerarse dentro de la fuerza laboral según la economía se fortalece, ha sido una verdadera sorpresa. Para poder potenciar el crecimiento económico, se necesita más productividad y crecimiento de la población.

Los datos de Europa de hoy:

Francia:

- IPC final de Francia del mes de enero nos deja una variación mensual de -0,2%, lo esperado y lo mismo que la previsión, pero dando un paso atrás desde el crecimiento del 0,3% anterior.

Si miran el gráfico de la interanual, pueden ver que tenemos un crecimiento bastante importante en los últimos meses que coincide con la estabilización de precios del crudo, así que debemos estar muy atentos por si el precio del Brent inicia una escala de importante porque la inflación subirá todavía más, más presión para que el BCE termine con la política acomodaticia.

- Lectura preliminar del índice de directores de compra de Francia del mes de enero en el sector de manufacturas nos deja 52,3, peor de lo esperado que era bajar de 53,6 a 53,5.

En el de servicios tenemos un aumento del 54,1 a 56,7, mejor de lo esperado que era bajar a 53,8.

En el compuesto tenemos una mejora que pasa de 54 a 56,2, mejor de lo esperado que era bajar a 53,7.

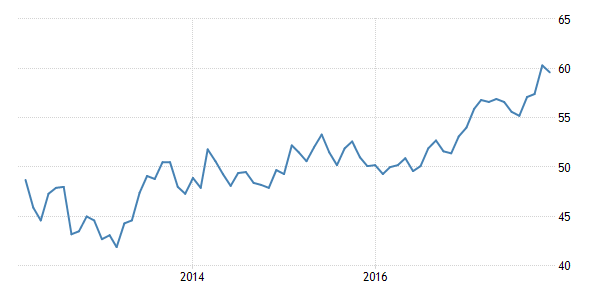

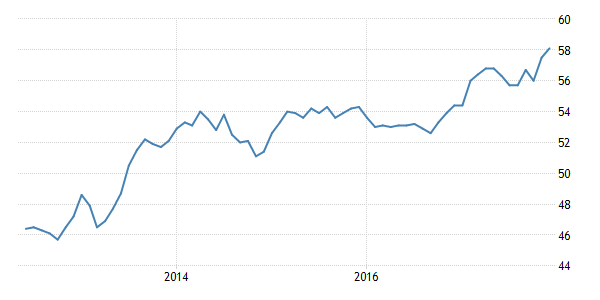

En el gráfico adjunto tenemos el compuesto y como se puede ver, el aspecto es bueno para la economía del país:

Alemania:

- Lectura preliminar del índice de directores de compra de Alemania del mes de febrero en el sector de manufacturas nos deja una subida a 57 desde el 56,4 anterior, mejor de lo esperado que era bajar a 56.

En el sector servicios tenemos un incremento de 53,4 a 54,4, mejor de lo esperado que era subir a 53,6.

En el compuesto también subimos de 54,8 a 56,1, mejor de lo esperado que era bajar a 54,7.

Buenas noticias para la economía porque el compuesto está en zona de máximos de bastantes años.

Eurozona:

- Lectura preliminar del índice de directores de compra de la zona euro del mes de febrero en el sector de manufacturas sube de 55,2 a 55,5, mejor de lo esperado que era bajar a 55.

El sector servicios subimos de 53,7 a 55,6, mejor de lo esperado que era mantenerse estable.

El compuesto sube a 56 desde 50 y 4,4, mejor de lo esperado que era bajar a 54,3.

Si miramos al gráfico de compuesto, tenemos buenas noticias para la economía de la zona euro, ya que saben de la correlación entre el crecimiento y el índice de directores de compra compuesto. En este gráfico podemos observar que en 2017 ya hemos superado los máximos de 2014, por lo que vamos a la buena dirección. Evidentemente, esto es también presión para que el BCE termine con su política monetaria actual.

Los datos de EEUU de hoy:

- índice de directores de compra en su lectura preliminar del mes de febrero en Estados Unidos en el sector de manufacturas, nos deja un 54,3, bajando desde 55, y peor de lo esperado que era subir a 55,3.

Con respecto sector servicios tenemos que bajamos de 55,6 a 53,9, peor de lo esperado que era subir a 55,8.

Seguimos creciendo en ambos sectores pero es la sorpresa negativa es bastante importante porque no mostramos aceleración, algo que es necesario tener.

Las cifras no son excesivamente peligrosas y tampoco cambia el comportamiento que pueda tener la Reserva Federal, por lo que es algo agridulce para el mercado, negativo para los bonos y positivo para el dólar.

Resumiendo la sesión, la fe inquebrantable de Wall Street en Trump, sigue manteniendo su tendencia totalmente alcista, y Europa se deja llevar a una cierta distancia. Hoy ha actuado de freno el sectorial bancario tras malos resultados de HSBC. El euro protagonista por su debilidad por el acercamiento electoral de Le Pen en las encuestas y por la subida de los spreads entre la deuda europea y de EEUU.