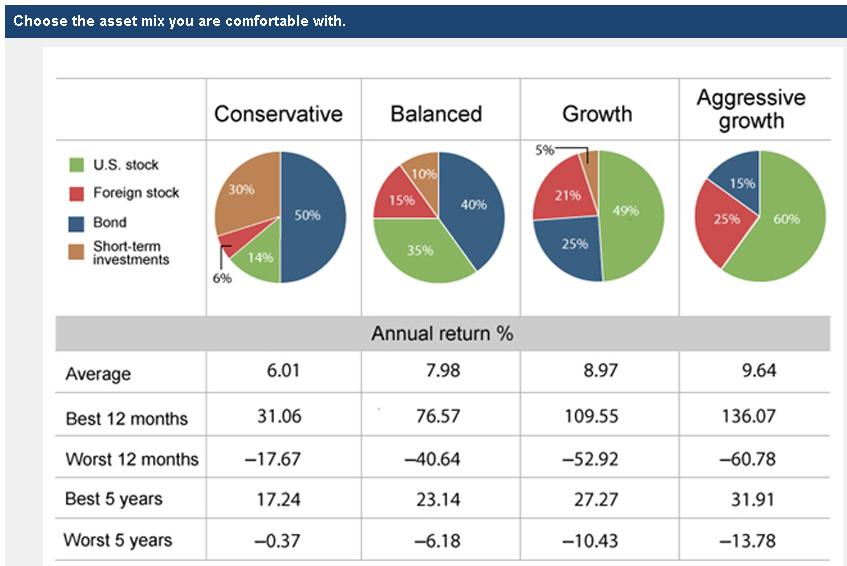

1- Actualizar la cartera: Explican en la firma que los fuertes movimientos de los mercados podrían haber modificado el mix de nuestro portfolio entre renta variable y renta fija. En Fidelity creen que hay que analizar la situación y volver a restablecer los porcentajes adecuados para el perfil de cada uno de nosotros.

Hay que recordar que habrá que analizar nuestra situación financiera, nuestra edad y nuestra tolerancia a la volatilidad.

Como regla general, explican en Fidelity que cuanto más tiempo tengamos para invertir, es decir, cuanto más largo sea el plazo, mayor porcentaje de renta variable podremos añadir a nuestra cartera. Porque, como ellos explican, “las acciones históricamente han tenido un mayor potencial de crecimiento en plazos largos, ya que es en estos periodos cuando se puede balancear la volatilidad”.

Explican que “si el dinero se necesita en unos pocos años –o la posibilidad de perder el dinero nos pone muy nerviosos- hay que considerar la opción de invertir en productos menos volátiles.

2- Aprovecharnos de las pérdidas: Hay que ver cuáles son los activos que nos han generado pérdidas y ver cuáles de ellos han dado ganancias a nuestra cartera. Para compensar fiscalmente las ganancias, lo mejor es vender todos los activos que hayan perdido en el año antes de que finalice el ejercicio. En la firma recuerdan que no habrá que deshacerse de esos activos de largo plazo que aún queramos conservar en nuestra cartera.

3- Hacer donaciones deducibles fiscalmente.

4- Analizar si tenemos un plan de pensiones para ver si podemos hacer una contribución adicional para maximizar la deducción fiscal. Hay que recordar que en España el máximo de dinero que se puede dedicar a un plan de ahorro para la jubilación es de 8.000 euros anuales.

QUIZÁ LE INTERESE LEER: ¿Cómo comenzar a ahorrar para la jubilación cuando tienes 20 años?