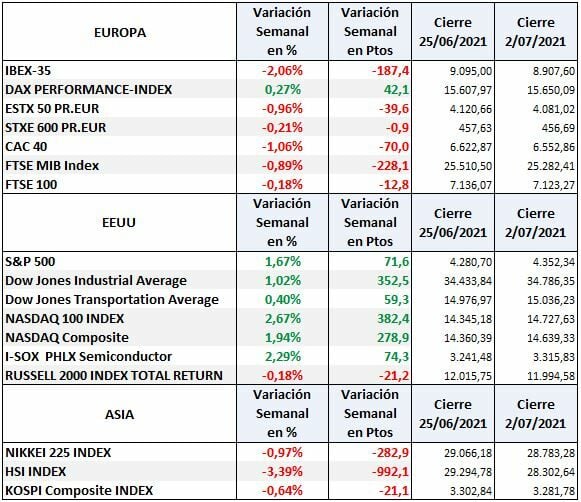

Las bolsas han tenido su primer cierre semanal de julio con diferente sentido a ambos lados del Atlántico. Europa ha comenzado en negativo con la excepción del Dax que ha avanzado un 0,27%. La peor parte en Europa se la ha llevado el IBEX 35 que ha caído un 2,06% en esta semana con cierre en 8.907 puntos y el EURO STOXX 50 ha perdido un 0,96%.

En EEUU, el que más ha avanzado esta semana ha sido el NASDAQ 100, un 2,67%. El DOW JONES Ind ha subido un 1,02% y el S&P 500 ha subido un 1,67% logrando así, siete días seguidos alcanzando nuevo máximo histórico.

La tecnología, al menos por el momento, ha vuelto a tomar la iniciativa en las subidas de los índices empujando la subida del 3,19% en el S&P 500, destacando entre las FAAMG la subida del 5,15% de Apple.

Digerido por los inversores el repunte de los bancos en EEUU por los anuncios de que aumentarán los dividendos y quitar la prohibición de recompras, el sector financiero de EEUU ha sido el que menos ha subido y el segundo que peor se ha comportado, un +0,03% (el peor ha sido el de energía – 1,17%).

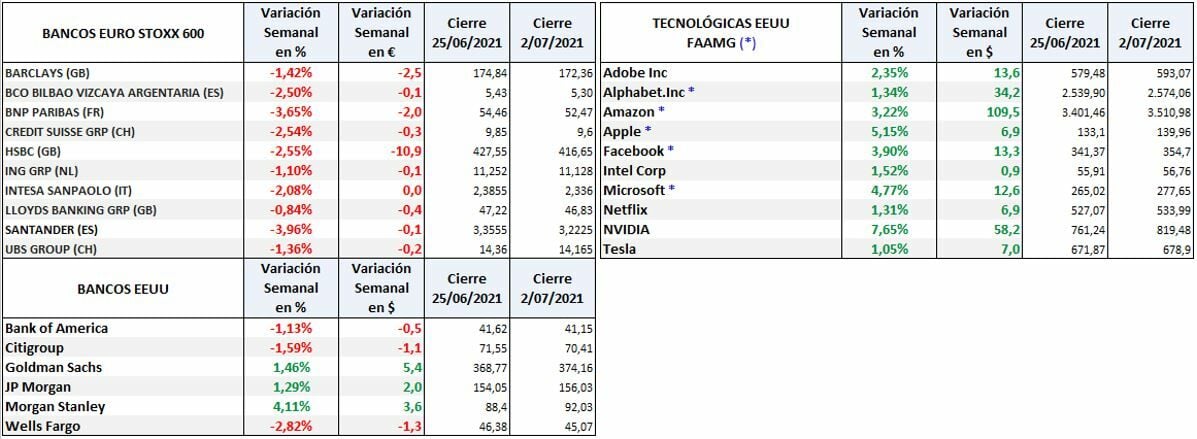

En Europa, la parte más negativa ha venido precisamente de parte de las entidades financieras que han caído con cierta fuerza como se puede ver en la siguiente tabla:

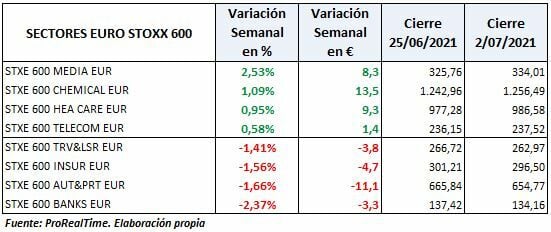

El sector bancario STXE 600 BANKS EUR ha sido el peor con un descenso del 2,37%, seguido del de Automoción STXE 600 AUT&PRT EUR que ha caído un 1,66%.

Estas caídas han actuado de freno para los índices europeos, apoyadas principalmente por los descensos del 1,56% del sector de Seguros y la del 1,41% del sector de Viajes.

SITUACIÓN

El informe de empleo de junio y la FED

Tras dos meses de cifras decepcionantes, el informe de empleo de junio de la Oficina de Estadísticas Laborales de EEUU reveló que la economía nacional agregó 850.000 puestos de trabajo, frente a los 720.000 esperados por las encuestas de Bloomberg.

Las nóminas no agrícolas se recuperaron con fuerza, pero la tasa de desempleo aumentó un 0,1% alcanzando el 5,9% frente a las expectativas de descenso del 0,2%. La parte negativa es que la tasa de participación de la fuerza laboral se mantiene muy por debajo del nivel de enero de 2020.

Por tanto, señales contrapuestas de cara a posibles decisiones por parte de la FED y por tanto es difícil que este informe influya para que la FED haga cambios respecto a su programa de reducción de compra de activos.

Cabe recordar que el próximo miércoles leerán las actas del FOMC (Comité Federal de Mercado Abierto). Lo que diga la FED podría marcar de forma decisiva la evolución del segundo trimestre de este año.

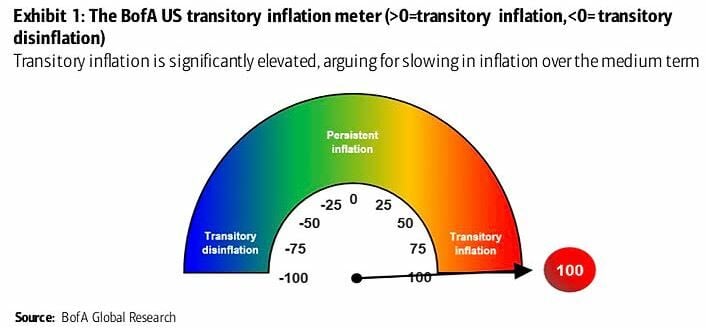

Todo apunta a que el mercado ha descontado claramente que la inflación es temporal y que la FED seguirá siendo muy moderada. Si cualquiera de esas dos ideas se viera desafiada por los salarios o por el número de puestos de trabajo durante los próximos meses, la probabilidad de una corrección aumentará, lo mismo sucederá cuando se anuncie cuando comenzará el tapering.

No obstante, Michael Harnett estratega jefe del Bank of America (BofA) sigue pensando que vamos camino de la estanflación en el segundo semestre de 2021 y el medidor de inflación transitoria del BofA en EEUU permanece en 100. Desde la entidad se espera que la inflación medida por el PCE subyacente se establezca en el 2,1% a finales de 2022.

Banco Central Europeo (BCE)

Christine Lagarde, presidenta del BCE afirmó esta semana que “el riesgo más grave para la economía al comienzo de la pandemia habría sido que no hubiéramos hecho nada. Mantendremos nuestras medidas hasta que juzguemos que la fase de crisis del coronavirus ha terminado.”

Lagarde sobre la inflación dijo: “los efectos de base, que están relacionados con los precios de la gasolina y la tasa de IVA en Alemania, no durarán. Veremos un retorno a tasas de inflación más bajas como se indica en nuestras proyecciones.”

Lagarde sobre reformas estructurales: ”a nivel europeo, ahora debe haber un gran impulso para modernizar las economías. No es suficiente decir "seamos ecológicos, seamos digitales"; debemos implementar las reformas necesarias”.

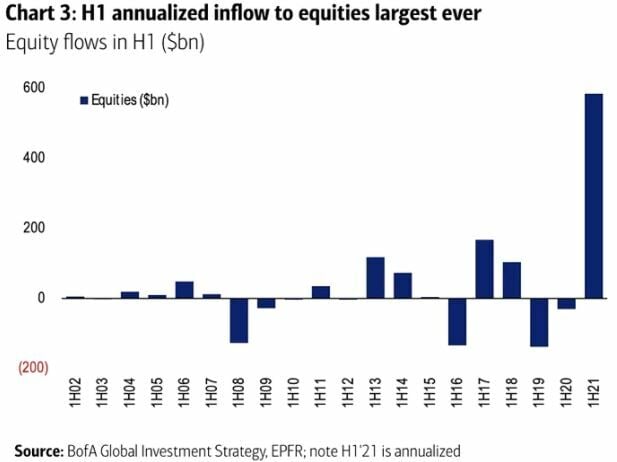

Flujos de capital hacia acciones

Los flujos de capital hacia acciones del primer semestre, ha sido mayor en el primer semestre de 2021 que la suma de todos los primeros semestres de los 20 años anteriores.

Rentabilidad Bonos del Tesoro EEUU a 10 AÑOS

El descenso de la rentabilidad de los bonos que se está produciendo desde marzo está condicionando a la baja al sector bancario y ha beneficiado la evolución del índice tecnológico que ha logrado repuntar de nuevo a máximos.

Ese descenso de la rentabilidad ha sorprendido a todos ya que en febrero y marzo se especulaba con la posibilidad de que llegara dicha rentabilidad al 2% y las consecuencias para las bolsas que ello podría tener. Pues bien, el viernes cerró en 1,431% muy lejos de ese temido 2%.

Para que los bonos suban se precisaría que o bien la FED tiene que avanzar agresivamente en el tapering, o bien hay que conseguir que los datos macro se muevan realmente, y de momento no tenemos ninguna de las dos cosas

Para que los bonos suban se precisa que los datos macro se muevan realmente o bien la FED avance de forma agresiva en el tapering y de momento no tenemos ninguna de las dos cosas. Veremos que sucede el miércoles con el FOMC.

El mercado es muy sensible a los detalles sobre el programa de compra de bonos de la FED, ya que el fin de esa medida abriría la puerta a que el Banco de la Reserva Federal subiera los tipos de interés.

El entorno de bajos tipos de interés y las inyecciones de liquidez han sido el combustible para lograr las fuertes ganancias de las bolsas desde que la FED decidió ayudar a la economía a superar la pandemia. El recorte de las compras mensuales de bonos por valor de 120.000 millones de dólares sería el primer paso para retroceder en esas medidas extraordinarias y su anuncio muy probablemente significará un buen susto para las bolsas.

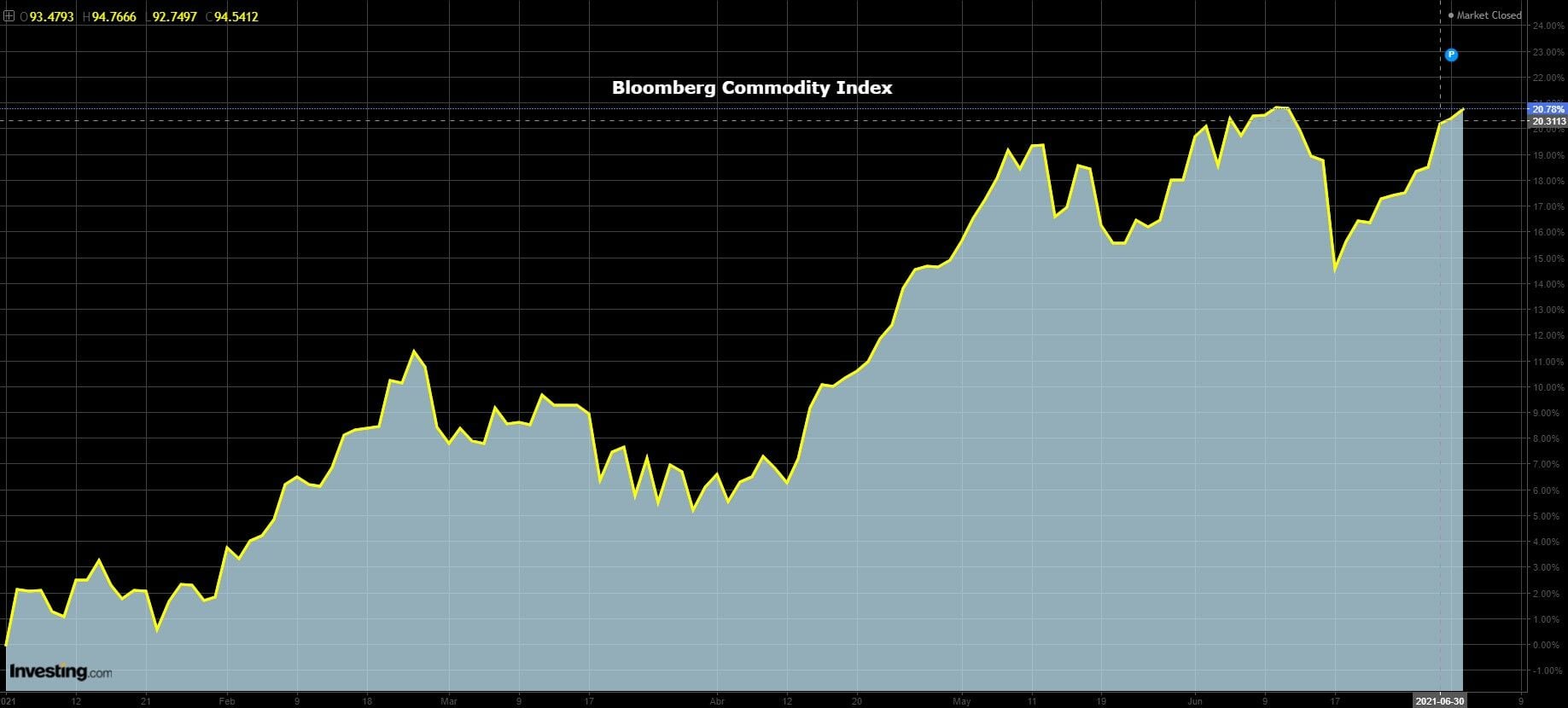

La inflación y las materias primas

Se discute si las materias primas suben, si subirá la inflación o si será pasajero y es indiscutible la subida del 15,7% en el S&P500 (YTD), pues vean la evolución del índice Bloomberg Commodity Index, el índice ha subido este año un 20,78% (YTD) y juzguen Vdes. mismos:

SITUACIÓN TECNICA

En EEUU en gráfico semanal, los índices han entrado en convergencia pero siguen mostrando divergencia bajista con el DOW JONES Ind que aunque va camino de máximos y está a tan solo un 0,88% de alcanzarlo (306 puntos de índice), aún no ha llegado.

El Índice de Semiconductores de Filadelfia ha entrado en convergencia en gráfico semanal pero por un solo punto de índice, por lo cual hay que ser prudentes como para afirmar que la divergencia bajista entre los tres índices tecnológicos ha acabado, le pedimos una vela semanal clara y fuerte por encima del máximo previo.

Sus RSI están a punto de señalar sobrecompra pero ya sabemos que la entrada en sobrecompra, lejos de ser una señal de venta podría mantenerse en esa situación durante un periodo más o menos largo e incluso podría ser señal de un tirón alcista. La última vez que el RSI del S&P 500 entró en sobrecompra en gráfico mensual, duró en esa zona un mes.

S&P 500, DOW JONES Ind., NASDAQ 100 y Russell 2000 ​​​​​​​ en gráfico semanal

El Russell 2000 sigue atrapado dentro del lateral que iniciado en febrero pero en la parte alta del mismo y a tan sólo un 2,06% de su máximo histórico

En gráfico diario, los índices S&P500 y Nasdaq 100 han cerrado en nuevo máximo histórico dejando una vela clara, con fuerza, pero también han dejado ambos un gap alcista, lo cual no me gusta y menos a estas alturas.

Respecto a las sobrecompras que marcan los osciladores, vean el estocástico en gráfico diario en los principales índices de EEUU el tiempo que llevan indicando sobrecompra y el tirón que han llevado desde su entrada en ella.

S&P 500, DOW JONES Ind., NASDAQ 100 y Russell 2000 en gráfico diario

El lunes día 5 es festivo en las bolsas de EEUU por el día de la Independencia (4 de julio) por lo que los mercados europeos se quedan sin esa referencia.

Europa

Europa está perdiendo fuelle, esa fortaleza que puntualmente quiso aparentar frente a las bolsas de EEUU ha languidecido y continúa en lateral. No acaba de subir pero tampoco de caer, manteniéndose en la zona alta del lateral.

Se ve muy claramente en los índices DAX y EURO STOXX 50 en el gráfico diario:

DAX, EURO STOXX 50, CAC 40 e IBEX 35 en gráfico diario

Si entramos en detalle en el Ibex 35, el miércoles dejó un mínimo de control y desde él, está rebotando, pero precisamente ese mínimo es el que está confirmando el giro bajista que nos ha dejado como nivel de control los 8.765 puntos y con soporte en 8.740. Si perdiera esa zona podríamos ver una caída más marcada que nos haría replantear todo el escenario.

IBEX 35 en gráfico diario

Sabemos que de lo que debemos estar pendiente en el índice es de lo que hagan los bancos y éstos están flojeando por la debilidad de la rentabilidad de los bonos. Habrá que estar muy atentos a lo que digan el miércoles con las actas de la FED porque según lo que se diga podría darse un vuelco en todo.

Curso Práctico de Trading de Estrategias de Inversión. ¡Solicita información sin compromiso!