Si la economía "nunca ha estado tan fuerte", entonces ¿por qué es necesario un nuevo QE? Es evidente que hay una contradicción. Precisamente para no responder a esa pregunta es por lo que Powell evita llamar QE al nuevo programa de compra de pagarés del Tesoro de los EEUU.

El nuevo programa de compra de pagarés del Tesoro de los EEUU puesto en marcha por el FED supone compras mensuales por importe de 60 mil millones mensuales hasta junio de 2020.

Este “NO QE” supondrá un volumen de compras cercano a los 500 mil millones de dólares.

Ralph Axel, de Bank of America, ha sido muy valiente al reconocer por escrito que esta nueva inyección de liquidez tendrá unos costes elevados y potencialmente catastróficos.

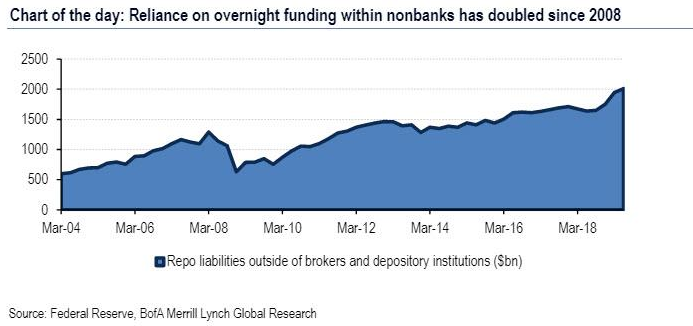

Ahora bien, a corto plazo es indudable que, con el recorte de los tipos de interés y las masivas inyecciones de liquidez, el FED ha conseguido impulsar las bolsas al alza (el FED ha vuelto a la manipulación de las bolsas) pero, como dice Axel, a costa de elevar el riesgo financiero sistémico, al hacer el mercado de “repos” más vulnerable al ciclo bancario.

En su informe, Axel señala algo preocupante: “By running balance-sheet policy to ensure overnight funding markets remain flush, the Fed is arguably circumventing the most important brake on excess leverage: the price."

Bank of America considera que el doble mandato del FED ha sido reemplazado por un único mandato, el de promover la estabilidad financiera (o si lo prefieren impulsar al alza el precio de las acciones de JPMorgan), algo parecido a lo que ya lleva haciendo hace tiempo el BCE con los países del sur de Europa. Mientras en Europa el sistema financiero se mantiene con las compras de deuda soberana en los EEUU el FED hace lo mismo a través de las operaciones repo.

El FED en realidad está expandiendo su balance en una etapa de expansión económica para mantener las condiciones de financiación de la economía.

Cabe preguntarse, ¿qué sucedería si en un momento determinado se produjera un cortocircuito financiero o un tropezón de la economía? El FED se quedaría sin margen de maniobra. Este es el motivo por el que el FED no puede permitirse un error, y están aterrorizados por ello.

En su testimonio del segundo día en el Congreso de los EEUU, Powell dijo que la deuda y el déficit nacionales no representan una amenaza inmediata para un "día de ajuste de cuentas".

Ahora bien, por el momento, lo más probable es que la economía de los EEUU crezca a un ritmo del 1,9% de forma sostenida en los próximos años. Y, por lo tanto, con liquidez abundante y la economía de los EEUU creciendo a un ritmo lento pero sostenido, vamos a considerar como escenario más probable que el S&P 500 siga dentro de una tendencia alcista de medio y largo plazo en los próximos meses.

A corto plazo, en la sesión del jueves, vimos como el S&P 500 rebotó al llegar a la recta directriz alcista, que pasaba por la zona de los 3.080. Mientras se mantenga por encimade ese nivel, predisposición alcista a corto plazo. Ahora bien, la perforació del 3.080 abriría el camino hacia el 3.050 primero, y luego al 3.000.

El IBEX no tiene consuelo. Lo más probable es que siga cayendo a corto plazo y que se dirija a la zona de los 9.000 puntos.