Prologis es una compañía líder mundial en inmuebles, concretamente en el segmento de logística, con un enfoque en mercados de alto crecimiento. A 31 de marzo de 2021, la compañía era propietaria o tenía inversiones en proyectos de desarrollo que se espera que totalicen aproximadamente 92 millones de m2 en 19 países. Análisis, valoración y recomendación para los títulos de Prologis. La compañía alquila modernas instalaciones logísticas a una base diversa de aproximadamente 5.500 clientes, principalmente en dos categorías principales: business to business y de retail / online.

Prologis ha lanzado una iniciativa integral de transformación digital para mejorar la eficiencia operativa mediante el despliegue de soluciones tecnológicas flexibles. Prologis Essentials Marketplace es una plataforma en línea que ofrece bienes y servicios seleccionados específicamente para sus clientes. Este portal aprovecha la escala de Prologis para ayudar a sus clientes a adquirir montacargas, transportadores, robótica y servicios de limpieza a precios favorables. Además, la compañía continúa su trabajo en Prologis Labs, una planta incubadora de tecnología.

ÚLTIMOS RESULTADOS PUBLICADOS Y PREVISIONES

Prologis consiguió al cierre del 1T21 ganancias netas por acción de $ 0,49 vs $ 0,70 de un año atrás; la disminución fue impulsada por costes de extinción de deuda de $ 187 millones. El Cash flow operativo por acción fue de $ 0,97 para el trimestre en comparación con $ 0,83 en el 1T20. El 80% de su Beneficio operativo (NOI por sus siglas en inglés) se genera en EE. UU., el 11% en Europa, 6% en América (exUSA) y un 3% en Asia.

La demanda ya había registrado en el último trimestre de 2020 un fuerte repunte y esta recuperación se ha mantenido en los primeros meses de 2021. Las cadenas de suministro globales están presionando para seguir el ritmo de la actividad económica acelerada, reacondicionándose para un cumplimiento más rápido y resiliencia. Con una cartera bien posicionada, ofertas diferenciadas para los clientes y abundante capacidad de inversión, Prologis debería continuar superando objetivos.

SOLVENCIA

El ratio de ocupación baja 40 puntos básicos en el 1T21, hasta el 95,4%, en línea con la estacionalidad. Al cierre del primer trimestre de 2021, la deuda como porcentaje de la capitalización total del mercado era del 18,6%, en niveles por tanto controlados, con un coste de interés medio de la deuda del 1,8% con un plazo promedio ponderado de 10,6 años. El ratio LtV, es decir, la deuda sobre el valor de sus activos supone el 30,5% al cierre de marzo, desde el 31,2% a diciembre de 2020. La capacidad de inversión de Prologis es, a cierre de marzo de 2021, de $ 14 mil millones.

PREVISIONES

Tras publicar unos sólidos resultados trimestrales, Prologis ha revisado al alza sus estimaciones para el ejercicio completo 2021. Ahora anticipa la generación de $ 1.25 mil millones de flujo de efectivo libre después de dividendos (+1,5% vs previsión anterior), con resultado neto en rango 2,80-2,90$/acción (+16,8% desde la previsión anterior). La compañía espera elevar al 96,25%-96,75% el ratio de ocupación.

REMUNERACIÓN AL ACCIONISTA

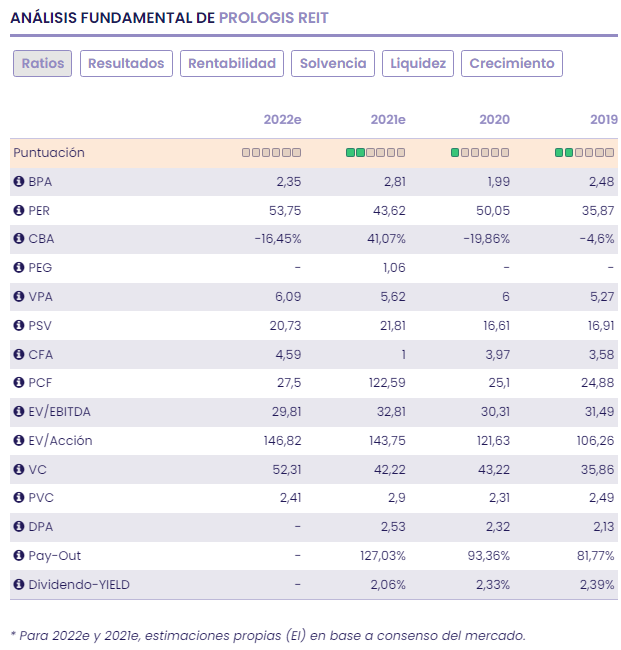

La tasa anual de crecimiento compuesta de dividendos a 10 años es del 8,4% y ha aumentado en proporción con los resultados de la compañía. En 2021, Prologis espera generar más de $ 1,000 millones en flujo de efectivo libre después de dividendos y mantener un índice de pago de dividendos en el 60% del Free cash flow. Bajo una previsión de dividendo por acción de 2,53$ para el cierre de 2021, la rentabilidad sobre dividendo-Yield a precios actuales ronda el 2,2%.

VALORACIÓN FUNDAMENTAL

Buenos resultados, revisión al alza de la previsión de beneficios para el año en curso, dividendos elevados y una adecuada diversificación geográfica de ingresos y activos. Mantiene la deuda controlada, con ratings de calidad (Moody´s A3 y S&P A-).

En cuanto a la valoración por múltiplos, con un valor bruto de activos (GAV) de 154.000 M$ y un Valor Neto de sus activos (NAV) de 137.750 M$, el mercado paga un múltiplo P/NAV de 0,64v, con descuento frente a competidores. Tiene potencial tanto por generación de ingresos, como por valoración de activos.

En base a nuestra valoración fundamental, la recomendación es positiva para Prologis a medio/largo plazo.