Los bancos del mercado español han conseguido levantar el vuelo y enderezar el rumbo con el que iniciaron 2016. Tanto BBVA como Santander llegaron a dejarse alrededor de un tercio de su capitalización en algunos momentos arrastrados tanto por la crisis financiera italiana –para algunos inversores lo que ocurre en Italia es trasladable a España-, como por los miedos que llegaron desde Alemania con Deutsche Bank.

Finalmente la esperanza de una economía en la que comienza a hablarse de inflación, de subida de tipos de interés y de un posible final de los QE llega como música celestial a los oidos de los accionistas de las entidades financieras.

Aunque en Europa tendremos que esperar a que suban los tipos de interés –que es lo que haría que mejoraran los márgenes y la rentabilidad-, lo cierto es que entre las nubes comienza a divisarse algún que otro claro. Mario Draghi ya ha hablado de fin del QE, aunque solo de una forma velada. En Italia se han puesto cifras a las necesidades de capital de la banca y se ha abierto la espita del rescate de Monte Dei Paschi y hace meses que los inversores no tiemblan ante la posibilidad de un rescate de Deutsche Bank. Por otro lado, los últimos datos económicos muestran que la recuperación económica del viejo continente no se desvanece y en España la batalla política comienza a encauzarse.

Con todo no hay que desdeñar todo lo que queda por delante en los próximos meses, con un panorama político cargado de potenciales peligros. En 2017 nos enfrentamos a la apertura oficial de las negociaciones para el Brexit y elecciones en dos de los países europeos más importantes –desde un punto de vista económico- Francia y Alemania. Sin hablar, claro está de lo que en apenas tres semanas está a punto de ocurrir en Estados Unidos, la toma de posesión del nuevo presidente del país, el populista Donald Trump.

Es, precisamente, Donald Trump, lo que va a generar el catalizador que podría diferenciar la evolución de BBVA y Santander el año que viene. La firma presidida por Francisco González tiene uno de sus principales mercados en México, uno de los países que podría sufrir más bajo el mandato del explosivo multimillonario americano. Sus políticas podrían afectar a la evolución de la cotización de BBVA.

Quizá la peor parte del Santander está este año en el Reino Unido donde genera el 19% de sus beneficios y donde este año se pondrá en marcha el proceso de salida de la Unión Europea. Brasil, que hasta hace unos meses había sido uno de sus principales dolores de cabeza, parece que se está recuperando tras el impeachment de Dilma Rousseff.

En los últimos cinco años ha sido BBVA el que mejor lo ha hecho. En este tiempo, la entidad financiera apenas ha caído un 2,58%, frente a un descenso del 13,24% del Santander. Sin embargo, cuando se le suman los dividendos, las dos firmas llevan un recorrido prácticamente idéntico, con alzas de algo más del 21,5% en ambos casos.

Sin embargo México ha pesado, y mucho, en BBVA este año. La entidad cae un 4,6% en el ejercicio, frente a las subidas de más de un 8,5% con su rival. Si se le añaden dividendos, la diferencia es también abultada; los accionistas del banco de Francisco González ganaría algo más de un 0,6% en 2016, frente a algo más de un 13% de la entidad que preside Ana Patricia Botín.

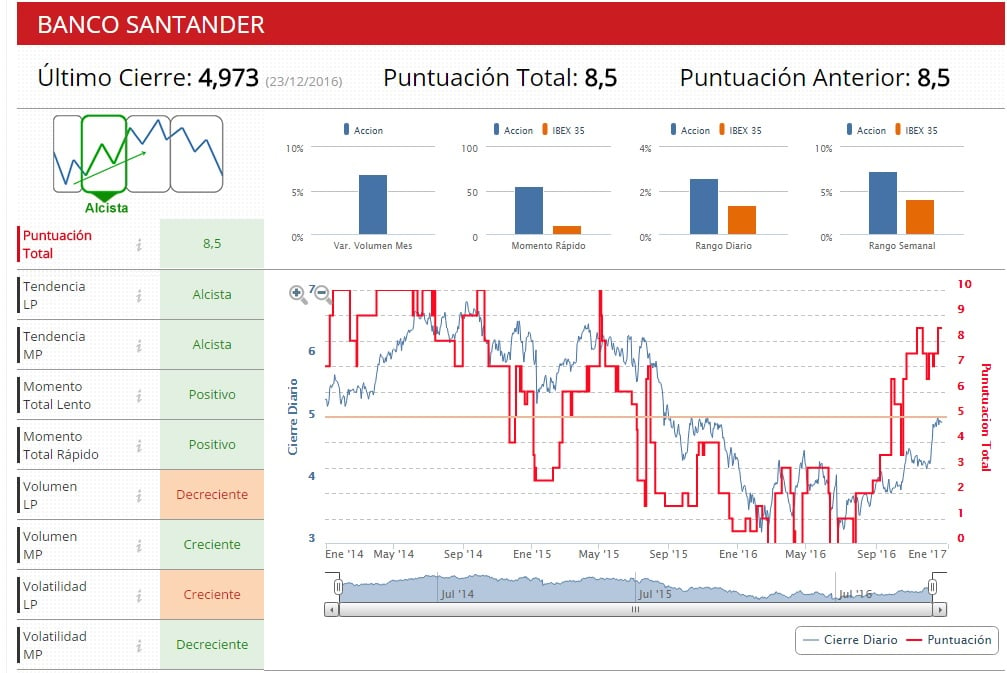

En un entorno favorable para la banca en los próximos meses, los Indicadores Premium de Estrategias de Inversión muestran buenas perspectivas para los dos valores, aunque quizá algo más de ímpetu para el Santander. Estos marcadores otorgan una puntuación de 8,5 para la entidad cántabra, lo que la sitúa en fase alcista.

%%%Díganos si quiere recibir alertas para Santander|SAN%%%

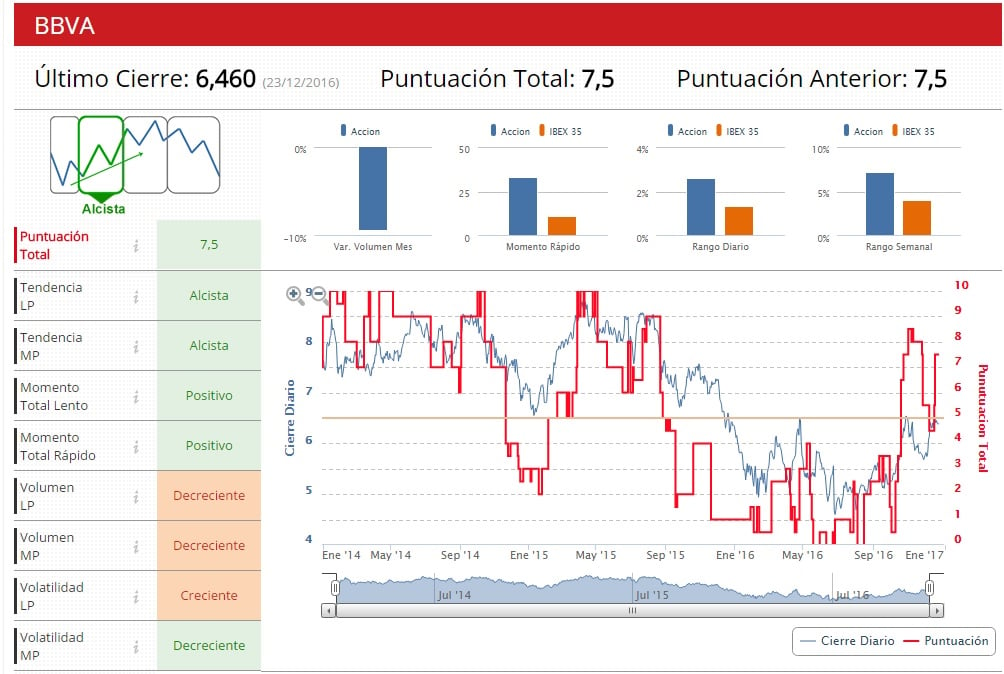

Para BBVA la puntuación sería de 7,5 puntos, aunque algo menor, la cotización sigue todavía en fase alcista.

También a los puntos gana Santander cuando se habla de las recomendaciones de los analistas. Un 37% de las firmas que lo siguen apuestan por comprar, un 41% por mantener y un 22% por vender. El consenso, además, le da un potencial de un 7% desde el nivel actual.

Para BBVA los números son parecidos, aunque algo peores. Un 32% de los analistas que siguen el valor opta por comprar, un 43% por mantener y un 22% por vender. En este caso, el valor cotiza ligeramente por encima del precio objetivo medio del consenso. %%%Indíquenos si quiere recibir alertas sobre BBVA|BBVA%%%