El Ibex descuenta un escenario macro tan negativo, que es muy difícil que se dé.

Históricamente ha sido difícil ver un Ibex registrando pérdidas interanuales en un ciclo económico al alza en España, cosa que sucede actualmente. Si en lugar de España, utilizamos un proxy de lo que sería un PMI según la distribución geográfica de los resultados del índice también indicaría que el mercado ha descontado un escenario macro demasiado negativo.

Los multiplicadores se han normalizado tras la última corrección.

En otros informes de estrategia hemos señalado que en términos de trailing PE la bolsa española estaba escandalosamente cara. Siendo las elevadas estimaciones de beneficios las que llevaban los multiplicadores del índice a niveles más asumibles. La buena noticia es que con esta última corrección, los trailing PE se han situado a niveles más normalizados y no es necesaria una exagerada subida de BPA para poder justificar los múltiplos del Ibex.

Creemos que existen muchas razones para incrementar exposición a bolsa española.

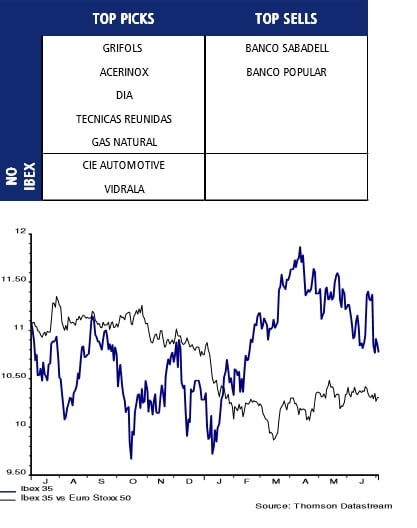

Creemos que el entorno de los bonos, la visibilidad macro en España, unos multiplicadores más normalizados, así como un menor riesgo político son razones más que suficientes para incrementar exposición a bolsa en estos niveles. Es cierto, el empeoramiento macro en Latam es la única variable que se ha deteriorado a lo largo de este último año, y que tristemente creemos que seguirá pesando negativamente en el relativo del Ibex frente al EuroStoxx.

Creemos que Acerinox es una gran oportunidad a estos niveles.

En línea con lo que señalamos en el pasado informe de estrategia queremos seguir incrementando la beta de nuestra cartera modelo. Incluimos en la cartera modelo a Acerinox, con una valoración de 1,1x BV, frente a una media histórica de 1,7x en los últimos años. Aunque nos sigue gustando sacamos de la cartera modelo Amadeus tras el buen comportamiento tanto absoluto como relativo del último año.

%%%Le avisamos cuando Acerinox cambie de ciclo bursátil|ACX%%%