Hay dos cosas que los analistas inmobiliarios tienen más que claro respecto del euríbor en este momento: la primera es que seguirá subiendo y lo está haciendo mucho más rápido de lo que se esperaba, lo que encarecerá las hipotecas a partir de ahora y cada vez en mayor medida.

Y la segunda, que no solo ese será el problema, sino que vendrá acompañado de créditos, no solo más caros, tanto fijos, ahora los más demandados, como en los variables, sino además de unas condiciones cada vez más difíciles para su acceso. Dinero que nos costará más y será más complicado en su acceso.

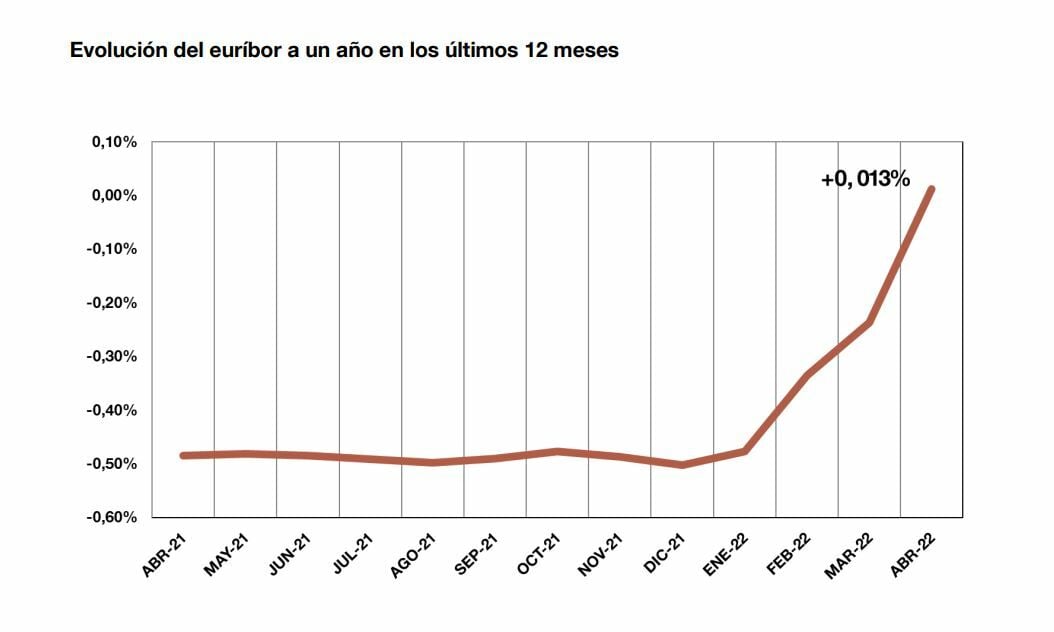

El claro ejemplo ya lo teníamos en los datos de abril, los últimos cerrados y los primeros en positivo de los últimos seis años. El nivel a doce meses, al que se referencian buena parte de nuestras hipotecas variables alcanzó el 0,013% y encareció, en una hipoteca fija los préstamos hipotecarios por encima de los 420 euros cada año, unos 35 euros al mes para una hipoteca media de unos 150.000 euros y diferencial del 1%.

Pero hasta ahí llegan las certezas porque la evolución exponencial que estamos viendo en el euríbor diario nos abre muchas incertidumbres al respecto de modo que los expertos no se ponen de acuerdo sobre los niveles que puede alcanzar la tasa a final de año. Las previsiones realizadas hasta la fecha se han quedado ya obsoletas para fin de año.

Ahora mismo los niveles medios diarios ya superan el 0,27% de media, duplicando los niveles del pasado mes, lo que se une, en el caso de los préstamos a tipo variable, a las elevadas tasas negativas que se contemplaban el pasado año, hasta incluso superar el 0,5 negativo en diciembre, por lo que el encarecimiento será mayor y podría incluso llegar a rozar los 1.000 euros en determinadas hipotecas, las de mayor cuantía, en su cuota anual, si se mantiene la progresión actual.

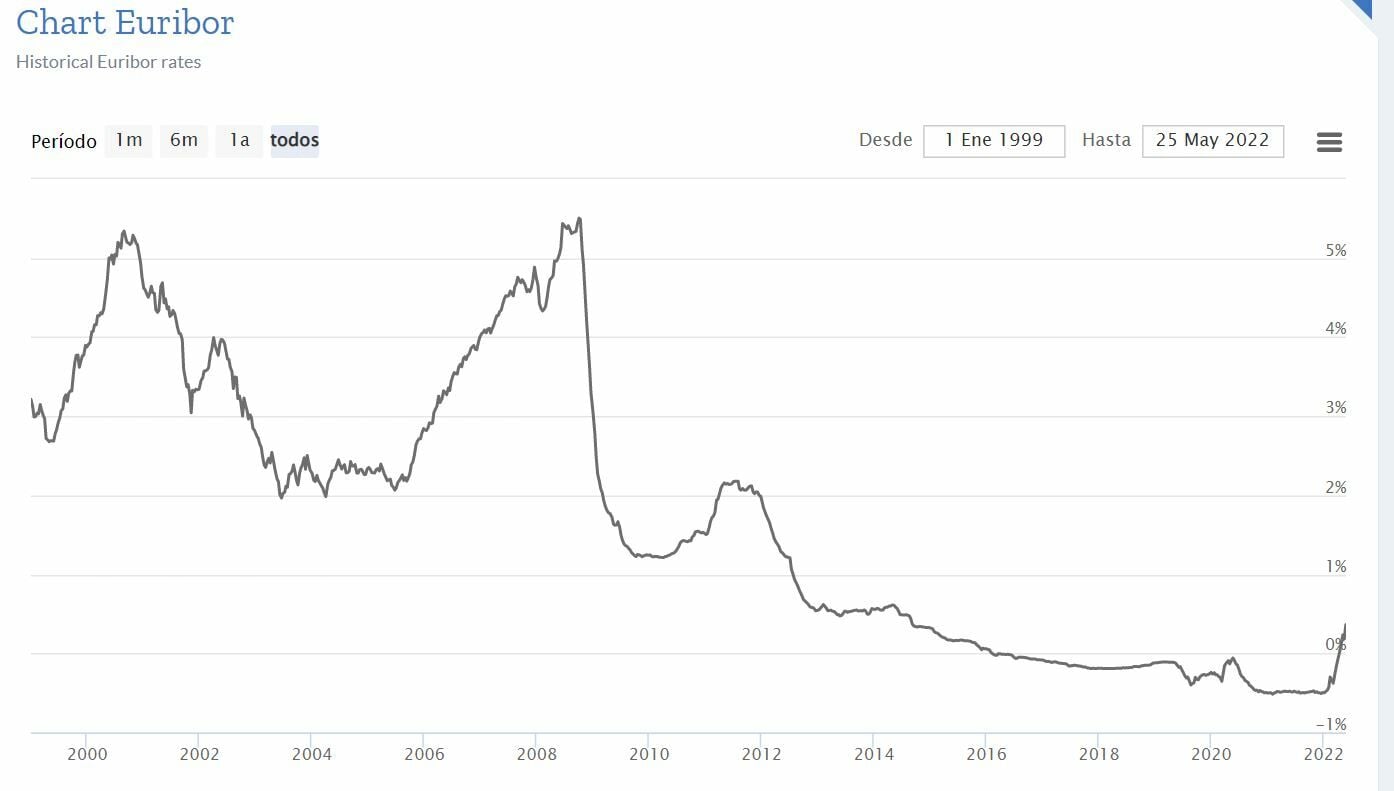

De cualquier forma, la subida confirmará la vuelta a los tipos positivos en las hipotecas con el mayor encarecimiento que se recuerda desde hace 11 años en los préstamos a tipo variable.

Volvería por tanto a los niveles de la última burbuja inmobiliaria, aunque las condiciones actuales no son las mismas, ni mucho menos. Un mercado donde no solo se verán penalizadas las hipotecas variables. De ahí, que los consumidores hayan sido muy previsores por lo que estaba por llegar. Ahora los préstamos para la compra de vivienda a tipo fijo dominan el mercado, y en las últimas cifras de marzo de Estadística, superan el 72,7%, aunque la realidad actual es mayor.

Pero incluso esas ya se ven en el mercado con niveles que superan el 3% y que, de progresar el euríbor como hasta ahora, serán de mayor cuantía en las ofertas que marquen las entidades financieras en adelante.

Los últimos datos actualizados de la Asociación Hipotecaria Española, basados en las cifras del Banco de España, nos dicen que el tipo medio en abril de los créditos hipotecarios alcanzó el 1,54%, el nivel más alto desde marzo de 2021. Y según Asufin, la banca ha elevado sus hipotecas fijas un 0,38% solo en los primeros tres meses del año.

Para los hipotecados actuales, solo queda negociar con el banco sus condiciones actuales para no llevarse su préstamo a otra entidad, aunque el encarecimiento está servido. Para los nuevos, a pesar de que los tipos serán más altos, la respuesta puede ser, como augura el Banco Central Europeo una relajación en los precios de la vivienda. Es decir: precio final más barato con créditos más caros a amortizar.