Sacyr es un valor al que su entrada en el selectivo en el mes de junio del año pasado le ha vuelto a dar visibilidad para los inversores. La tuvo mucho antes de la crisis financiera, la crisis del ladrillo, luego la perdió prácticamente a bloque y desde mediados de 2020 lo viene haciendo bastante bien.

Después de la crisis financiera y del ladrillo y de su fallida operación de toma de control de Repsol, Sacyr se ha transformado, apunta Antonio Castelo, especialista en mercados de iBroker. Sacyr ya no es una constructora que tiene algo de diversificación en otros negocios, como servicios, gestión de aguas y marginalmente concesiones, sino que se ha transformado en una operadora de activos concesionales. Ahora mismo, casi el 90% de su valor de empresa procede de este negocio.

Ese giro en su estrategia, la ha permitido ir generando un flujo de caja con el que ha podido mejorar su calidad financiera, a medida que los activos concesionales, pues han ido ganando madurez.

Hizo un buen ejercicio en 2022 y los últimos resultados publicados, correspondientes al primer trimestre de 2023, han seguido mostrando un fuerte crecimiento operativo, pero esta vez no ha habido una reducción de deuda a la que nos tenía acostumbrados en los últimos trimestres, apunta el experto, sino que ha aumentado en unos 98 - 100 millones de euros, debido a una peor evolución de su circulante y a la percepción de unos menores dividendos procedentes del negocio concesionales.

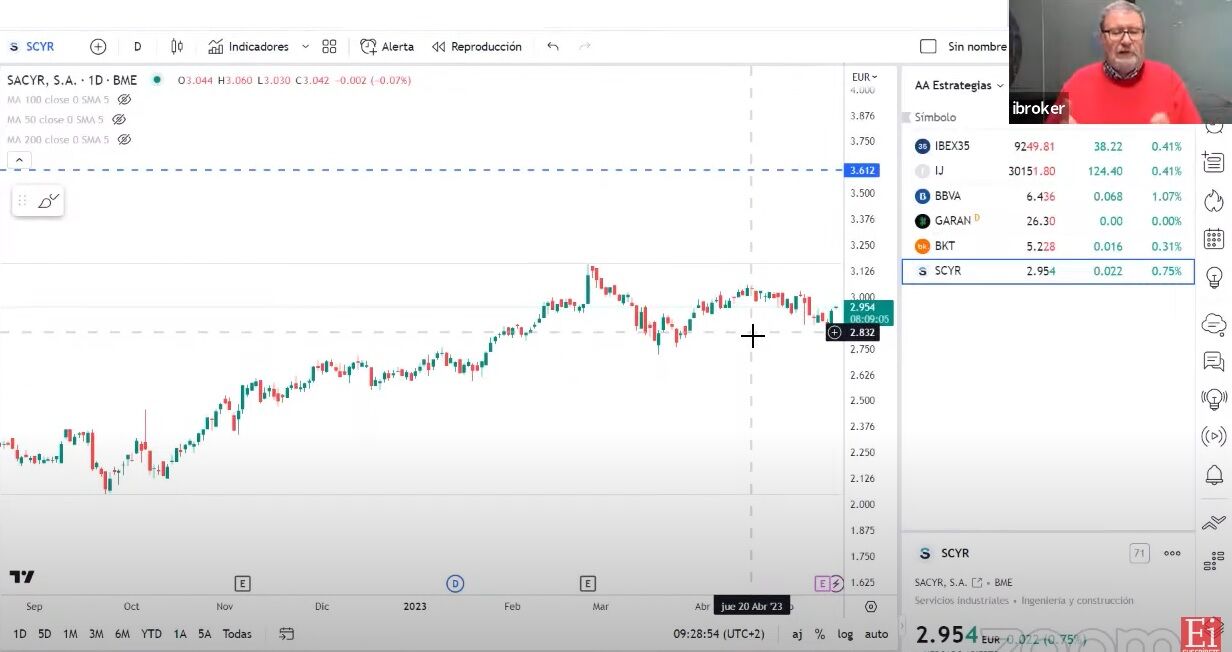

Esto le ha provocado una cierta estacionalidad en el negocio en el primer trimestre del año, una circunstancia que inicialmente no ha gustado en el mercado. Al publicar esas cuentas, vemos que sufrió un bache en el mercado, que luego se ha estabilizado.

“Entendemos que en las próximas publicaciones de resultados vamos a ver otra vez cómo la deuda vuelve a una senda de reducción”, en base a que a la concreción de un plan de venta de activos no relacionados con el negocio concesional, de servicios, lo que le queda del sector de servicios y activos no estratégicos, señala Castelo. Esto le va a permitir generar liquidez y reducir deuda. Se espera que a finales de mayo lleguen ofertas para la venta de parte de esos activos, lo que puede ser un catalizador para Sacyr.

Los analistas le dan un precio objetivo de 3,61 euros, está cotizando con un descuento del 22% y “creo que como todas las empresas relacionadas con la explotación de concesiones, puede tener una buena evolución en lo que queda de año”.