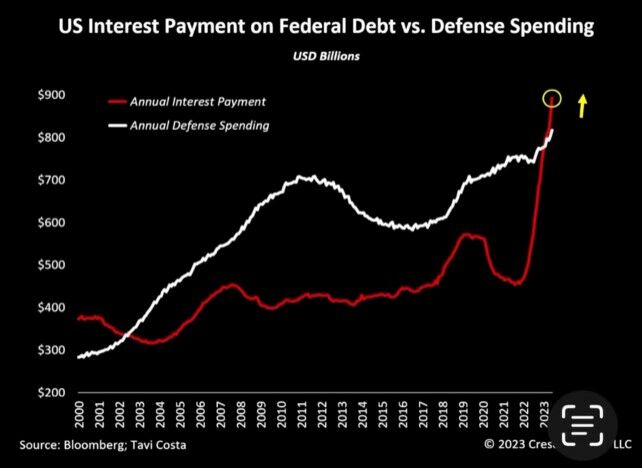

El tipo de interés real que está soportando ahora mismo la economía de Estados Unidos podemos situarlo en torno al 2,5%. Es un tipo alto, en palabras de José Luis Cava. “El pago anual por intereses de la deuda pública federal ya ha superado al gasto anual que el gobierno de Estados Unidos hace en defensa”.

¿Esto significa que se ha iniciado una tendencia alcista en la factura de pago de los intereses de la deuda pública? Para contestar esta pregunta, según el analista, debemos tener en cuenta que el gobierno de Estados Unidos está emitiendo ahora deuda pública a un ritmo “insostenible”. “Para que nos hagamos una idea, está emitiendo deuda pública como si se fuese a enfrentar a una pandemia como la que vivimos en el COVID-19. Por lo tanto debemos concluir que lo más probable es que se haya iniciado una tendencia alcista”.

En segundo lugar, el experto explica que la deuda que venza en los próximos dos años va a tener que ser refinanciada a un tipo de interés alto. “Por lo tanto se refuerza la idea de que nos enfrentamos a un coste creciente y acelerado de la factura por intereses”. ¿Cómo se podría solucionar esto? Según Cava, solo hay dos soluciones. “Compensar el aumento del pago por intereses con reducción en otras partidas presupuestarias. Reducir el gasto público. ¿Ustedes creen que un partido político va a reducir el gasto público? Yo no, porque pierde votos”. La segunda cuestión, continúa, aumentar la recaudación fiscal incrementando los impuestos. “Por cada aumento de un punto porcentual de los tipos de interés, tienen que incrementar la recaudación fiscal en un 7%. Por lo tanto, yo creo que esta opción tampoco es viable”.

Entonces, la conclusión a la que llega es “deuda pública creciente, coste de la factura por intereses creciente y, por lo tanto, un dólar que cada día que pase es más basura y es precisamente esto la principal amenaza contra el papel del dólar como moneda de reserva mundial”. Entonces, ¿Powell y la Fed saldrán en defensa del gobierno de Estados Unidos? José Luis Cava cree que no. “A mí me da la sensación, y deben así cumplir con sus obligaciones, que la Fed, a la hora de tomar sus decisiones de política monetaria, no tiene que tener en cuenta consideraciones de ámbito fiscal, porque eso no es su departamento. La responsabilidad fiscal es competencia del gobierno de Estados Unidos y, obviamente, del Congreso de Estados Unidos”.

¿Y qué va a hacer Powell con los tipos de interés? ¿En qué se está fijando para dejar de subirlos o empezar a bajarlos? Para contestar esta pregunta, el analista se fija en un hecho. La economía de Estados Unidos estará creciendo a una tasa de crecimiento nominal del orden del 4-4,1%. Si el tipo de interés efectivo de los fondos federales está en el 5,1% y probablemente va a subir al 5,3%, el tipo de interés de los fondos federales está por encima del crecimiento nominal de la economía de Estados Unidos. “Esto es restrictivo, está frenando la actividad económica. “Por lo tanto, deberíamos considerar como escenario más probable que esto va a frenar la actividad económica. Y, cuanto más tiempo estén los tipos de interés sobre los fondos federales por encima del crecimiento nominal, tanto peor será para la actividad económica y mayor freno ejercerá y hará más probable la caída en recesión. Por lo tanto, ahora mismo la política monetaria es claramente restrictiva.

¿Y cuándo tendremos el primer aviso anticipado de que la Fed va a bajar los tipos de interés? Para ello, se fija en la rentabilidad de las notas a dos años.

“Hemos trazado una recta directriz alcista que une los mínimos de mayo y los mínimos de julio, y pasa por la zona 4,713. Por lo tanto, mientras la rentabilidad de las notas se mantenga por encima de 4,713, nosotros seguimos en fondos monetarios a corto plazo que inviertan a un plazo entre 30 y 60 días”.

“Hay un soporte en la zona de aproximadamente los 4,60-4,65. La conclusión a la que llegamos es que, en tanto en cuanto se mantenga esa zona de soporte, vamos a considerar como escenario más probable que la Fed no vaya a bajar los tipos de interés”, concluye.