El boom de la industria de los e-sports se vio impulsado por el Covid-19. Tanto es así que un informe de Nielsen destaca que entre el 57% y el 71% de las personas de la UE aumentaron su tiempo destinado al juego, no sólo jugando el famoso Fortnite, League of Legends o el Call of Duty, sino una variedad de videojuegos insólitos.

La tesis de inversión en los e-sports se basa en una industria global y no solo un nicho de mercado para esos jugadores jóvenes veinteañeros reunidos en un sótano. Se trata de una industria real, con crecimiento a nivel mundial y en la que existen oportunidades de inversión.

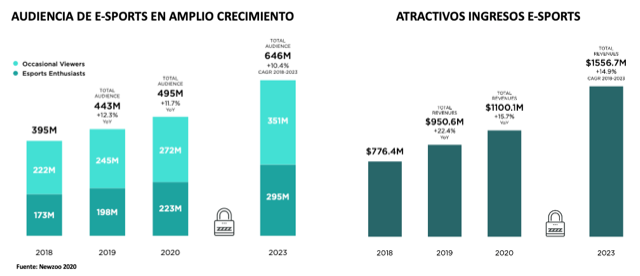

Las estadísticas de Newzoo muestran que, en 2020 los deportes electrónicos tuvieron una audiencia en línea como en directo de 495 millones de personas (+11,7% anual) en todo el mundo y generó ingresos globales superiores a los 1.100 millones de euros, un crecimiento interanual del 15,7%. Y de estos ingresos, tres cuartas partes provinieron de los derechos de los medios y del patrocinio.

Hablamos de una industria muy lucrativa, que proporciona medios de vida a las personas de la industria, desde jugadores hasta los desarrolladores de los juegos, los servicios de transmisión y, por supuesto, los inversores.

Ser ahora un jugador profesional es una carrera legítima, y la remuneración es altísima vía premios en metálico, suscripciones y acuerdos de patrocinio. Los servicios de transmisión también generan ingresos a través de las tarifas que pagan los espectadores por suscripciones a sus jugadores favoritos.

En el último año, los e-sports para dispositivos móviles han experimentado un gran aumento y es de esperar que esta popularidad crezca aún más en los próximos meses. Mercados como el sudeste asiático, India y Brasil están a la vanguardia de este crecimiento. La prevalencia de las aplicaciones ligeras, combinada con el éxito de juegos como PUBG Mobile y Garena Free Fire, ha reforzado la competitividad de los juegos como un pasatiempo popular en los mercados emergentes, contribuyendo a un gran salto en el número de espectadores en vivo para los deportes electrónicos móviles. De hecho, la audiencia saltó de 15,3 millones de horas en 2018 a 98,5 millones en 2019, un aumento de más del 600%. De seguir así, las estimaciones apuntan a que la industria llegaría a un valor de 1.500 millones de dólares en 2023.

Pero no todo el mundo tiene el talento ni el tiempo de convertirse en jugador de clase mundial, pero una cosa que todos pueden hacer para aprovechar el auge de los e-sports es a través de la inversión.

Una de estas estrategias es invirtiendo en las plataformas de streaming y en donde las grandes tecnológicas son las líderes (Microsoft, Alphabet, Apple . . .); otra es vía las empresas desarrolladoras de los videojuegos (Nintendo, Ubisoft, Electronic Arts . . .).

Otra estrategia, es vía fondos de gestión activa que invierten en tecnología, pero sería jugarlo de manera indirecta ya que incluyen todas las tecnológicas sin un sesgo claro a e-sports.

Y una más directa sería vía el ETF VanEck Vectors Video Gaming and eSports, que toma como referente a replicar el índice MVIS Global Video Gaming & eSports, que en los últimos 3 años ha alcanzado una rentabilidad del 110,1%, mientras que a 1 año del 79,34%.

El índice está compuesto por 25 posiciones, en donde el peso en EE.UU. es del 35,13% y 7 posiciones, seguido por Islas Caiman con 30,25% y 5 posiciones, Japón con 6 posiciones y un peso del 19,72%, Corea del Sur con 2 posiciones y un peso del 5,7%, Suecia con un peso de 3,07% vía 2 posiciones, Francia con 1 posición y 2,4% de peso, Taiwán y Polonia con 1 posición cada uno y un peso de 1,8% respectivamente. Un índice con un enfoque a empresas de gran capitalización y algunas de mediana.

El ETF de VanEck también está constituido por 25 posiciones, pero establece algunas limitaciones que intentan ofrecer ventajas para los inversores. Entre ellas es la diversificación, limitando el peso máximo de los componentes al 8%; al ser un fondo que invierte a nivel global, se diferencia del índice en que no está sesgado a EE.UU. ( que pesa en torno a un 36%), sino que además invierte en Asia (casi el 58%), y Europa 7,5%); invierte en empresasque sonpure play, es decir, aquellas en las que al menos el 50% de sus ingresos provengan del sector de videojuegos, lo que implica una exclusión natural de empresas como Apple o Alphabet.