Tanto si tiene unas pocas acciones de los mercados emergentes como un invesor global, o si tiene más exposición, es importante que considere los matices específicos de cada país. Como inversor, debe diferenciar entre oportunidades en mercados emergentes, ya que son todos una categoría homogenea, y los catalizadores específicos de los diferentes sectores tienen una gran influencia en la rentabilidad.

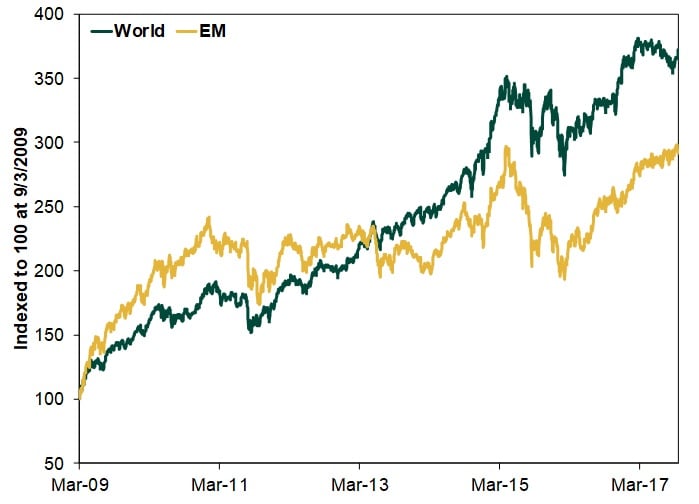

Para empezar, es importante comprender unas cuantas cosas. Mientras que los países emergentes tienden a crecer más rápido que los desarrollados, su renta variable no es inherentemente superior. Las acciones son acciones, y cada una tiene sus peculiaridades. La renta variable emergente ha tenido muy buenos momentos, pero ha tenido peores resultados que los mercados desarrollados durante casi todo el mercado alcista actual. Mientras que el MSCI World ha generado una rentabilidad del 290% desde que comenzó el 9 de marzo de 2009, el MSCI EM sube solo un 202% en ese mismo tiempo (véase el gráfico 1).

Gráfico1: MSCI Emerging Markets vs MSCI World desde marzo desde 2009

Fuente: FactSet, a 28/9/2017. Rentabilidad del MSCI EM y del MSCI World Index con dividendos netos, del 9/3/2009 – 29/9/2017. Referenciado a 100 el 9/3/2009. Invertir en los mercados de renta variable implica asumir riesgos de pérdidas y no hay garantía de que se repague parte o todo el capital. Las rentabilidades pasadas no garantizan ni indican rentabildiad futura.

En cualquier caso, después de un largo mercado bajista y un largo periodo con rentabilidades bastante planas, los mercados emergentes están rugiendo. Tocaron suelo el 21 de enero de 2016 –un par de semanas antes que la última corrección del mercado mundial terminara- y no han dejado de subir desde entonces (a pesar de que han sufrido un par de pullbacks cortos). El MSCI EM batió el año pasado al MSCI World compuesto solo por países desarrollados (14,9% vs. 11,4%), y esa racha continúa en 2017. Desde que comenzó el año, el MSCI EM sube un 14.3%, más del triple que el MSCI World’s, que se aprecia un 4,0%.

Aunque alguna exposición a mercados emergentes tiene sentido para un inversor con una perspectiva de inversión global, hay que tener cuidado al tratar a los emergentes como una categoría uniforme. Los mercados emergentes varían tanto en la concentración sectorial, como en el desarrollo económico y político. Por ejemplo, los mercados coreanos tienen mucho peso del sector tecnológico. En el MSCI Korea, el sector de la tecnología de la información tiene un peso de casi un 50% - más de lo que lo tiene en el MSCI MSCI Emerging Markets en el que la ponderación de esta industria es del 28%. En cualquier caso, en el MSCI Korea el sector del consumo discrecional pesa alrededor de un 10%, igual de lo que pesa en el MSCI Emerging Market, un porcentaje que representa al creciente consumo que caracteriza a países desarrollados. Corea también muestra algunas cualidades políticas de los países desarrollados, como el respeto por la ley. El presidente Park Geun-hye fue expulsado de su puesto el año pasado, y aunque la historia parece extraída de un culebrón coreano, el poder legislativo y el judicial fueron transparentes y cumplieron con su función. Los ciudadanos eligieron posteriormente al succesor de Park, Moon Jae-in, en unas elecciones libres. Corea sigue teniendo algunas carencias, el MSCI citó el control de capitales como una carencia cuando declinaron añadir este mercado a sus índices dedesarrollados, pero, en definitiva, tiene mucho en común con los mercados desarrollados. La OCDE, de hecho, lo considera un país desarrollado.

Comparemos a Corea con Paquistán, que acaba de unirse al MSCI Emerging Markets Index este año. El MSCI Pakistan solo tiene seis miembros. Tres de ellos son entidades financieras, dos son compañías de materiales, y una pertenece al sector de la energía: una señal de que el país tiene todavía que desarrollar el sector privado. También hay mucha incertidumbre política. El Tribunal Supremo paquistaní sustituyó al primer ministro Nawaz Sharif de su puesto en julio por corrupción, es la tercera vez que tiene que ser destituido como primer ministro. La corrupción es más común en los mercados emergentes, y este escándalo se añade a una avalancha de incertidumbre política. En estos momentos hay un presidente interino hasta que el año que viene se celebren elecciones generales y ya hay varios candidatos potenciales posicionándose para asumir el poder. Estos candidatos van desde el hermano menor de Sharif hasta un clérigo incendiario.

Aunque estos ejemplos parecen estar en los dos polos opuestos del espectro, los inversores pueden aplicar este ejercicio a otros países emergentes también. Por ejemplo, en Taiwán el mercado de renta variable es similar al de Corea y la corrupción política no es tan problemática como en otros países emergentes. Sudáfrica, por otro lado, tiene un mercado en el que pesan mucho las compañías del sector del consumo discrecional y el financiero, pero su situación política es mucho más complicada. El primer ministro, Jacob Zuma, está envuelto en un escándalo politico y ha tomado medidas orientadas a conservar las apariencias (cambiar al ministro de minas) para ganar el apoyo popular y matener su influencia. Probablemente, los mercados ya hayan tenido en cuenta la persistente incertidumbre, pero no es fácil que se disipe la incertidumbre rápido.

Como los mercados emergentes son tan diferentes, los inversores deben tener presentes las diferencias de cada mercado de capital cuando quieran invertir en ellos. Nuestro consejo es que si es un inversor global que busca añadir algo de exposición a los mercados emergentes, debe tener en cuenta más detalles que las tasas de crecimiento del PIB, que solo miran al pasado y no indican el retorno futuro de la renta variable. En cambio, considere a los emergentes como una oportunidad para ganar exposición a temáticas globales que espera que puedan funcionar bien en un futuro cercano. Si confía en la tecnología, tiene sentido buscar oportunidades en Taiwán o China. Quizá en Corea también, aunque parece que el riesgo regulatorio es algo mayor ahora. Estos tres mercados en conjunto acumulan alrededor del 95% de toda la capitalización del MSCI Emerging Markets Technology index. Igualmente, Rusia y Brasil son lugares adecuados para invertir si cree que el sector energético lo va a hacer bien a partir de ahora. Invertir en México significa que probablemente está añadiendo a su cartera el sector de consumo de bienes básicos, materiales o telecomunicaciones, los tres principales sectores del país. Aunque nosotros consideramos que es mejor no invertir demasiado en un sector determinado o en una zona geográfica determinada (no importa lo seguro que esté con respecto a una categoría, siempre puede estar equivocado), pensamos que tomar posiciones estratégicas en los mercados emergentes basándose en temáticas globales, puede añadir valor a los inversores.

Fisher Investments España es la sucursal española de Fisher Investments Europe Limited, compañía propiedad de Fisher Investments. Fisher Investments es una gestora de inversiones privada e independiente. Fisher Investments Europe delega la gestión de carteras a su empresa matriz. Este artículo refleja la opinión del equipo editorial de Fisher Investments. Dicha opinión puede cambiar en cualquier momento. Se proporciona la información sobre los mercados de valores con fines informativos. Este artículo no debe considerarse una recomendación de inversión para que compre o venda valores concretos.

i- Fuente: MSCI World y MSCI Emerging Markets Total Return Indexes (con dividendos netos) en EUR, desde el 9/3/2009 – 29/9/2017.

ii- Fuente: ibídem

iii- Fuente: FactSet, el 29/9/2017.

iv- Fuente: ibídem

v- Aunque Taiwan ha tenido su ración de puñetazos parlamentarios.

vi- Fuente: FactSet, el 29/9/2017.