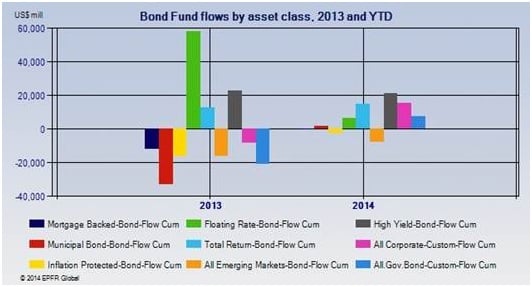

De acuerdo con EPFR, la primera semana de mayo dejó evidencias de que los inversores retail están dispuestos a aceptar más riesgos en cuanto a países y rating en su búsqueda por rentabilidad. De esta forma, los bonos italianos y los high Yield recibieron entradas netas por décimo novena semana consecutiva. Además, los bonos respaldados con hipotecas, los Mortgage Backed Bond Funds, han sufrido salidas netas por segunda vez desde el Segundo trimestre de 2013. Sin embargo, las salidas de los minoristas de los fondos de mercados emergentes han sido las menores en casi un año.

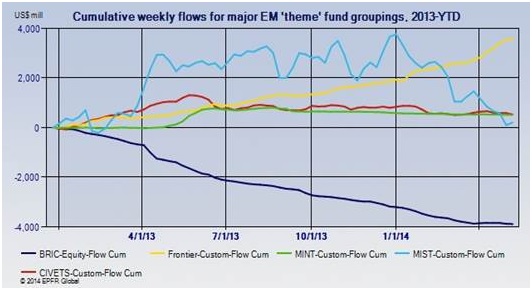

En cualquier caso, afirman en EPFR, los flujos de fondos durante la semana que terminó el día 7 estuvieron definidos por las salidas de países emergentes, después de una racha de cinco semanas de entradas.

Además, también se ha producido la mayor salida de fondos de renta variable estadounidense desde la primera semana de febrero.

Por otro lado, los fondos de bonos recibieron 8.970 millones de dólares, en máximos de tres meses, y los fondos de mercados monetarios acogieron 35.120 millones de dólares, en una semana en los que los instrumentos que invierten en volatilidad recibieron la mayor cantidad de dinero en 12 semanas.

Cabe destacar también que los inversores siguen sacando dinero de los grupos de fondos más populares el año pasado. Entre otros, salió dinero de los Floating Rate Bond Funds, los Balanced Funds y los fondos de bonos españoles que sufrieron redenciones por un importe de 113 millones de dólares.

Países emergentes

De todas las zonas emergentes, la única región que la semana pasada recibió dinero fue la renta variable latinoamericana. A nivel global, las salidas de los fondos de inversión que invierten en renta variable emergente alcanzaron máximos de siete semanas.

En este sentido, tras unos débiles datos macroeconómicos en China, los fondos de renta variable de este país han sufrido salidas máximas en siete semanas.

Desarrollados

Destacan las salidas de la renta variable estadounidense –casi 10.000 millones de dólares- y japonesa. Por el contrario la renta variable global y la europea han seguido recibiendo dinero.

En EPFR apuntan que Europa se ha beneficiado de una mejora en los datos macro y la percepción de que el Banco Central Europeo va a tomar medidas en la próxima reunión de junio, lo que favorecerá la depreciación del euro.

Por sectores

El sector que mejor se ha comportado ha sido el de energía, que ha recibido unos 1.500 millones de dólares, mientras que el peor ha sido el de valores tecnológicos, que ha sufrido redenciones de unos 900 millones de dólares.

También fue una buena semana para el sector de Real Estate, que recibió alrededor de 800 millones de dólares.