Mañana miércoles 23 Iberdrola

presentará sus cuentas del tercer trimestre. El consenso de expertos recogido por FactSet contempla un beneficio neto trimestral de 406 millones de euros, lo que supondría una reducción del 52%, frente a los beneficios registrados los tres meses antes (878,6 millones). Estas cuentas reflejarían, en parte, el

negativo impacto de la reforma eléctrica que aprobó el gobierno en julio y que, según los cálculos de la propia compañía, impactará en 170 millones de euros en sus resultados de 2013. Para reducir el déficit de tarifa –fin de la reforma eléctrica- Iberdrola ha aportado 5.300 millones, pero a finales del primer semestre, el déficit de tarifa correspondiente a la compañía presidida por Sánchez Galán era de 2.153 millones. (Ver: Iberdrola y Santander antes de presentar resultados)

Además, no podemos obviar que Iberdrola es la eléctrica española con mayor peso de las energías verdes (suponen un 10,5% de su Ebitda), las cuales, han sufrido un duro recorte de subvenciones. Según los pronósticos de la compañía, los ajustes en renovables aumentarán en 90 millones de cara a 2014. Para más INRI, los tributos al Estado de las eléctricas han aumentado. De hecho, en el primer semestre los impuestos pagados por Iberdrola aumentaron un 79% (863 millones de euros) con respecto al mismo periodo de 2012. (Ver: Iberdrola podría volver a ser la más afectada)

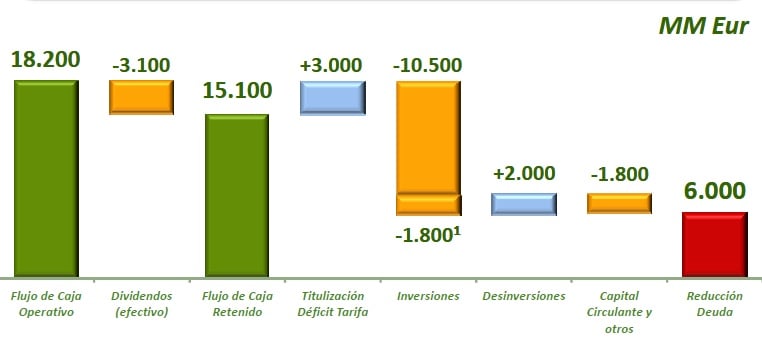

A pesar de estos varapalos, Iberdrola lucha contra viento y marea por seguir desapalancándose. Su alto endeudamiento, del 45% al cierre del primer semestre, pretende ser atajado básicamente por retención de flujo de caja (ver apartado de dividendos más abajo), mejora de la eficiencia operativa y desinversiones. De hecho, en los seis primeros meses las desinversiones superan los 1.200 millones de euros, pero tienen que alcanzar un total de 6.000 millones para el próximo año, según el Plan Estratégico 2012- 2014.

FLUJOS DE CAJA 2012-2014:

Fuente: Iberdrola

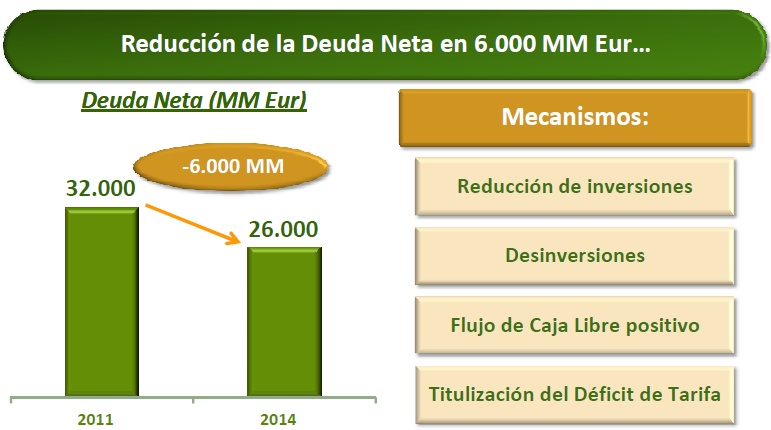

Con un último trimestre aún pendiente, el consenso de expertos recogido por FactSet espera que Iberdrola cierre el ejercicio 2013 con un beneficio neto de 2.564 millones, lo que supondría una reducción del 9,7% frente a 2012. Además, su deuda neta se situaría en 27.321 millones, un 10% por debajo del agujero con el que cerró 2012 (30.324 millones). Este desapalancamiento estaría en línea con las previsiones para situar su deuda en 26.000 millones en 2014.

EVOLUCIÓN ENDEUDAMIENTO (Plan Estratégico 2014-2016):

Fuente: Iberdrola

LOS ACCIONISTAS SE REVUELVEN EN SUS ENTRAÑAS

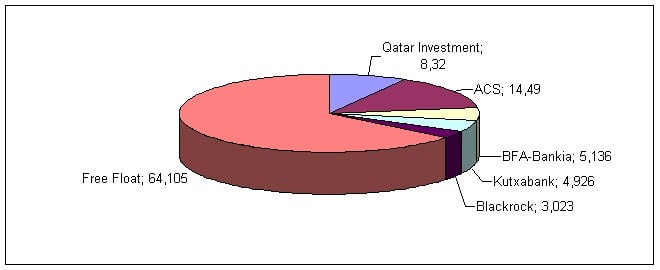

Algunos de los accionistas de referencia están estudiando su salida de Iberdrola. Así pues, por ejemplo, Bankia ya lleva meses estudiando la venta de su 5,136% de la eléctrica. Este trozo de tarta de Iberdrola estaría valorado a precios actuales del mercado en unos 1.471 millones de euros. Bankia tendrá carta blanca para realizar la venta a partir de mañana –aunque la podría retrasar hasta 2014-, pues después de que Iberdrola presente resultados, el representante de la financiera en el consejo de Iberdrola, Manuel Lagares, dejará de estar en black out, periodo en el que los consejeros no pueden comprar ni vender acciones de la empresa. No obstante, el impacto que pueda tener esta marcha parece que será limitado, pues el mercado tiene dado por descontadas ésta y otras desinversiones en cotizadas.

Por otro lado, también ACS pretende desinvertir en Iberdrola. Actualmente la constructora es el mayor accionistas, con un 14,49% de su capital. Sin embargo, recientemente emitió bonos convertibles en acciones de Iberdrola representativos de aproximadamente un 2% del capital de la eléctrica por valor de 720 millones de euros. El canje de los bonos se realizará en 5 años, a menos que el emisor, a partir de noviembre de 2016, quiera amortizar anticipadamente los bonos a la par si el valor de las acciones de Iberdrola superara el 130% del precio de canje vigente durante al menos 20 días bursátiles en cualquier periodo de 30 días bursátiles consecutivos. (Ver: A ACS, lastrada en bolsa por su batalla con Iberdrola, sólo le queda esperar)

A principios de año Kutxabank rebajó su participación en el capital de Iberdrola desde el 5% anterior, al 4,926% actual, después de que la entidad financiera vasca haya optado por el cobro en efectivo de los dividendos. No obstante, la intención de la entidad vasca es permanecer en el accionariado porque consideran su participación como “estratégica”.

PRINCIPALES ACCIONISTAS IBERDROLA:

DIVIDENDOS

Con un dividendo bruto anual de aproximadamente 0,3 euros, la rentabilidad por dividendo de Iberdrola se sitúa en el 6,51%, algo por debajo de la media del 7% del Ibex 35. Este año ya ha realizado los dos pagos tradicionales, en enero y julio. Además, la eléctrica ofrece la posibilidad de cobrar la retribución en efectivo o en acciones. De hecho, fue una de las compañías pioneras en ofrecer el scrip dividend en España. Gracias a la mayoritaria aceptación del cobro en acciones en vez del efectivo, Iberdrola ha evitado la salida de caja de más de 3.500 millones de euros en los cuatro últimos años. No obstante, cada vez más inversores de referencia optan por cobrar en cash y no ampliar su participación en el accionariado, como ACS o Kutxabank.

SITUACIÓN TÉCNICA

Técnicamente Iberdrola está en máximos de 2 años, justamente cerrando un hueco que dejó a finales de octubre de 2011. Sin embargo, no ha firmado un año espectacular en comparación con otros blue chips. Iberdrola se revaloriza en estos meses un 18%, mientras que otros como Santander suben un 22%, o BBVA, que suma un 42%. Luis Lorenzo, analista de Dif Broker, indica que "era de los pocos valores que hasta hace 2 semanas todavía no había roto sus máximos previos de este año, pero el día 9 acabó rompiendo al alza la resistencia de 4,35 que tantos meses llevaba tanteando. Lo hizo además con un hueco al alza y será ahora nuestro nivel de referencia para vigilar que el valor no vuelva a perderlo, aunque no es descartable que ante una corrección del Ibex se pueda acercar a esos entornos, que aprovecharíamos para tomar posiciones". Con dicha resistencia superada, los siguientes niveles a vigilar por arriba son:

- 4,61, máximos de marzo del 2012 y nivel ya tocado en la sesión del viernes pasado, y que es el nivel de resistencia de más corto plazo

- 4,80, máximos de febrero de 2012

- 5,00, máximos de enero del 2012

- 5,20, máximos de diciembre del 2011, y ya muy cerca de la directriz bajista de Iberdrola de los últimos 4 años. Este sería el nivel más importante de todos los anteriores.