Ayer el Banco de Suiza tomaba cartas en la ‘guerra de divisas’.Anunciaba una rebaja a mínimos de los tipos de interés de los depósitos bancarios al -0,75%, eliminaba la barrera de 1,20 francos frente al euro y cambiaba de su rango objetivo para el Libor a tres meses hasta una horquilla de entre el -1,25% y el -0,25%).

Estas medidas hicieron cundir el pánico en los mercados. En el de divisas provocó que el franco saltara por los aires, subiendo un 30% frente al euro. Con ello, el par EUR/CHF se colocaba por debajo de la paridad, incluso llegaba a hacer mínimos en 0.8052 francos por euro

, después de tres años de limitación en los que la barrera de los 1,20 francos frenaba el cambio.

Además, aunque el epicentro del seísmo monetario se produjera en el franco suizo, la onda expansiva también provocó temblores de gran magnitud en otros pares. Por ejemplo, el euro cayó a mínimos de 11 años frente al dólar, situándose por debajo de 1,17 dólares. La razón de este movimiento a la baja del euro es que el Banco Nacional de Suiza ha sido uno de los pocos compradores de euros en los últimos meses. Pero la política monetaria expansiva del Banco Central Europeo estaba haciendo esta política cada vez más difícil de sostener, creando enormes riesgos de precios para las reservas de divisas de Suiza.

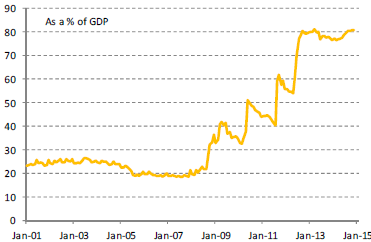

ACTIVOS TOTALES DEL BANCO NACIONAL DE SUIZA:

A pesar de la fuerte volatilidad experimentada ayer por el franco suizo y su subida frente a otras divisas, Martin Moeller, responsable de renta variable suiza de UBP, cree que “después de este período de volatilidad, el euro y el dólar se verán impulsados por el desarrollo de los EEUU y las economías europeas en relación con las expectativas actuales. Por ello, debería haber algún fortalecimiento del dólar y euro desde los niveles actuales a largo plazo”.

¿Cómo podemos aprovechar el movimiento en el mercado de divisas?

Lo que está claro es que, para aprovechar las consecuencias que está trayendo la decisión del BNS en el mercado debemos ser rápidos. Además, a corto plazo podemos encontrar oportunidades de inversión en pares de divisas en un sentido y, dentro de no mucho, en el contrario. Por ello, debemos ser rápidos.

EURCHF

Puede parecer paradójico que en un primero el franco suizo se revalorizara frente al euro, pero la razón, según Sara Carbonell, relationship manager de CMC Markets, es que “la eliminación de la barrera de los 1,20 euros ha dejado que el euro prosiguiera libremente con su tendencia bajista frente al franco suizo y que los inversores compraran francos porque es una divisa refugio”. Sin embargo, la experta cree que este movimiento no tardará en revertirse. Justifica esta visión en que “los europeos que tengan activos en Suiza (fondos, acciones, etc) cabe esperar que vendan muchos de esos activos y cambien sus francos a euros (con una excelente revalorización) lo que creo que puede empujar al euro en las próximas sesiones; además como la bajada de tipos también debería producir venta de francos y por tanto corrección de la cotización del par hacia niveles más cerca de 1,20”.

.png)

USDCHF

Frente al dólar la divisa suiza se ha revalorizado hasta un nivel que supone volver a zonas de negociación de hace 6 meses. Sara Carbonell nos propone esperar la corrección en el par, “es decir, hoy no ha ayudado el dato de empleo americano, pero la fortaleza está en el dólar. Si retorna a niveles de 0,90, se podría entrar alcista con stop en los 0,87 y buscando objetivos de 0,94, para que el ratio riesgo/beneficio compense”.

EURGBP

El movimiento del BNS también ha favorecido la caída del euro frente a otras divisas. En el caso de la libra, esto ha acentuado la tendencia, ya de por si bajista del par EURGBP. Así pues, Daniel Pingarrón, estratega de mercados de IG, cree que se da el caldo de cultivo perfecto para reforzar la estrategia de cortos en el par “porque el canal bajista es de libro desde 2013”.

.png)