¿Qué es la denominada FTT?

'Financial Transaction Tax'

es su nombre formal, aunque comúnmente esta tasa a las transacciones financieras ha adoptado el apellido Tobin, propio del economista estadounidense James Tobin.

La semana pasada conocimos por boca del ministro de Economía, Luis de Guindos, el 'consenso' que existía entre once de los 18 países de la UME para aprobar de cara al 1 de enero de 2015 su aplicación en los respectivos mercados nacionales.

Afectará a dos tipos de activos y lo hará con distinto gravamen. Por un lado, las transacciones para acciones y bonos estarían gravadas con un 0,1% del importe total; mientras que, por otro, los inversores de derivados deberán desembolsar un 0,01% del monto total.

¿A qué productos afectará?

Acciones y derivados dado que la idea inicial de los países que respaldan este ITF se ha ido modificando -y suavizando- con el tiempo dejando a un lado la tasa sobre la deuda pública de los estados. Es por ello que muchos dudas de la principal virtud por la que podría sacar pecho la 'tasa Tobin' y es su recaudación.

La Comisión Europea calculó en unos 35.000 millones de euros el resultado de su recaudación anual, aunque al quedar al margen la deuda de los gobiernos, que representa un 25% del total de las inversiones, esta cifra se podría reducir, como mínimo, en una cuarta parte. Y para ejemplo de lo que podría estar por venir, véase el ejemplo sueco.

Y, a pesar de que no se incluya en los cálculos de la Comisión Europea, otros productos, como los fondos de inversión, también se podrían ver afectados por esta tasa. "Obviamente, afectará a todos aquellos fondos que compren en bolsa y a través de derivados porque se incluye como un corretaje más", asegura Miguel Ángel Bernal, responsable del Instituto de Estudios Bursátiles.

¿Es verosímil su creación?

En 2011 volvió a saltar a la palestra una reivindicación con ciertos tintes sociales de la mano de algunos movimientos políticos que reclamaban un impuesto a las transacciones financieras con la excusa de destinar lo recaudado a fines sociales y de 'castigar' en cierto sentido la alta especulación de los mercados.

En nuestro país, organismos tan relevantes como la Asociación Española de la Banca (AEB) o Bolsas y Mercados (BME) colocan una interrogación sobre la idoneidad de esta medida. No sólo dudan de su eficacia, sino que confían en que no se lleve a destino y finalmente se quede en una propuesta más sobre la mesa de la Comisión a la espera de ser ratificada sine die.

El principal miedo del sector es que la inversión se dirija a aquellos países en los que no se aplicará este impuesto y todas las miradas están depositadas sobre Londres, segundo mayor mercado del mundo por detrás de Wall Street. La banca británica no quiere ni oir hablar de este ITF y su opinión se considera teniendo en cuenta que con sus negocios generan el 20% del Producto Interior Bruto (PIB).

¿Quién cobrará la tasa?

Ese el gran misterio, a pesar de que el resultado de la ecuación ya se sabe: el inversor particular será el que asuma el coste. De hecho, algunas instituciones financieras hablan de que el impacto para los retail será considerablemente mayor que el que recaería sobre los inversores institucionales.

Fuentes cercanas a Bolsas y Mercados aseguran desconocer los pormenores del asunto y confían en que finalmente no llegue a implementarse en nuestro país. "Lo lógico es que fuera la Bolsa de Madrid, aunque existe la posibilidad de que lo puedan cobrar los brókeres. Hay una indefinición absoluta", reconoce Bernal.

Por otro lado, los brókeres consultados por Estrategias de inversión confiesan que desconocen quién aplicará el sobrecoste, aunque en ambos casos se muestran preocupados porque se reduzca el volumen de negociación, ahora que la bolsa española comienza a dar síntomas de recuperación gracias a la entrada de flujos de capital desde el exterior.

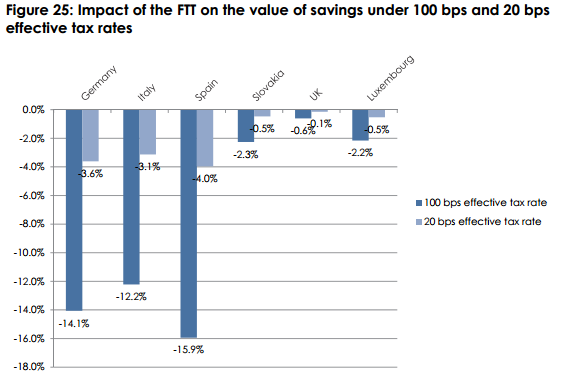

Impacto del ITF sobre el valor de los ahorros (FUENTE: City of London)

España es uno de los once países que se ha sumado a la propuesta y resultaría asimismo uno de los más afectados por su entrada en vigor. Según un informe elaborado por la City of London titulado 'El impacto de los Impuestos sobre Transacciones Financieras en los ahorradores europeos', el "impacto medio" sobre el consumo en base a precios constantes se coloca en una horquilla comprendida entre el 0,5% y el 0,8% del PIB de los estados que adoptarán esta tasa.

"En el caso de que se introdujera este impuesto en países como España", versa el informe, "los inversores españoles deberían ahorrar durante un año entero hasta conseguir restaurar el valor de su inversión al nivel previo a la introducción de esta tasa". En términos absolutos, los expertos hablan de un impacto negativo de 80.000 millones de euros en España; nada que ver con los 200.000 millones en que calculan en golpe para nuestros vecinos italianos. Italia, España y Alemania serán los países más castigados por la 'Tasa Tobin', según la City.