Laboratorios Reig Jofre ha presentado los resultados correspondientes al primer semestre del año, período en el que la compañía ha aumentado ingresos, EBITDA y su resultado consolidado.

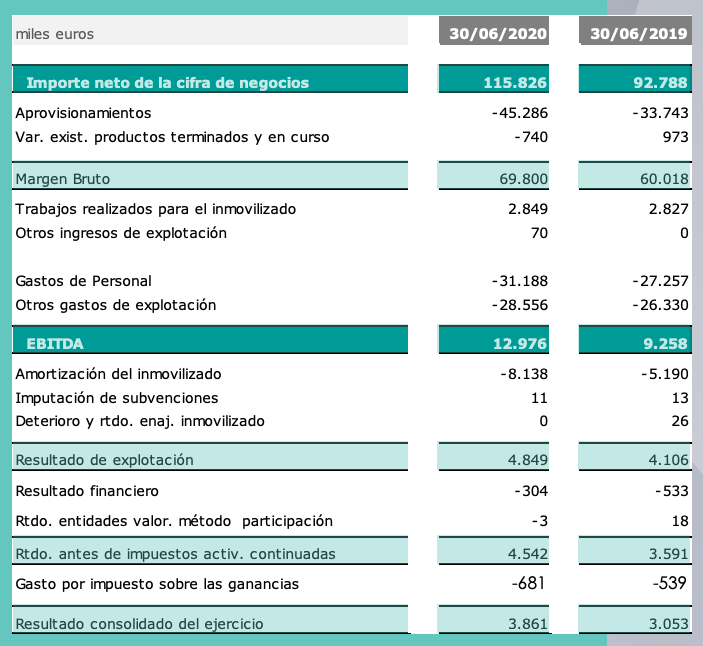

En concreto, Reig Jofre ha facturado 115 millones de euros hasta junio, lo que supone un crecimiento del 25%, y ha logrado un EBITDA de 12,97 millones de euros lo que supone un aumento de casi el 40% frente a los 9,2 millones del mismo período del año pasado. La compañía ha explicado que "el crecimiento de las ventas del 25% se alcanza impulsado por los ingresos del nuevo negocio Osteoarticular, que aporta 14 de los 23 millones de crecimiento".

Por su parte, el resultado antes de impuestos alcanza los 4,52 millones (+26%) -incorporando el efecto de la amortización de activos intangibles adquiridos en 2019 relativos a la línea Osteoarticular- y el resultado consolidado del ejercicio asciende a 3,86 millones, lo que también implica un crecimiento del 26%.

El margen bruto disminuye hasta el 60% desde el 64% el año anterior por los costes de producto del nuevo negocio, cuya fabricación está externalizada, y por el efecto en el mix de venta de los medicamentos esenciales.

Los gastos de personal crecen un 14%, en línea con el trimestre anterior, principalmente por el coste de la red comercial del nuevo negocio adquirido, mientras que los gastos de explotación crecen un 8%, por debajo del nivel de ventas.

El ratio Deuda/EBITDA se mantiene en los niveles de cierre de 2019 y se sitúa en 2,7. Finalmente, la amortización aumenta un 57% debido en parte a las nuevas inversiones, pero sobre todo por el impacto de la amortización de activos intangibles asociados al nuevo negocio, que supone 2,4 millones de euros, el 30% del total de este gasto.

Ingresos por divisiones y regiones

Las tres divisiones de Reig Jofre presentan crecimientos positivos en la cifra de ventas:

- La división de Tecnologías Farmacéuticas representa el 48% de las ventas en 2020. El crecimiento del 14% se ha logrado gracias a la fabricación y venta de medicamentos esenciales vinculados a la crisis sanitaria del COVID 19, principalmente sedantes, analgésicos y relajantes musculares, tanto en el mercado nacional, principal destino, como en otros mercados europeos.

- La división de Productos de Especialidad crece un 82% gracias a la nueva área terapéutica osteoarticular, que aporta unas ventas de 14 millones de euros. El resto de la división, centrado en dermatología y salud de la mujer, logra un buen crecimiento, del 6% a pesar de que este ritmo puede ralentizarse por la interrupción de la visita médica a pacientes que reduce el número de nuevas recetas expedidas.

- En el área de Consumer Healthcare crece un 4% en ventas. La crisis sanitaria ha favorecido el crecimiento de las gamas OTC de desinfección (alcoholes, clorhexidinas, etc), así como ciertas gamas de complementos nutricionales orientadas al fortalecimiento del sistema inmune, energía, vitalidad y sueño principalmente que han tenido crecimientos excepcionales y han compensado la ralentización de otras como el control de peso.

Por áreas geográficas, el mercado nacional representa un 47% del negocio y ha tenido crecimientos del orden del 50% en este primer semestre, favorecido por el consumo de medicamentos esenciales y por el nuevo negocio osteoarticular, que concentra casi el 90% de sus ventas en España. Los mercados europeos han tenido un menor crecimiento (+3%) en parte por la priorización del abastecimiento del mercado nacional. El resto de países, que en conjunto representan el 11% de las ventas presentan un excelente crecimiento del 34% respecto al año anterior.

Perspectivas 2020

El primer semestre de 2020 cierra con una muy buena progresión en ingresos y resultados. El efecto de crecimiento inorgánico por la adquisición del negocio osteoarticular desaparece a partir del 3Q, ya que la adquisición fue el 1 de julio de 2019.

"Confiamos en que, aunque se ralenticen por este motivo los crecimientos en el segundo semestre, REIG JOFRE pueda completar un año con crecimiento sostenido en las ventas, y mejora relevante del resultado y la rentabilidad. Todo ello desde una posición de solidez financiera, estructuración a largo plazo de la de deuda que acompaña el retorno de las inversiones, y voluntad de seguir con el esfuerzo en I+D que nos permitirá desarrollar nuevos productos en todas nuestras divisiones".