Mucho le ha costado a Inditex resarcirse de los efectos perniciosos de la pandemia. Con cambio de rumbo en su negocio, potenciando las grandes tiendas y cerrando las de menor negocio así como focalizando el futuro en la venta online, que considera como ha pasado durante la pandemia, será el gran futuro de la firma textil.

Sus ventas online siguen creciendo a un ritmo interanual del 75% hasta septiembre pasado y una cifra similar, el 76% solo en su tercer trimestre fiscal del pasado ejercicio. Sus estimaciones alcanzan en 2022 un aumento de ventas a través del canal digital del 25%. Y ya a cierre de 2020 que superen la cifra de los 6500 millones de euros, con previsiones de representar el 30% de sus ventas, en cifras de Bloomberg.

Sin embargo otra de las cuestiones es si este modelo será el predominante en el futuro. Ya señalábamos que Credit Suisse le ve más cerca de Zalando, incluso vendiendo en la plataforma online de la firma alemana sus marcas, al alcanzar esta una penetración de mercado que la dueña de Zara no tiene.

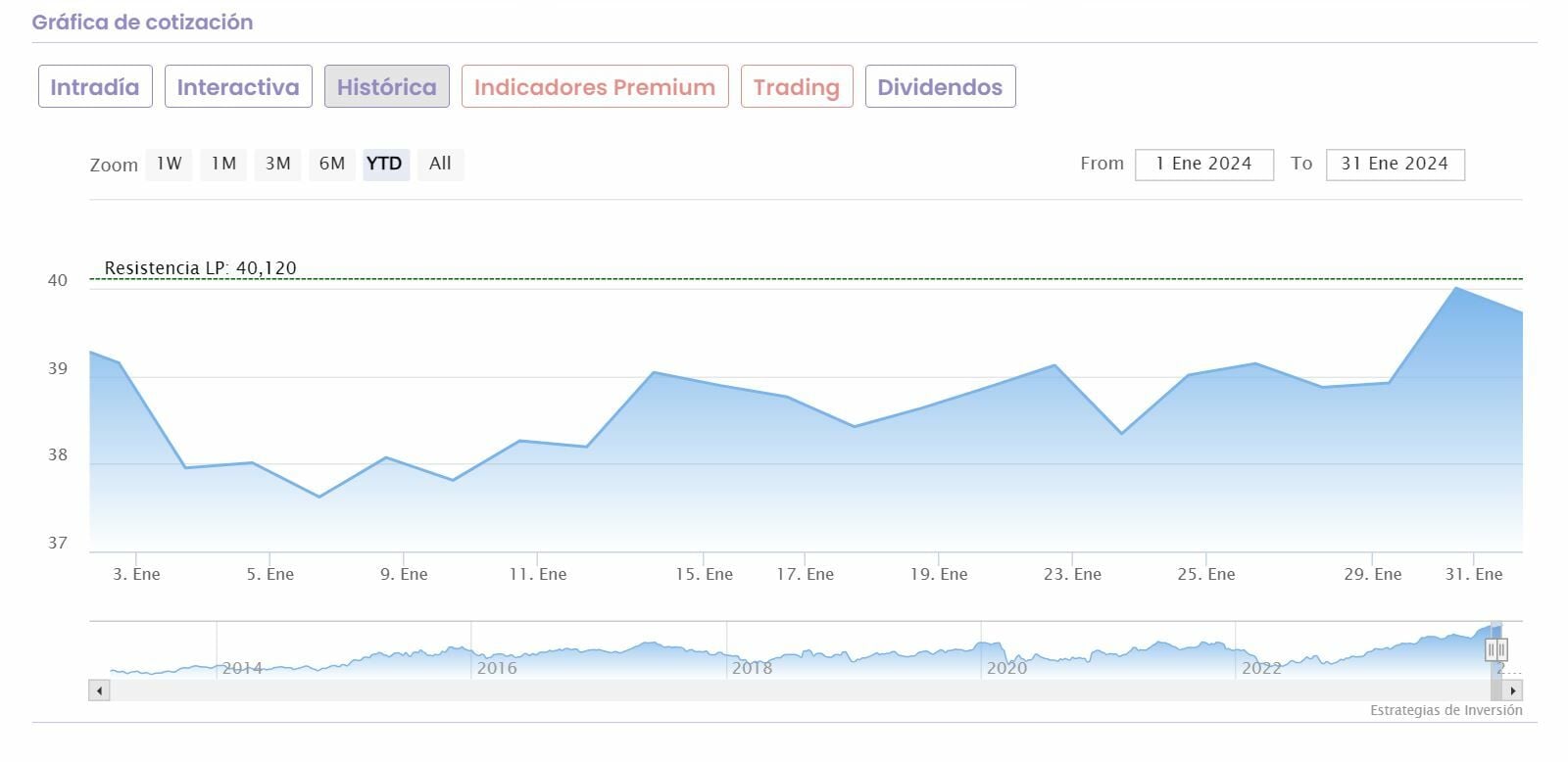

En su gráfica de cotización vemos como el valor no muestra cambio en lo que va de año y se muestra en equilibrio con el mercado. Eso en lo correspondiente a su marcha en todo 2021. En lo que llevamos de mes el valor avanza un 6,5% tratando de consolidar los 26 euros por acción.

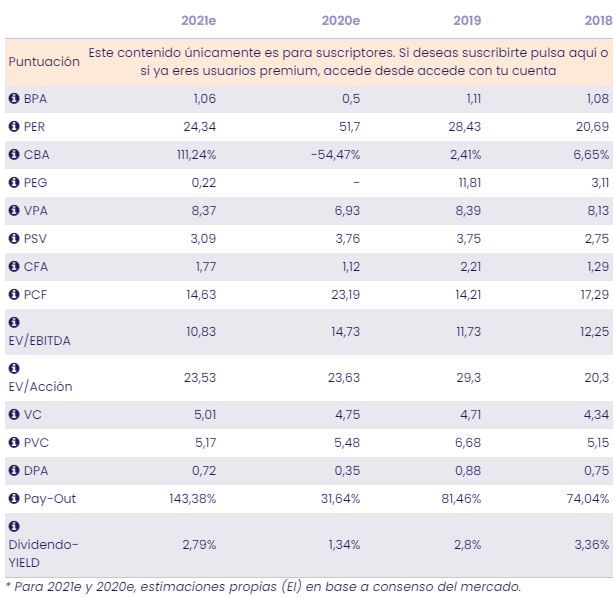

“En una valoración por múltiplos y bajo estimación para el cierre de su año fiscal 2021/22, el mercado descuenta un PER de 24,3v para Inditex, frente a una media de 34v para las compañías del selectivo Ibex 35 y frente a las 116v a las que cotiza su competidor Zalando”, señala María mira, analista fundamental de Ei.

La experta de Estrategia de Inversión confirma que “si relativizamos el múltiplo sobre resultados con la previsión de crecimiento del BPA, resulta un ratio PEG muy moderado para Inditex, 0,22v, mostrando el potencial alcista del valor. El ratio EV/EBITDA se mantiene en niveles históricos, sobre 11v para la textil Inditex, frente a un ratio muy ajustado ya, de 40v para Zalando. También por valor contable Inditex estaría infravalorada frente a su competidor, 5,18v para el Grupo gallego vs más de 12v para su competidor alemán”.

Y por último añade María Mira que “en base a nuestra valoración fundamental la recomendación es positiva a medio/largo plazo. Se trata de una compañía con fuerte caja neta positiva y un balance muy saneado. Una vez superada la crisis sanitaria recuperará el crecimiento en ventas y beneficio y saldrá reforzada y actualmente está más barata que sus competidores”.

El analista técnico de Estrategias de Inversión, José Antonio González, destaca que Inditex “el rebote desde su media móvil simple de 200 periodos o de largo plazo ha sido insuficiente como para alcanzar máximos relativos previos, permitiendo al precio oscilar en torno a su media móvil simple de 40 periodos o de medio plazo. Con el paso del tiempo, la lateralidad comprendida en torno a los 26,80 y los 24,34 euros adquiere mayor relevancia”.

Inditex en gráfico diario con Rango de amplitud medio en porcentaje, oscilador MACD y volumen de contratación

Los indicadores técnicos de Estrategias de Inversión marcan 4,5 puntos totales sobre 10 para Inditex, en modo rebote. En positivo vemos la tendencia a largo plazo que es alcista, el volumen a largo plazo que es creciente y el rango de amplitud a medio plazo que es decreciente. El resto, tendencia bajista a medio plazo, momento total que en sus dos vertientes, a medio y largo plazo, es negativo, también el volumen a medio plazo que se muestra decreciente y la volatilidad a largo plazo que permanece creciente.