Las posiciones cortas han aumentado en estas tres compañías en la última remesa de datos remitida por la Comisión Nacional del Mercado de Valores (CNMV), además de en Cellnex y Bankia, con un 10,14% y el 3,93%, respectivamente. Los ‘hedge funds’ buscan a través de sus apuestas bajistas sacar rentabilidad o protegerse ante una compañía con volatilidad o con tendencia bajista, por lo que toman prestadas acciones de la compañía, que tendrán que devolver en un futuro a su legítimo dueño o por el contrario comprarán las acciones hasta los niveles esperados.

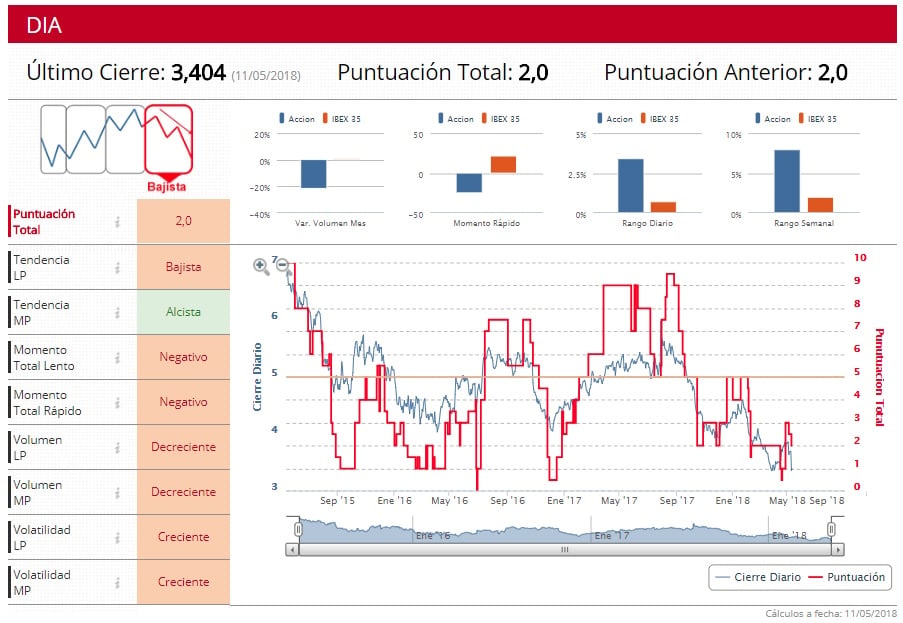

Dia ganó en el primer trimestre del año 4,4 millones de euros, lo que supone una caída de sus beneficios del 74% respecto al mismo período del ejercicio anterior que se explican por la pérdida de cuota de mercado, la inversión en la renovación de sus tiendas y el efectivo divisa en Argentina y Brasil. La facturación de la cadena de supermercados se redujo un 10,4% en el primer trimestre del año, hasta los 1.877,6 millones de euros.

Tras la presentación de sus cuentas, las acciones de Dia cayeron un 9,3% y en el acumulado del año descienden un 21,4%, lo que le convierte en el ‘farolillo rojo’ del Ibex 35 por detrás de Red Eléctrica e Inditex, que corrigen un 6,6% y 5,7%, respectivamente.

Las últimas posiciones cortas reportadas por la Comisión Nacional del Mercado de Valores (CNMV) este lunes muestran que hasta un 15,38% de las acciones de DIA están en manos de inversores bajistas, todavía lejos del 24,86% al que llegaron a controlar en julio. Pese a la desinversión de los bajistas en los últimos meses, el pasado jueves después de que conociesen sus cuentas del primer trimestre el ‘hedge fund’ británico Old Mutual Global Investors aterrizó en el capital de Dia con un porcentaje del 0,63%, mientras que Egerton Capital elevó su posición del 0,2% al 0,76% de sus acciones, según consta en los registros de la CNMV.

%%%Configura tus alertas sobre DIA|DIA%%%

Los fondos bajistas con mayores posiciones en Dia son el estadounidense Darsana Capital Partners con el 1,92% de las acciones de la distribuidora de alimentación desde el pasado 12 de febrero, o el también estadounidense Tiger Global Management, que lidera Julian Robertson, con el 1,6% del capital. El vehículo bajista más conocido de la bolsa española Marshall Wace cuenta con el 1,59% de los títulos y Blackrock un 1,48%.

Entre los gestoras españolas ‘pilladas’ en Dia se encuentran CaixaBank Asset Management que tiene una inversión de 1,09 millones de euros, lo que supone el control del 0,17% de las acciones, Mapfre Inversión que cuenta con una exposición de 890.000 euros o Santander Private Banking que tiene invertidos 790.000 euros con el 0,13% de las acciones de la compañía que lidera Ricardo Currás.

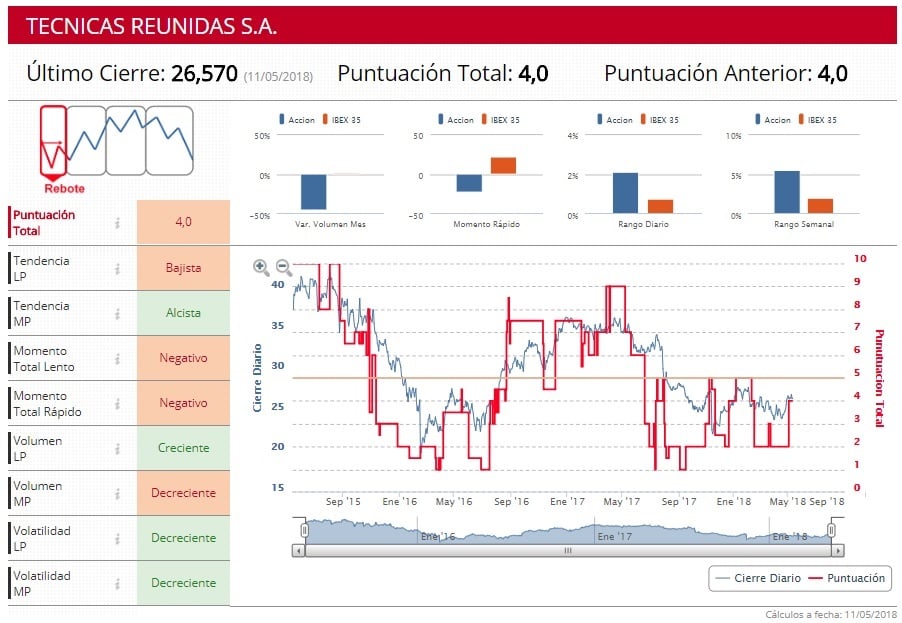

El caso de Técnicas Reunidas llama la atención porque es la segunda compañía más presionada por los inversores bajistas, pero a la vez es una de las apuestas principales de los fondos ‘value’ españoles. La industrial cuenta con accionistas de referencia como Francisco García Paramés, presidente de Cobas, con el 3% de las acciones de la compañía de ingeniería, lo que supone un patrimonio invertido de 1,7 millones de euros. Además de Paramés, Metagestión tiene 240.000 euros invertidos en Técnicas Reunidas y azValor, gestora de Álvaro Guzmán de Lázaro y Fernando Bernad, 200.000 euros.

El Norges Bank, el fondo soberano noruego, cuenta con el 3,42% de las acciones de la compañía, mientras que otras grandes gestoras internacionales ‘pilladas’ son Franklin Templeton o Fidelity, que superan los 1,4 millones de patrimonio invertido en la compañía que controla la familia Lladó.

El último registro de la CNMV, muestra que hasta el 12,98% de las acciones de Técnicas Reunidas están bajo instrumentos cortos, aunque como en Dia también se han ido reduciendo en los últimos meses. El pasado noviembre un 15,45% de sus títulos estaban controlado por accionistas bajistas. Entre los fondos que presionan a la baja las acciones de la industrial figuran el británico Ako Capital con una participación del 1,93%, Naya Capital con el 1,12% o PSquared AM con el 1%.

%%%Configura tus alertas sobre Tecnicas Reunidas|TRE%%%

Neinor, pérdidas… con ventas futuras

La inmobiliaria Neinor Homes es la tercera empresa española con un mayor número de bajistas en su accionariado. De hecho, este lunes se conoció que los inversores que apuestan por ponerse cortos en la compañía que dirige Juan Velayos nunca antes habían controlado semejante cantidad de acciones, ya que entre el 27 de abril y el 11 de mayo pasaron del 10,35% al 10,90%.

Entre los nombres que están a la carga de Neinor se encuentran World Quant con el 1,59% de las acciones, Numeric Investors con el 1,4%, Marshall Wace un 1,07% o JP Morgan con un 1,04% de los títulos.

Uno de los problemas que tiene Neinor Homes es que todavía no ingresa lo suficiente como para contentar a los inversores, y todavía presenta número rojos en sus cuentas de 7,9 millones pese a ingresar 19 millones de euros en el primer trimestre del año, ya que según la compañía se encuentra en fase de “inversión y construcción”.

Limonar Homes, conjunto residencial en Málaga en el barrio de El Limonar. Fuente: Neinor Homes.

Neinor Homes cerró una primera adquisición de suelo no finalista por 117 millones de euros en los tres primeros meses del año en los que levantará unas 800 viviendas. La inmobiliaria participada al 26% por el fondo israelí Adar Capital siguió además adquiriendo suelos finalistas con la compra de tres terrenos para 120 viviendas por 7,5 millones. En cuanto a la construcción, al cierre del primer trimestre Neinor tenía en obras 44 promociones y contaba con una cartera de suelo para levantar 13.200 pisos.

En cuanto a los tres primeros meses del año, Neinor cerró la preventa de 294 viviendas, con lo que a cierre de marzo sumaba ya una cartera de 2.494 pisos comprometidos, que aseguran una facturación en el momento de su entrega de 828 millones de euros. La inmobiliaria mantiene su objetivo de entregar un millar de viviendas este año, según recoge Europa Press.

Las acciones de Neinor se dejan un 7,76% en lo que va de año y un 4,4% desde el precio de salida del pasado 29 de marzo de 2017 cuando debutó en el parqué. Las mayores apuestas españolas por la acción de Neinor son los fondos de Kutxabank que tienen un patrimonio de 660.000 euros en la compañía o Ibercaja que cuenta con 390.000 euros con un 0,5% del total de las acciones.

%%%Configura tus alertas sobre Neinor Homes|HOME%%%