El sector turístico ha cerrado el primer trimestre del año con un incremento de las ventas del 10,8% con respecto al mismo periodo de 2019, según Exceltur. Asimismo, su presidente ejecutivo, José Luis Zoreda, explicaba los dos factores fundamentales que han impulsado este incremento en las ventas, por un lado, está la recuperación del volumen de clientes y, por el otro, la capacidad del sector de subir los precios un 7,7% interanual,según los últimos datos del IPC del INE, lo que ha permitido compensar parcialmente el incremento de costes de toda la cadena de valor.

En cuanto a las previsiones, Exceltur resalta un optimismo generalizado y eleva dos puntos sus previsiones de crecimiento para 2023, hasta el 9,4%, con un PIB turístico de 172.000 millones de euros.

Pero no solo han aumentado las ventas, los precios del conjunto del sector turístico subieron un 7,7% de media en el primer trimestre del año respecto a 2022 y parece que la tendencia alcista de los precios podría continuar para la temporada alta de verano.

Por todo ello, el sector turístico se presenta como una opción a tener en cuenta a la hora de invertir y, fijándonos en los valores españoles, parece que no será solo cuestión de un par de meses. Expertos y analistas ven gran potencial en las cotizadas españolas del sector turístico.

El verano ya está aquí y los valores españoles del sector turístico lo saben

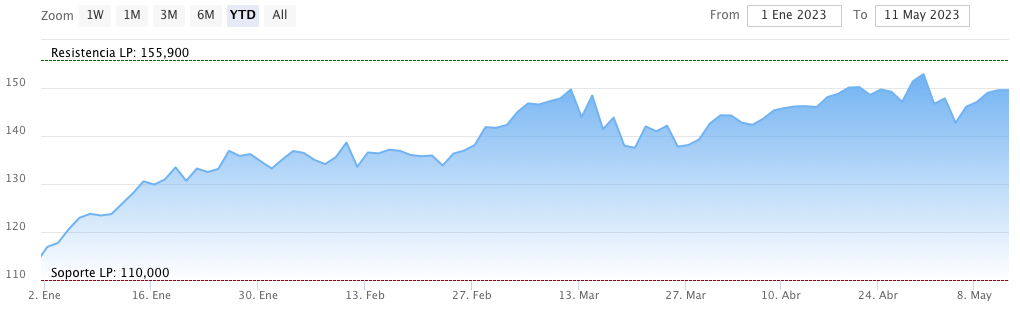

Con las expectativas tan altas que se ha depositado en el sector, las compras en bolsa de estas compañías escalan con fuerza. Así, en lo que va de año, la evolución bursátil de estas compañías es excelente y las mayores alzas de la bolsa española van para eDreams ODIGEO, Aena, Amadeus y Meliá Hotels, en el entorno del 30%. Les sigue muy de cerca IAG, con una subida del 24% y NH Hotel, con un 22%.

Por su parte, eDreams ODIGEO, que se revaloriza cerca del 31% en la bolsa española este 2023, impulsa su negocio de suscripción Prime con un crecimiento del 81% en el último año hasta los 1,8 millones de usuarios nuevos. Gracias a las nuevas incorporaciones, el servicio de pago supera ya los 4,2 millones de clientes. “Seguimos centrándonos en la expansión de Prime en nuevas regiones y en la transformación de nuestro modelo de negocio en uno que se dirija principalmente a los viajeros a través de suscripciones”, explicaba su CEO, Dana Dunne.

Además, en su carrera por liderar el sector, eDreams ODIGEO se alía con Google Cloud para impulsar nuevos desarrollos en Inteligencia Artificial Generativa y su aplicación en el mundo de los viajes y el ecommerce.

Todos los avances en su modelo de negocio, hacen de eDreams ODIGEO una de las mejores opciones de inversión dentro del sector turístico. Y así lo manifiestan expertos y analistas, como el consenso de Reuters, que estiman un precio objetivo de 7,54 euros para las acciones de la compañía de viajes online, es decir, le otorgan un potencial de crecimiento del 46%.

Asimismo, de las seis casas de análisis que siguen al valor, cinco recomiendan su compra mientras que tan solo una se muestra más cauta y prefiere mantener.

Además, se han producido importantes posiciones de grandes accionistas sobre el valor. En enero, Bank of America entró con fuerza tras la salida del fondo de inversión Ardian, que vendió la participación del 15,6% que tenía sobre la compañía. En principio alcanzó el 6,64% entre derechos de voto de acciones y de instrumentos financieros, el 12 de enero para reducir, el día 16 de ese mismo mes, su presentación hasta el actual 5,026% que posee en estos momentos.

A esto se une el incremento, hasta superar posiciones de diciembre pasado sobre el valor, tras la presencia nimia que marcó en enero, desde el pasado 28 de febrero, de UBS, la banca suiza ahora a primer plano por la compra de Credit Suisse, hasta alcanzar el 8,742% de su capital.

Por otro lado, los resultados financieros correspondientes a su tercer trimestre fiscal de 2023 y los nueve primeros meses de ese año, en los que redujo sus pérdidas netas hasta los 34,1 millones de euros, frente a los 54,9 también negativos del mismo periodo del año anterior. Con un fuerte crecimiento registrado en las reservas que alcanzaron los 12,1 millones, un 35% más.

Si entramos en el gran selectivo español encontramos los títulos de Aena, con revalorización anual del 30,79% y la mejor recomendación de compra de toda su historia. Por su parte, Jefferies elevó su recomendación sobre Aena de mantener a comprar y aumentó un 9% el precio objetivo desde los 160 euros por acción anteriores, a los 175 actuales.

Además, desde HSBC también incrementaron su precio objetivo hasta los 188 euros por acción, la valoración más alta para los títulos de Aena hasta el momento, otorgándoles un potencial alcista del 26%.

Desde Deutsche Bank aumentan su precio objetivo hasta los 170 euros, con un potencial de crecimiento del 12% para los títulos de este gestor aeroportuario, “Aumentamos nuestro precio objetivo hasta los 170 euros, lo que significa un 12% de potencial alcista implícito para las acciones. La acción de Aena ha experimentado una fuerte recuperación desde la presentación del nuevo plan estratégico 2022-26, aumentando un 24% (frente a Fraport +11 %, Zúrich Aeropuerto +8% y Grupo ADP -3%). Cotizando en 10,5 veces ev/ebitda para 2023 y 9,9 veces para 2024 frente a un promedio histórico de 11,5 veces continuamos viendo una valuación atractiva y reiteramos nuestra recomendación de compra”.

El consenso de Reuters, por su parte, establece un precio objetivo de 159,55 euros para los títulos de Aena, con un potencial del 7% y 14 recomendaciones compra frente a 11 que optan por mantener y tan solo una, vender.

María Mira, analista fundamental de Estrategias de Inversión señala, “el principal catalizador del negocio de Aena no es otro que el pasajero. Si aumenta el número de pasajeros que transitan por sus aeropuertos, la cuenta de resultados de Aena recogerá en positivo esa movilidad. Y a la vista de los resultados presentados al cierre del 1T23, la cifra de pasajeros ya supera en muchos de sus aeropuertos los niveles pre-pandemia y en los que no llegan al 100% están a las puertas. Luton un poco más rezagado, frente a sus aeropuertos gestionados en Latam, como el Nordeste de Brasil (ya recuperado el 97,6% del tráfico de 2019), México, Jamaica y también Colombia, que van dejando atrás ya las cotas de 2019. Aena se está sabiendo posicionar en una región dinámica y para la que se proyectan buenos crecimientos. Además, la generación de ingresos en divisa local, recogerá en sus cuentas la fortaleza que se anticipa para estas monedas frente al USD, al tiempo que mantendrá una protección natural con la deuda también en divisa local” y establece una recomendación positiva para el valor, “mi recomendación para los títulos de AENA es positiva para una inversión con horizonte de largo plazo”.

Amadeus, proveedor de soluciones tecnológicas y distribuidor de servicios turísticos, presentó los resultados del primer trimestre del año hace apenas una semana, triplicando beneficios hasta ganar 262 millones, gracias a la mejora del tráfico aéreo. Asimismo, aumentó su EBITDA un 72%. Los ingresos del Grupo Amadeus crecieron un 43,0%, hasta alcanzar 1.311,3 millones de euros.

En el último mes, los títulos de Amadeus se han revalorizado un 8% en la bolsa española y, tan solo en la última semana, han aumentado su valor un 5,12%.

En su última recomendación sobre el valor, Morgan Stanley revisa las perspectivas de Amadeus e incrementa su precio objetivo en un 7,9%, hasta los 75 euros. De esta manera, los analistas de la firma estadounidense le otorgan a Amadeus un potencial a 12 meses del 19,2%.

Por otro lado, encontramos Meliá Hotels, un valor que lo hace bien cuando el mercado va bien, pero especialmente mal ante las caídas. Como aspecto positivo, los altos ratios de ocupación turística que se prevén para el verano y, en el caso de la firma, su ajuste de costes, que demuestra su capacidad para repercutir la inflación a sus clientes sin bajar su rentabilidad.

Por ahora, el consenso de analistas recogido por Reuters le da un precio objetivo en los 6,41 euros, con lo que su potencial es del 11% desde los precios actuales.

Otro de los valores por excelencia del sector turístico es IAG, que, en plena temporada de resultados, ha presentado unas buenas cifras para el primer trimestre de 2023.

Los ingresos de pasaje aumentaron 2.386 millones de euros con respecto al primer trimestre de 2022, hasta 5.041 millones de euros. Los ingresos unitarios de pasaje resultantes (ingresos de pasaje/AKO) creen un 30,0% y +14,8% frente vs. 1T19. El tráfico de ocio muestra buen dinamismo, frente al tráfico de negocios que recupera, pero de forma más lenta.

Por el lado de los gastos, en línea con el aumento de capacidad frente a un año atrás, con lo que los Gastos totales de las operaciones se incrementaron un 40,8% frente al año anterior, mientras que los Costes excluido combustible por AKO descendieron un 13,4%. IAG cubre sus gastos de combustible con dos años de antelación, con lo que la escalada de precios en el 1T22 se mitigara con las ganancias por coberturas, mientras que en 1T23 las ganancias por coberturas fueron notablemente más bajas.

El beneficiode las operaciones del Grupo en el periodo fue de 9 millones de euros, lo que supone una mejora de 727 millones de euros frente a la pérdida de las operaciones de 718 millones de euros del primer trimestre de 2022. Excluyendo las partidas excepcionales, el resultado de las operaciones mejoró 750 millones de euros frente al año anterior.

A marzo de 2023 el efectivo de IAG era de 11.369 millones de euros, lo que supone un incremento de 1.770 millones de euros frente al 31 de diciembre de 2022, en línea con el patrón estacional normal de los movimientos del capital circulante.

A 31 de marzo, la deuda total del Grupo era de 19.767 millones de euros, 217 millones de euros menos que a 31 de diciembre de 2022, debido principalmente a los movimientos de los tipos de cambio. Y la deuda neta era de 8.398 millones de euros a 31 de marzo de 2023, lo que supone una reducción de 1.987 millones de euros desde el 31 de diciembre de 2022. El ratio deuda neta/EBITDA antes de partidas excepcionales era de 2,1 veces a 31 de marzo de 2023.

La liquidez total a 31 de marzo de 2023 era de 15.081 millones de euros, 1.082 millones de euros más comparado que al cierre de 2022.

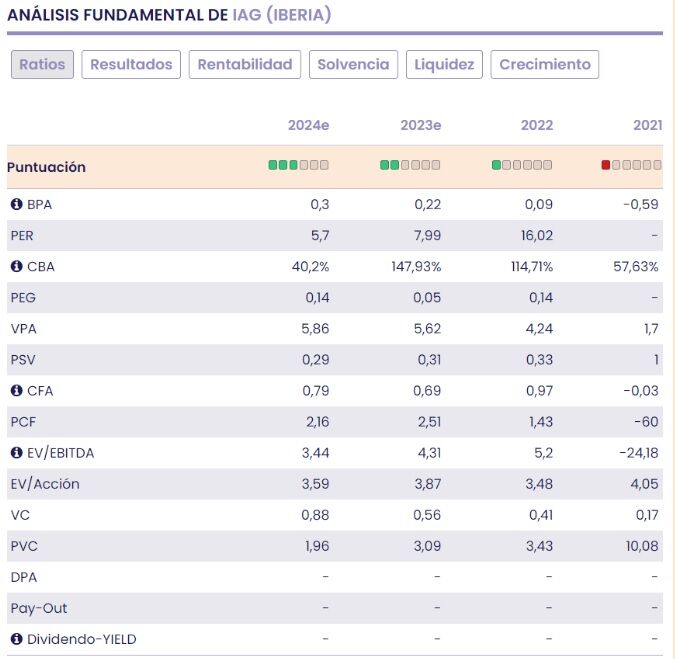

Tras la presentación de resultados,María Mira realiza un nuevo análisis fundamental de IAG, “no ha sido fácil resistir, pero parece que, por fin, el camino de la recuperación está ya iniciado. Efectivamente la cuenta de resultados de IAG ya muestra un buen dinamismo, al tiempo que modera deuda y recompone sus múltiplos de solvencia. La incertidumbre es todavía elevada y, por tanto, la recuperación todavía será larga y costosa. La compra de Air Europa, si el regulador no lo impide, será positiva para su posicionamiento en Madrid y de cara a su mercado en Latam y Asia y para mejorar su posición frente a la competencia. Las sinergias serán interesantes y llegarán previsiblemente en el momento de la recuperación de cifras pre-covid. Si no hay sorpresas e impactos extraordinarios el negocio de IAG ha iniciado ya el camino de la recuperación y el crecimiento”.

“En una valoración por ratios y actualizadas nuestras previsiones a BPA para el cierre de 2023 de 0,22€/acción y Cash flow positivo (CFA 0,69) el mercado descuenta un PER de 8v, PCF de 2,5v y EV/EBITDA de 4,3v. Sin duda una moderación de múltiplos que sitúan la acción de IAG en niveles mucho más atractivos y con potencial avalado por la mejora en la cuenta de resultados, menor apalancamiento y un dinamismo en su negocio que da sostenibilidad a las previsiones.

Y reitera una valoración fundamental positiva para IAG, “con horizonte temporal de largo plazo. El riesgo sigue siendo destacable por lo que los inversores más conservadores deberían esperar algún semestre más a confirmar la recuperación del balance y dinamismo en el negocio”.

Por su parte, el consenso de Reuters establece un precio objetivo en los 2,2 euros por acción para los títulos de IAG, con un potencial alcista del 23% dentro del Ibex 35.

Morgan Stanley, en su última valoración, ha aumentado el precio objetivo de IAG desde los 1,55 euros hasta 1,75 euros por acción debido a las buenas perspectivas que maneja el mercado para este verano.

Asimismo, en lo que va de año, IAG se posiciona con un acumulado anual del 23%, alcanzando su valor máximo el primer mes de 2023 en los 1,95 euros por acción.

Por último, una compañía del sector turístico que está dando mucho que hablar en las últimas jornadas por lo que en principio parecían rumores de una OPA. NH Hoteles, cuya cotización se veía suspendida por parte de la CNMV justo después de presentar resultados el lunes 8 y no era reestablecida hasta casi dos días después, el jueves 10 sobre las 10 de la mañana.

Los títulos de la hotelera fueron suspendidos a la espera de un comunicado de su mayor accionista, Minor International (94%), que estaba dispuesto a comprar más acciones de NH a un precio que en primer momento parecía fijarse en 4,5 euros, una prima de un 25%.

No obstante, NH aclaró a la Comisión Nacional del Mercado de Valores que la compra de acciones se hará a precios de mercado. “Las adquisiciones de acciones se realizarán a precio de mercado, en los términos y condiciones que en cada momento Minor considere oportunos y sin establecer ningún precio máximo y, en consecuencia, la referencia a 4,5 euros por acción incluida en la comunicación inicial queda sin efecto alguno”.

Además, la hotelera afirma que “el referido proceso de compra no tiene el propósito ni debe ser considerado en ningún modo como una oferta pública de adquisición de acciones conforme a la normativa española de aplicación”.

Según señala Juan Moreno, analista de Bankinter, las acciones podrían tender a aproximarse a la referencia de 4,5 euros por acción. “Aunque la haya retirado del comunicado, el mercado ya sabe hasta qué precio está dispuesto a comprar”.

Por ello, para el experto “supone una buena oportunidad para Vender, dada la escasa liquidez del valor”. “El único catalizador que ofrece es la posibilidad de una OPA de exclusión, a un precio superior a 5,7 euros por acción, si bien es algo a lo que damos muy poca probabilidad, al menos en el corto/medio plazo”.

Por su parte, el consenso de Reuters estima una valoración de los títulos de NH Hotel de 4,18 euros por acción, con un potencial del 15% sobre precios actuales y tres recomendaciones de compra, frente a otras tres de mantener.

Por tanto, podría decirse que el sector turístico español se prepara para recibir con los brazos abiertos una temporada que todo indica, será buena. Si bien, siempre hay valores que saben hacerlo mejor en bolsa y aprovechan las oportunidades para liderar la carrera por los primeros puestos en la bolsa española.

Por ahora, eDreams ODIGEO parece alzarse como líder del sector turístico por encima del resto de compañías del Ibex 35. Sin embargo, no hay que perder de vista a otros valores del sector como Aena y Amadeus, que logran conquistar a la mayor parte de expertos y analistas.